ธุรกิจในปัจจุบัน กำลังถูกขับเคลื่อนด้วยความท้าทายใหม่อย่างต่อเนื่อง ทั้งความไม่แน่นอนทางเศรษฐกิจ การเปลี่ยนแปลงทางเทคโนโลยีดิจิทัล และการเปลี่ยนแปลงทางสภาพภูมิอากาศที่ส่งผลต่อภาวะโลกร้อน ทำให้การดำเนินธุรกิจและวิถีชีวิตของผู้คนจำต้องปรับเปลี่ยนให้สอดคล้องกับทิศทางสังคมคาร์บอนต่ำหรือการเป็นมิตรกับสิ่งแวดล้อมอย่างยั่งยืนมากขึ้น

หลายภาคธุรกิจอุตสาหกรรมมีการปรับเปลี่ยนนโยบายและกำหนดเป้าหมายด้านความยั่งยืนที่ชัดเจนขึ้น อาทิ ประเทศอิตาลี องค์กร SACE ซึ่งเป็น Italian Export Credit Agency ให้การสนับสนุนธุรกิจ SME ในการเข้าถึงเงินทุน โดยการให้ Green Guarantee ประเทศญี่ปุ่นและเกาหลีใต้ ก็ประกาศจุดยืนลดการปล่อยก๊าซเรือนกระจกสุทธิเป็นศูนย์ ภายในปี 2050 โดยจะลดการพึ่งพาการใช้พลังงานฟอสซิลและพลังงานจากถ่านหินลง พร้อมทั้งหันมาสนับ สนุนการใช้พลังงานสะอาดมากยิ่งขึ้น รวมถึง ประเทศจีน มีการออกนโยบาย Dual Credit Policy ที่ให้สิทธิประโยชน์แก่ผู้ผลิตรถที่ผลิตรถยนต์ไฟฟ้า เพื่อลดการผลิตและใช้งานรถยนต์น้ำมัน โดยมีเป้าหมาย Carbon Neutrality ภายในปี 2603

Net Zero ไม่ใช่ทางเลือก แต่คือ ทางรอด

ส่วนประเทศไทย มีนโยบายเกี่ยวกับสิ่งแวดล้อมมากขึ้น หลายธุรกิจประกาศนโยบาย Net Zero กันถ้วนหน้า เพราะแรงจูงใจในเรื่อง “ภาษี” หรือ “ดอกเบี้ย” ที่ลดลง ทำให้หลายองค์กรต้องลุกขึ้นมาจริงจังด้านสิ่งแวดล้อม

ในวงการธนาคาร ที่เผชิญกับความท้าทายจากการถูกดิสรัปต์โดยเทคโนโลยีดิจิทัลมากขึ้น ส่งผลให้เกิดการปิดสาขา ปรับตัวสู่การทำธุรกรรมต่างๆ บนมือถือ เมื่อผู้คนหันมาทำธุรกิจกรรมออนไลน์กันมากข้ึน ค่าธรรมเนียม ที่เป็นหนึ่งในรายได้ของธนาคารเองก็หายไป ทำให้ทางรอดของธนาคารต่างๆ จึงอยู่ในกลุ่มของผลิตภัณฑ์สินเชื่อและการลงทุน

ก่อนหน้านี SCB ได้ประกาศนโยบาย Digital Bank with Human Touch ที่มีการใช้ AI เข้ามาช่วยในการอนุมัติสินเชื่อรายย่อย 100% หรือ AI Advisory Chatbot แชตบอตให้ข้อมูลเกี่ยวกับกองทุน ซึ่งเป็นการปรับตัวสู่ยุคดิจิทัลอย่างเต็มตัว

ความท้าทายในเรื่องนโยบายด้านสิ่งแวดล้อมของกลุ่มธนาคารจึงมากกว่าธุรกิจอื่นๆ เพราะต้องมีทั้งในด้านของ “องค์กร” และ “ลูกค้า” เพราะการปล่อยสินเชื่อก็ถือเป็นการสนับสนุนธุรกิจแล้ว

ล่าสุด SCB ตั้งเป้าสู่ Net Zero ด้วยแนวคิด “อยู่ อย่าง ยั่งยืน” ถือเป็นธนาคารรายแรกๆ ที่ปักเป้า Net Zero อย่างจริงจัง เพราะธนาคารต้องเจอหลายปัจจัย โดยเป้าหมายนี้มี 3 ระยะด้วยกัน ได้แก่

1) Net Zero 2025 : ปล่อยสินเชื่อสีเขียววงเงิน 150,000 ล้านบาท ภายใน 2025 โดยปัจจุบัน ณ สิ้นไตรมาสที่ 2/2024 ได้สนับสนุนสินเชื่อไปแล้วกว่า 111,000 ล้านบาท (นับตั้งแต่ปี 2023)

2) Net Zero 2030 : ปรับการดำเนินงานภายในองค์กรสู่ Net Zero ภายในปี 2030

3) Net Zero 2050 : เป็นธนาคารไทยแรกที่ตั้งเป้า Net Zero 2050 จากการให้สินเชื่อธุรกิจ ด้วยแผนการเปลี่ยนผ่านพอร์ตสินเชื่อทั้ง 2.3 ล้านล้านบาท สู่พอร์ตสินเชื่อสีเขียวทั้งหมด

กฤษณ์ จันทโนทก ประธานเจ้าหน้าที่บริหาร ธนาคารไทยพาณิชย์ กล่าวว่า

“ความยั่งยืน คือ โอกาสบนความท้าทาย ไม่ใช่ทางเลือก แต่คือทางรอด เพราะการที่ธนาคารต้องประกาศเรื่องความยั่งยืนนั้นมีทั้งโอกาส และความท้าทาย โดยโอกาสจากเม็ดเงินลงทุน และการจ้างงาน ซึ่งบทบาทของธนาคารในเรื่องความยั่งยืน จึงเป็นเรื่องของการสนับสนุนเงินทุน ซึ่งเม็ดเงินที่โลกจะลงทุนสู่ Net Zero หรือการลดปล่อยก๊าซเรือนกระจกสุทธิเป็นศูนย์ นั้นมีจำนวนกว่า 39 ล้านล้านเหรียญสหรัฐ หรือราว 1,323 ล้านล้านบาท ทำให้ธุรกิจธนาคาร สามารถสนับสนุนและจัดสรรเงินทุน เพื่อรองรับการดำเนินการด้านความยั่งยืนของภาคธุรกิจ ที่มีความรับผิดชอบต่อ ผู้ที่มีส่วนเกี่ยวข้อง ทั้งด้านสิ่งแวดล้อมและสังคมอย่างมีธรรมาภิบาล”

‘S-C-B’ 3 แกนหลักในการขับเคลื่อนการเปลี่ยนแปลง

แนวคิด “อยู่ อย่าง ยั่งยืน” ภายใต้กรอบการดำเนินงานด้านความยั่งยืน สำหรับการส่งต่อความยั่งยืนให้กับผู้เกี่ยวข้อง ด้วยกลยุทธ์ Digital Bank with Human Touch ที่เป็นแกนหลักในการขับเคลื่อนการเปลี่ยนแปลงทางธุรกิจของธนาคาร โดยแบ่งเป็น 3 แกนหลัก คือ S-C-B

1) S หรือ Sustainable Banking การสนับสนุนการเงินที่ยั่งยืนเพื่อลดความเสี่ยงจากการทำธุรกิจกับคู่ค้า และมุ่งสู่เป้าหมาย Net Zero ไปด้วยกัน เช่น สินเชื่อสีเขียว หรือ Green Loan ซึ่งเป็นสินเชื่อที่ช่วยส่งเสริมให้ภาคธุรกิจหันมาปรับตัวให้เป็นประโยชน์ต่อสิ่งแวดล้อมที่สอดคล้องกับความยั่งยืน ซึ่งหากทำได้ตามเป้าหมายที่ธนาคารกำหนด ธุรกิจนั้นก็จะได้ผลประโยชน์ตอบแทน เช่น ได้รับอัตราดอกเบี้ยที่ลดลง เป็นต้น

2) C หรือ Corporate Practice Excellence คือการสร้างองค์กรแห่งความยั่งยืน มุ่งเน้นการนำธนาคารไทยพาณิชย์ให้เป็นองค์กร Net Zero หรือ องค์กรแห่งความยั่งยืนครอบคลุมในทุกๆ ด้าน ภายในปี 2030 จากการดำเนินงานภายในองค์กร อาทิ การปรับอุณหภูมิเครื่องปรับอากาศภายในสำนักงานไว้ที่ 25 องศา โดยตั้งค่าเปิด-ปิดก่อนเวลาทำการ 1 ชม. หรือ การเปลี่ยนมาใช้น้ำยาล้างแอร์ที่เป็นมิตรต่อสิ่งแวดล้อม การติดตั้ง Solar Looftop ที่สำนักงานใหญ่และศูนย์ฝึกอบรม รวมถึงการเปลี่ยนขวดน้ำดื่ม เพื่อใช้ในกิจกรรมองค์กรเป็นพลาสติกรีไซเคิล 100% หรือ ขวด rPET ปีละ 1.3 ล้านขวด ที่สามารถลดคาร์บอนได้กว่า 60%

3) B หรือ Better Society เป็นการพัฒนาสังคมที่ดียิ่งขึ้น ส่งเสริมความเป็นอยู่ที่ดีของคนในสังคมผ่านการประยุกต์ใช้เทคโนโลยีและการพัฒนาแบบองค์รวมเพื่อสร้างการเติบโตอย่างทั่วถึงผ่านกิจกรรมเพื่อสังคมต่างๆ อาทิ การพัฒนาเยาวชนผ่านการสนับสนุนทางการศึกษาและการให้ความรู้ทางการเงิน การพัฒนาคุณภาพชีวิตคนในชุมชนและการดูแลสิ่งแวดล้อมผ่านกิจกรรมเพื่อสังคม รวมถึง การร่วมมือกับมหาวิทยาลัยต่างๆ ก่อให้เกิดเป็นโครงการ Smart University และ Smart Hospital โดยมีผู้ได้รับประโยชน์จากโครงการแล้วกว่า 400,000 ราย

ปี 2050 ทุกธุรกิจลดการปล่อยก๊าซเรือนกระจกได้ 100%

ทางด้าน ดร. ยรรยง ไทยเจริญ รองผู้จัดการใหญ่อาวุโส ประธานเจ้าหน้าที่บริหาร กลุ่มธุรกิจ Wealth และประธานคณะกรรมการขับเคลื่อนด้านความยั่งยืน ธนาคารไทยพาณิชย์ กล่าวว่า

“ธนาคารได้วางกรอบพันธกิจในการผลักดันเป้าหมาย Net Zero สำหรับพอร์ตสินเชื่อและการลงทุน (Scope 3 Category 15 Investment) ภายในปี 2050 คือ ลดความเสี่ยงของพอร์ตโฟลิโอธนาคารจากปัญหาภาวะโลกร้อน หนุนการเปลี่ยนแปลงผ่านการทำงานร่วมกับลูกค้า เพื่อเป็นการเพิ่มโอกาสทางธุรกิจภายใต้การสนับสนุนการลงทุนเพื่อการเปลี่ยนผ่านสู่เศรษฐกิจคาร์บอนต่ำ และยังช่วยลดโลกร้อน”

ซึ่งเป็นเป้าหมายที่สอดคล้องกับข้อตกลง Paris Agreement ที่ทุกประเทศจะช่วยกันควบคุมไม่ให้อุณหภูมิเฉลี่ยของโลกเพิ่มสูงขึ้นเกิน 1.5 องศาเซลเซียสต่อปี ตามมาตรฐาน SBTi (Science Based Targets Initiative) ซึ่งถือเป็นมาตรฐานแนวทางการลดก๊าซเรือนกระจกที่ได้รับการยอมรับมากที่สุด จากกรอบการดำเนินงานที่อยู่บนพื้นฐานวิทยาศาสตร์ โปร่งใส และตรวจสอบได้ ที่กว่า 8,800 องค์กรธุรกิจชั้นนำของโลกได้ให้คำมั่นตั้งเป้าหมายการลดการปล่อยก๊าซเรือนกระจก (GHG) ไว้

ตรงกับวิสัยทัศน์และความมุ่งมั่นของธนาคารที่เป็นผู้นำในการแก้ไขปัญหาภาวะโลกร้อนและสร้างความพร้อมให้กับเศรษฐกิจไทยต่อความท้าทายและโอกาสของสังคมคาร์บอนต่ำ มีวัตถุประสงค์ในการดำเนินงาน ผ่านผลิตภัณฑ์ (Sustainable Finance) ที่ครบถ้วนในทุกกลุ่มลูกค้าและอุตสาหกรรม โดยดำเนินการผ่านกลยุทธ์ 3 ด้าน คือ

1) บริหารพอร์ตสินเชื่อสีเขียว

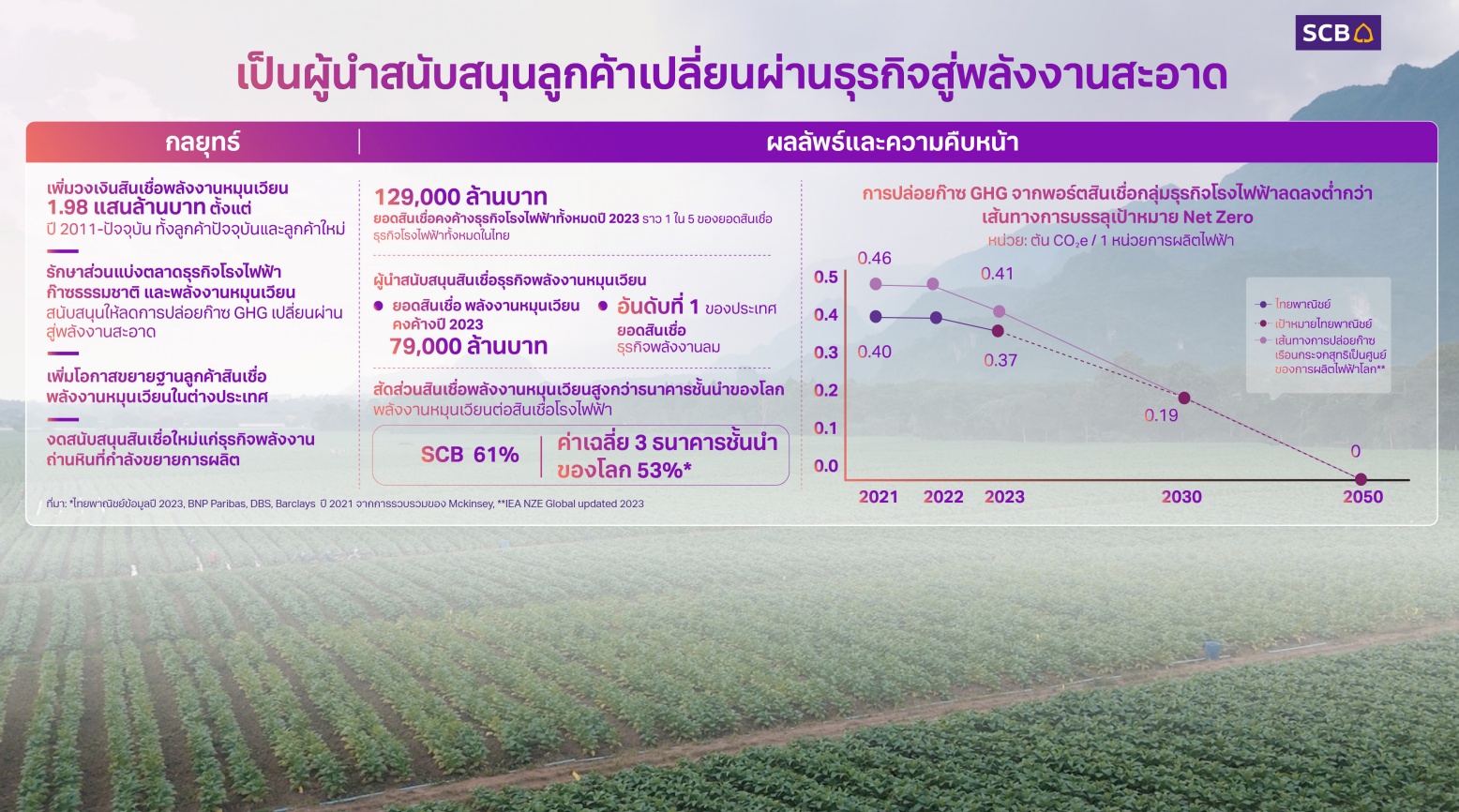

ธนาคารได้เน้นการสนับสนุนพอร์ตสีเขียวในธุรกิจไฟฟ้า และลดการปล่อยกู้ในธุรกิจถ่านหิน โดยมีการปล่อยสินเชื่อไปแล้วกว่า 1.98 แสนล้านบาท ตั้งแต่ปี 2011 จนถึงปัจจุบัน สามารถรักษาส่วนแบ่งตลาดธุรกิจโรงไฟฟ้า ก๊าซธรรมชาติ และธุรกิจพลังงานหมุนเวียน ในการลดการปล่อยก๊าซ GHG เปลี่ยนผ่านสู่พลังงานสะอาด ด้วยยอดสินเชื่อพลังงานหมุนเวียนคงค้างปี 2023 กว่า 79,000 ล้านบาท ครองสัดส่วนกว่า 61% ของสินเชื่อพลังงานหมุนเวียนที่สูงกว่าธนาคารชั้นนำของโลก ที่รวมกันอยู่ที่ 53%

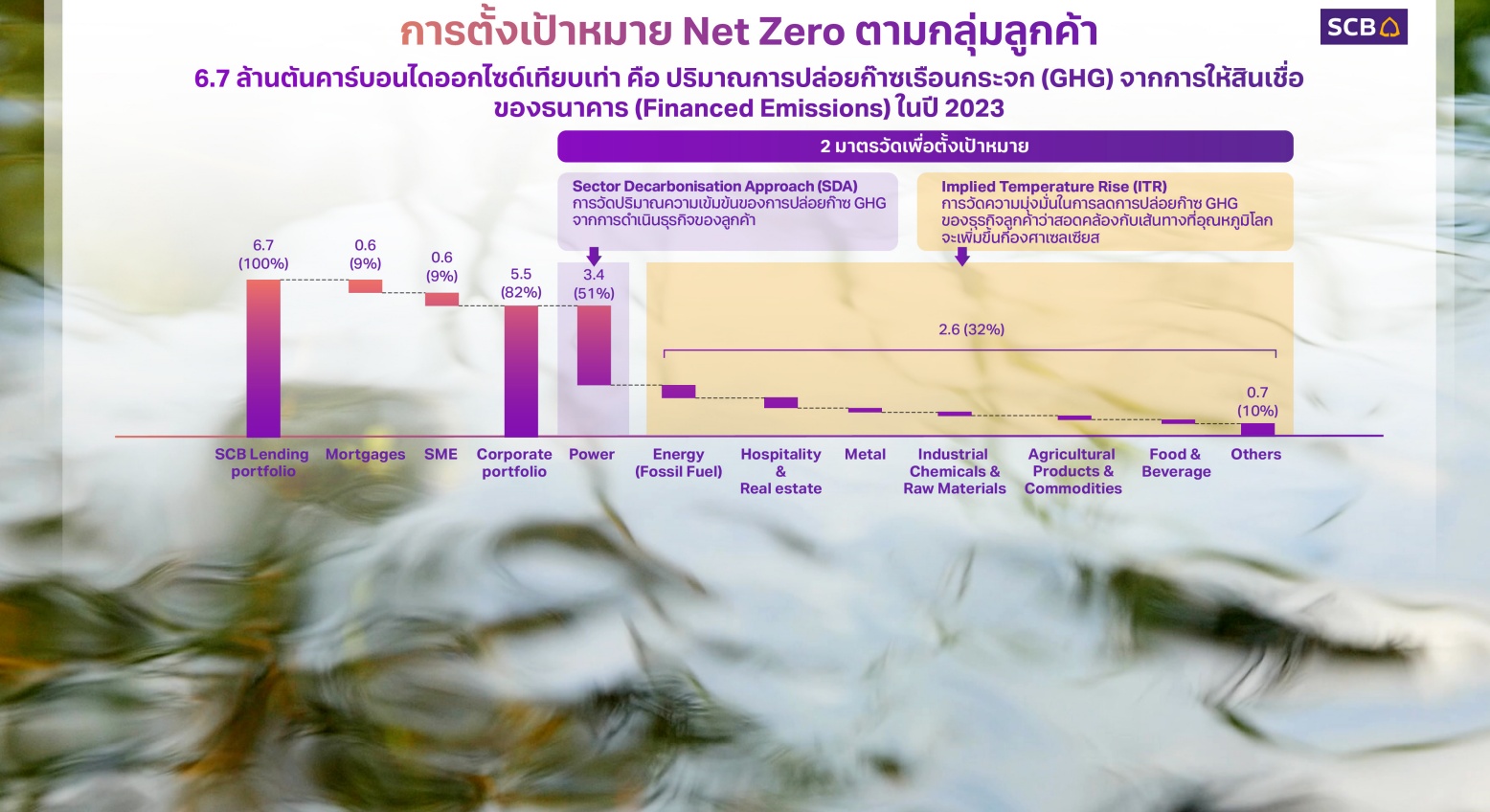

โดยจะเน้นการตั้งเป้าหมาย Net Zero ตามกลุ่มลูกค้าอย่าง กลุ่มธุรกิจพลังงานต่างๆ รวมถึงกลุ่มอุตสาหกรรมองค์กรเคมีเวชภัณฑ์ ซึ่งธนาคารได้พิจารณาสินเชื่อโครงการของธนาคาร (Project Finance) ที่ได้เตรียมเงินทุนสนับสนุนการเงินยั่งยืนระหว่างปี 2023-2025 รวมกว่า 150,000 ล้านบาท และปัจจุบันได้อนุมัติวงเงินดังกล่าวไปแล้วกว่า 111,000 ล้านบาท

2) สนับสนุนการเติบโตอย่างยั่งยืน

ด้วยการพัฒนาผลิตภัณฑ์และบริการด้านการเงินยั่งยืนที่ครบถ้วน และตอบโจทย์ความต้องการของลูกค้าทุกขนาดในแต่ละอุตสาหกรรมทั้งขนาดเล็กและขนาดใหญ่ อาทิ ลูกค้าเอสเอ็มอี ธนาคารมุ่งเน้นการสนับสนุนโซลูชันเพื่อธุรกิจรักษ์โลกเพื่อผู้ประกอบการ SMEs (SCB SME Green Finance) รวมทั้งกิจกรรม Business Matching ขยายธุรกิจเพิ่มขึ้น สร้าง Ecosystem สำหรับเอสเอ็มอี ด้วยการความร่วมมือส่งเสริมการดำเนินธุรกิจให้ผู้ประกอบการทั้งหน่วยงานราชการ สมาคม สมาพันธ์ และ พันธมิตรทางเทคโนโลยีอย่างต่อเนื่อง และกลุ่มลูกค้าบุคคล ธนาคารนำเสนอสินเชื่อที่ตอบโจทย์ไลฟ์สไตล์รักษ์สิ่งแวดล้อม อาทิ สินเชื่อเพื่อติดตั้งโซลาร์รูฟท็อป และสินเชื่อรถยนต์ไฟฟ้า รวมทั้งพัฒนาช่องทางดิจิทัลของธนาคาร ให้ลูกค้าสามารถเข้าถึงผลิตภัณฑ์เพื่อการปรับตัวสู่ความยั่งยืนผ่าน SCB EASY เป็นต้น

3) การบริหารจัดการความเสี่ยงด้านสิ่งแวดล้อม

โดยผลักดันการให้สินเชื่ออย่างรับผิดชอบสู่ การยกระดับการเงินที่ยั่งยืน เพื่อช่วยลดความเสี่ยงจากการดำเนินธุรกิจ และเพื่อผลักดันการสนับสนุนแก่ลูกค้าและสังคมไปสู่เป้าหมายการพัฒนาอย่างยั่งยืน โดยนำ Equator Principles (EP) ซึ่งเป็นกรอบการบริหารความเสี่ยงสำหรับสถาบันการเงิน ที่นำมาตรฐานสากล Best Practices มาใช้เป็น กรอบแนวทางในการระบุ ประเมิน และจัดการความเสี่ยงด้านสิ่งแวดล้อมและสังคม ควบคู่กับการให้สินเชื่อในส่วนของธนาคารไทยพาณิชย์ ตั้งแต่ปี 2022 จนถึงปัจจุบัน ได้ดำเนินการประเมินโครงการตามหลักการ EP ไปแล้วทั้งสิ้น 53 โครงการ คิดเป็นมูลค่าโครงการรวมกว่า 75,500 ล้านบาท