เรื่อง : Thanatkit

กลางปี 2016 “ธนาคารไทยพาณิชย์” (SCB) ประกาศเกมรับมือ Digital Disruption ด้วยแผน “SCB Transformation” โดยมีเป้าหมายการเป็น “The Most Admired Bank” ผ่านงบการลงทุน 40,000 ล้านบาท สูงที่สุดเท่าที่ SCB เคยใช้มา โดยแผนนี้ถูกวางไว้จนถึงปี 2020

ช่วง 2 ปีแรกของโครงการ SCB มุ่งเน้นการ “ซ่อม เสริม สร้าง” รากฐานองค์กรให้แข็งแกร่งในหลายด้าน โดยเฉพาะอย่างยิ่งในด้าน “เทคโนโลยี” ซึ่งเงินลงทุน 60-70% ถูกเทมาใส่ในส่วนนี้ โดย SCB ออกตัวแรงเป็นอย่างมาก ทั้งการใช้เม็ดเงินลงทุนกว่า 4,000 ล้านบาท ยกเครื่อง Mobile Banking ที่ใช้ชื่อว่า “SCB Easy” ให้มีหน้าตาทันสมัย เติมความเป็น Lifestyle เข้าไป

ถัดมาไม่นานก็ประกาศยกเลิก “ค่าธรรมเนียม” ในช่องทางดิจิทัลทั้งหมด กระตุ้นให้วันนี้ SCB Easy มีผู้ใช้งานมากกว่า 9 ล้านราย เติบโต 3.2 เท่า จากช่วงกลางปี 2016 ที่มีผู้ใช้งานเพียง 2.5 ล้านราย ตามมาด้วย “SCB Easy แม่มณี” ที่มีร้านค้าใช้งานจาก 4,000 ราย เป็นเกือบ 1 ล้านรายแล้ว

ขณะเดียวกันต้นปี 2018 SCB ยังได้ออกมาประกาศกลยุทธ์ “Going Upside Down” หรือ “กลับหัวตีลังกา” ใจความสำคัญของกลยุทธ์นี้อยู่ที่ การนำลูกค้าไปสู่ดิจิทัลแพลตฟอร์มใหม่ๆ การใช้ประโยชน์ของข้อมูลดิจิทัล เพื่อการดำเนินธุรกิจที่ต้องเบาขึ้น โดยลดต้นทุนในเรื่องค่าใช้จ่ายเกี่ยวกับการบริการลูกค้าลง 30% จนนำมาสู่การลดสาขา 1,100 สาขาเหลือ 400 สาขา รวมถึงลดคนจาก 27,000 คน เหลือ 15,000 คนด้วย

อาทิตย์ นันทวิทยา กรรมการผู้จัดการใหญ่และประธานเจ้าหน้าที่บริหาร ธนาคารไทยพาณิชย์ กล่าวว่า ยุทธศาสตร์ Going Upside Down ไม่ได้เป็นเรื่องของลดสาขา หรือลดจำนวนคน แต่เป็นเรื่องของวิธีคิดให้องค์กรที่มีอายุ 100 กว่าปีและมีขนาดตัวที่ใหญ่ ให้มีความคล่องแคล่วและปรับเปลี่ยนตัวเองได้ ต้องเปลี่ยนและทำตรงกันข้ามเหมือนกับตีลังกา

แต่การเปลี่ยนแปลงจะทำได้สำเร็จก็ต่อเมื่อ เป็นองค์กรที่เข้าใจความต้องการของลูกค้าได้มากขึ้น อย่าง SCB Easy ที่แม้มีผู้ใช้งานอย่างก้าวกระโดด ก็ยังไม่ใช่แพลตฟอร์มที่ลูกค้าคิดว่าสำคัญและต้องอยู่ทั้งวัน SCB ยังคิดจากสิ่งที่ SCB เคยเป็น และก็ยังสร้าง Mobile Banking ให้เป็นสาขาหนึ่งของธนาคาร ถามว่าตอบโจทย์ลูกค้าบ้างไหม คำตอบคือใช่ แต่ถามว่าจะเป็นแพลตฟอร์มที่ลูกค้ามองเป็นส่วนหนึ่งในชีวิตประจำวันไหม คงยังไม่ใช่

แม้ว่าเทคโนโลยีมีความพร้อมไปถึงระดับหนึ่งแล้ว แต่สิ่งที่ยากที่สุดอยู่ที่การเปลี่ยน Mindset ขององค์กร ไปสู่ “Customer Centric” สร้างสิ่งที่ลูกค้าเลือก ไม่ใช่สิ่งที่ธนาคารเลือก

“การต้องฉีกออกไปจากกรอบเดิมๆ นี่คือจุดที่ยากมากสำหรับ SCB ที่กำลังกระเสือกกระสน ดิ้นรน ที่จะก้าวข้ามจุดนี้ไปได้ได้ ถ้าเปลี่ยนไม่ได้อนาคตก็จะเลือนลาง Transformation ก็ยากที่จะสำเร็จได้ สุดท้าย SCB ก็จะแข่งขันกับคนอื่นไม่ได้เลย”

แม่ทัพใหญ่ SCB ขยายความคิด “Customer Centric” ว่า ธนาคารต้องค้นหาโปรดักต์ที่ตอบโจทย์ลูกค้า โดยที่ไม่ได้เอาผลกำไรมาเป็นตัวตั้ง แต่ทำอย่างไรเมื่อลูกค้าใช้แล้วจะเกิดความพึงพอใจสูงสุด ซึ่งถ้าองค์กรไม่เปลี่ยนก็จะอยู่ไม่ได้

ขณะที่ “ธนาคาร” เป็นองค์กรใหญ่ มีเรื่องความน่าเชื่อถือ คนในองค์กรจึงไม่กล้าที่จะเปลี่ยนแปลง การตัดสินใจล่าช้า ซึ่งต่างจาก “สตาร์ทอัพ” ที่มีคนเกี่ยวข้องน้อย เมื่อผิดพลาดจึงกระทบไม่มาก โอกาสที่จะเรียนรู้ ทำผิดซ้ำไปซ้ำมาเพื่อหาข้อผิดพลาดก็ทำได้ง่ายกว่า เพราะฉะนั้น SCB จึงตระะหนักถึงการเป็นองค์กรใหม่ ที่เป็นแหล่งรวบรวมคนรุ่นใหม่และมีความสามารถที่แตกต่างอยากมาทำงานด้วย

“ปีหน้าแต่ละไตรมาส SCB จะออกมาบอกว่า ทดลองแล้วล้มเหลวอะไรบ้าง และจะสร้างอะไรออกมาใหม่ จะเป็นองค์การที่จะเรียนรู้จากสิ่งที่ล้มเหลว และกลับมาใหม่อย่างรวดเร็ว”

จริงๆ แล้วความต้องการเป็น “The Future Bank” และรูปแบบการทำงานแบบ “สตาร์ทอัพ” ที่ปรับตัวได้เร็ว พร้อมรับทุกการเปลี่ยนแปลงของ SCB ได้เห็นภาพที่ชัดเจนขึ้นมาตั้งแต่การตั้ง “Digital Ventures” Corporate Venture Capital (CVC) ที่เข้ามาดูแลด้านการลงทุนในสตาร์ตอัพ เพื่อหาเทคโนโลยีใหม่ๆ เข้ามาเสริมธนาคาร และยังมี “SCB ABACUS” บริษัทลูกที่เน้นพัฒนาโปรดักต์ที่มาจาก AI รวมถึง Machine Learning โดยตั้งเป้าจะมีโปรดักต์ใหม่ไตรมาสละ 1 ชั้น

แต่นั้นดูเหมือนจะไม่เพียงพอ เมื่อ 3-4 เดือนที่แล้ว SCB ยังได้ยังตั้ง “แผนก SCB10X” ซึ่งเป็นหน่วยงานใหม่ เพื่อนำเทคโนโลยีดิจิทัลมาสร้างผลิตภัณฑ์เชิงยุทธศาสตร์ (Strategic product) ผ่านโมเดลธุรกิจรูปแบบใหม่

กวีวุฒิ เต็มภูวภัทร Head of SCB10X ได้ฉายภาพ “แผนก SCB10X” ให้ชัดเจนยิ่งขึ้นโดยบอกว่า รูปแบบการทำงานของแผนกใหม่นี้ จะแตกต่างจากภาพเดิมๆ ของธนาคารไปอย่างสิ้นเชิง เพราะเน้นใช้ Design Thinking และ Agile เป็นคีย์หลักในการทำงาน

โดยการทำงานจะลดขั้นตอนที่ซับซ้อนออกไป ให้อิสระกับทีมงานทุคคน โปร่งใส เพื่อคิดค้นโปรดักต์ใหม่ๆ ที่สามารถปรับปรับปรุงแก้ไขได้ตลอด เพื่อให้ตอบโจทย์ลูกค้าให้ได้มากที่สุด

กวีวุฒิ บอกว่า คนที่เหมาะจะทำงานในแผนกนี้ จึงต้องเป็นคนที่ต้องอยู่กับความไม่แน่นอน ความคลุมเครือ กล้าเสี่ยง แต่สามารถปรับเปลี่ยนตัวเองได้เร็ว พร้อมกับความผิดพลาด

ปัจจุบันแผนก SCB10X มีทีมงานประมาณ 9 คน โดย 7 คนย้ายมาจากหน่วยงานภายใน SCB โดยมีเพียง กวีวุฒิ ที่ถูกดึงมาจาก ปตท. และ ณถิรนันท์ อรุณวัฒนกูล Head of SCB10X อีกคนที่มาจากไมโครซอฟท์ ขณะนี้ทีมกำลังหาคนมาเพิ่มอยู่ แต่ภาพรวมคงไม่เกิน 30 คนแน่นอน

“ความท้าทายของแผนก SCB10X อยู่ที่วิธีการคิดโปรดักต์ และปรับเปลี่ยนให้เร็ว จึงต้องใช้กระบวนการตัดสินใจที่ค่อนข้างใหม่ คาดว่าโปรดักต์ที่ออกมาทั้งหมดจะมีเพียง 50% เท่าที่สามารถขยายตลาดและเข้าถึงกลุ่มลูกค้าใหม่ๆ ได้”

โปรดักต์แรกของแผนก SCB10X จะเปิดตัวสู่ตลาดในเดือนมกราคมนี้ เป็นสินเชื่อส่วนบุคคลที่ไม่ต้องยื่นหลักทรัพย์ค้ำประกัน เอกสารทุกอย่างยื่นผ่านช่องทางดิจิทัลทั้งหมด หลักการทำงานคร่าวๆ คือ ผู้ที่ต้องการยื่นสินเชื่อกรอกวงเงินและความสามารถในการจ่าย จากนั้นระบบจะคำนวณมาให้ว่า ลูกค้าคนนี้ควรจะได้รับวงเงินเท่าไหร่

ด้วยวิธีการนี้จะทำให้ธนาคารสามารถเข้าถึงกลุ่มลูกค้าใหม่ๆ ได้ และขยายกลุ่มให้มีขนาดที่ใหญ่ขึ้น โดยเฉพาะกลุ่มที่ทำงานอาชีพอิสระ เพราะกลุ่มนี้มักมีรายได้ที่ไม่แน่นอน จะใช้เวลาอนุมัติเพียง 5 นาทีเท่านั้น และยังทำให้ทำให้ต้นทุนหายไปอย่างน้อย 50% ส่วนความเสี่ยงเรื่องการเป็นหนี้เสีย (NPL) SCB วางแผนรับมือไว้แล้ว

สำหรับทิศทางของ SCB ในปี 2019 ดร.อารักษ์ สุธีวงศ์ รองผู้จัดการใหญ่อาวุโส Chief Financial Officer และ Chief Strategy Officer กล่าวว่า ธนาคารจะเน้นไปที่ 2 ส่วนหลักๆ

1.การเติบโตจากธุรกิจสินเชื่อ ซึ่งปัจจุบันคิดเป็นสัดส่วนรายได้กว่า 70% โดยธนาคารตั้งเป้าเติบโตสินเชื่อ 5-7% ในปี 2019 และให้ความสาคัญกับการปรับพอร์ตโฟลิโอสินเชื่อ ทั้งสินเชื่อขนาดใหญ่และสินเชื่อบ้าน เพื่อลดการกระจุกตัวของพอร์ตสินเชื่อ โดยมุ่งเน้นการเติบโตสินเชื่อที่ไม่มีหลักประกัน (ทั้งสินเชื่อเพื่อการบริโภคและสินเชื่อธุรกิจรายย่อย

2.การเติบโตจากธุรกิจบริหารความมั่งคั่ง ซึ่งขณะนี้พอร์ตส่วนใหญ่ยังอยู่ในมือธนาคารต่างประเทศ โดย SCB วางแผนผ่านความร่วมมือกับพันธมิตรทางธุรกิจ Julius Baer และการนำเทคโนโลยีดิจิทัลมาเสริมและตอบโจทย์กลุ่มลูกค้า Private และ Affluent โดยตั้งเป้าเพิ่มจานวนฐานลูกค้า Wealth 20 – 25% และเพิ่มจานวนสินทรัพย์ภายใต้การจัดการ (Wealth AUM) 8 – 10% ในปีหน้า

ทั้งนี้ SCB วางเป้าหมายมีผู้ใช้งานดิจิทัลเพิ่มขึ้นเป็น 12 ล้านรายในปี 2019 และยกระดับการนาเสนอผลิตภัณฑ์และบริการให้อยู่บนช่องทางดิจิทัลมากขึ้น โดยคาดว่าในปีหน้าปริมาณธุรกรรมทางการเงินผ่านช่องทางดิจิทัลจะเพิ่มขึ้นเป็น 65% จากปัจจุบันอยู่ที่ประมาณ 55%

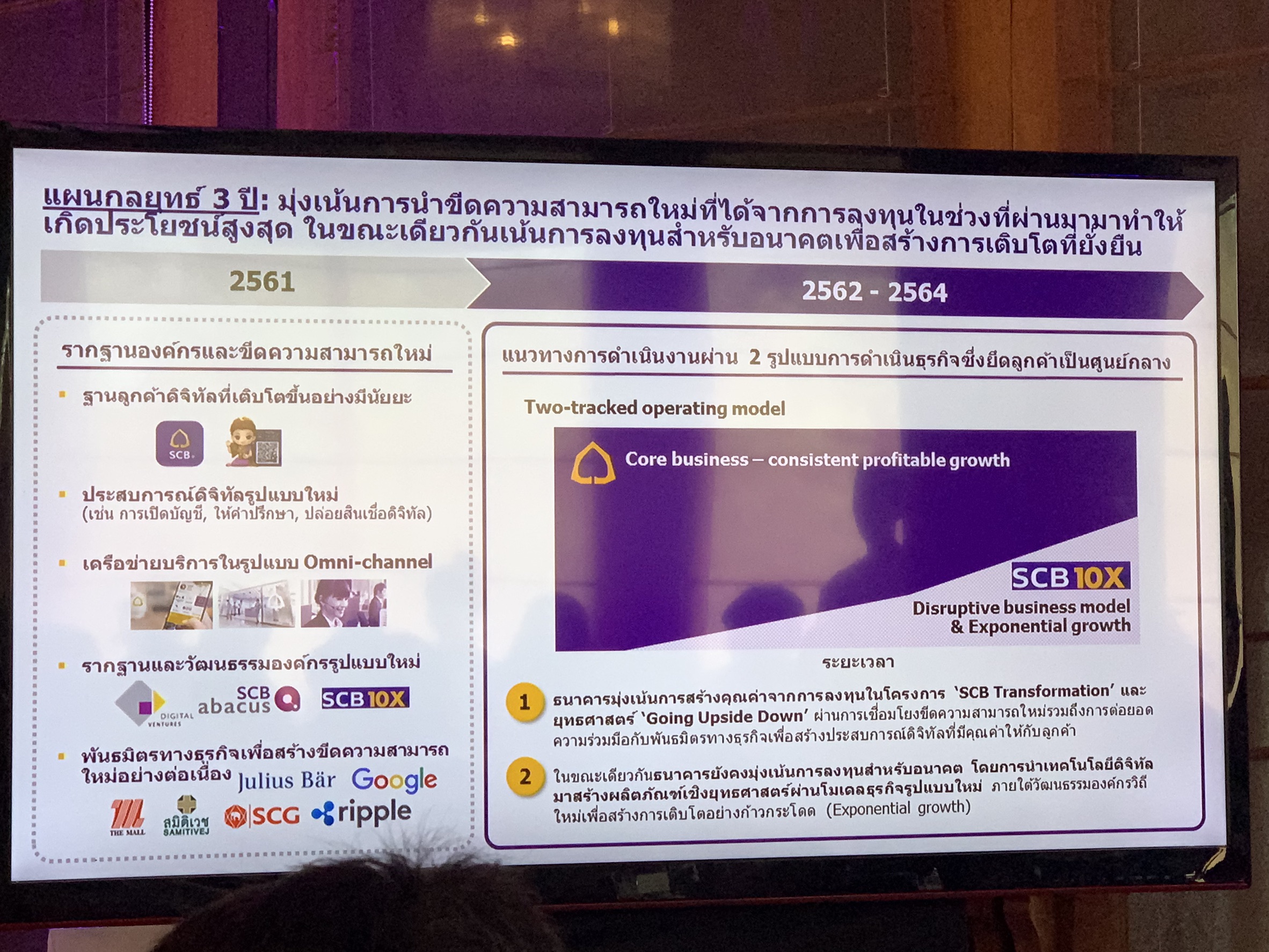

ขณะเดียวกันยังได้ประกาศแผนกลยุทธ์ 3 ปี (2019-2021) ธนาคารมุ่งเน้นการต่อยอดจากโครงการ SCB Transformation และยุทธศาสตร์ตีลังกา นำขีดความสามารถใหม่ด้านดิจิทัลและด้านข้อมูลมาทำให้เกิดประโยชน์สูงสุด รวมถึงมุ่งเน้นการลงทุนสำหรับอนาคต

โดยมีแนวทางการดำเนินงานใน 2 รูปแบบ ได้แก่ การเติบโตในธุรกิจหลักของธนาคารที่อาจเติบโตปีละประมาณ 5-6% เพราะมีขนาดที่ใหญ่มากแล้ว และการลงทุนสำหรับอนาคต ที่ช่วงแรกๆ จะสามารถเติบโตอย่างก้าวกระโดด 50% และสามารถขึ้นมาเป็นรายได้หลักในอนาคตได้

“เบื้องต้นการประกาศลดค่าธรรมเนียมลงทำให้ SCB เสียรายได้ไปราว 1,500 – 2,000 ล้านบาท ตามที่ประเมินไว้ แต่สิ่งที่ SCB ได้กลับมาคือข้อมูลและความเข้าใจลูกค้าที่มากขึ้น” ผู้บริหารระดับสูง SCB กล่าวทิ้งทาย