ตลอดทั้งปี 2561 ที่ผ่านมา สถานการณ์ธุรกิจ “ธนาคารพาณิชย์” มีหลายประเด็นให้ติดตาม เพราะแม้จะมีความท้าทายสำคัญจากผลกระทบของรายได้ค่าธรรมเนียมที่หดตัวลง หลังการปรับลดค่าธรรมเนียมการโอนผ่านช่องทางดิจิทัล ซึ่งคาดว่าทั้งระบบจะหายไปมากกว่า 9,000 ล้านบาท

แต่ “ธนาคารพาณิชย์” ก็มีภาพด้านบวกเข้ามาช่วยชดเชย จากการเติบโตของสินเชื่อที่มีโอกาสจะจบปี 2561 ด้วยอัตราการเติบโตที่สูงกว่าตัวเลขคาดการณ์ที่ 6.0% โดยมีแรงหนุนสำคัญจากการเร่งตัวขึ้นของสินเชื่อรายย่อยในช่วงโค้งสุดท้ายของปี

สำหรับปี 2562 นั้น “ศูนย์วิจัยกสิกรไทย” ได้ประเมินทิศทางของ “ธนาคารพาณิชย์” มีหลายโจทย์สำคัญที่รออยู่ ซึ่งท้าทายความสามารถในการทำกำไร และ Positioning ได้สรุปออกมาเป็น “8 ทิศทางแบงก์ไทยปี 2562” ดังต่อไปนี้

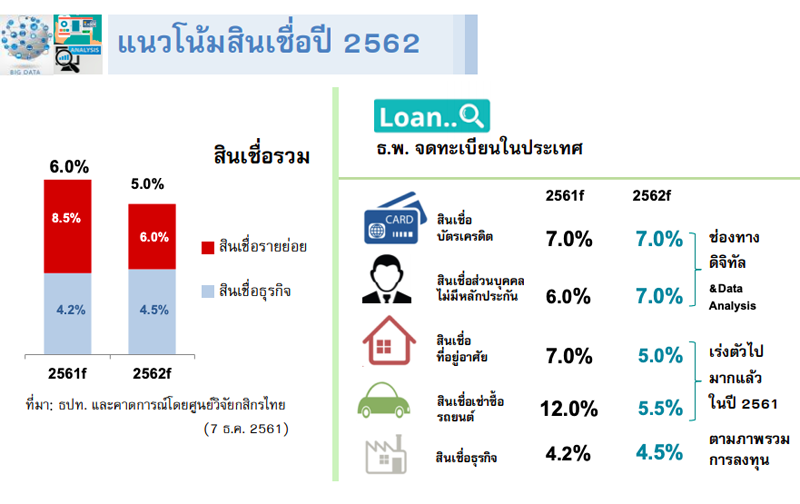

1. สินเชื่อธนาคารพาณิชย์

อาจเติบโตในกรอบชะลอลงจากปีก่อน ตามแนวโน้มเศรษฐกิจไทยในภาพรวม คาดว่าสินเชื่อของธนาคารพาณิชย์จดทะเบียนในประเทศในปี 2562 อาจเติบโตประมาณ 5.0% ชะลอลงจากที่คาดว่าจะขยายตัว 6.0% ในปี 2561

2. สินเชื่อธุรกิจคาดว่าจะเติบโตได้ดีที่สุด

คาดเติบโตราว 4.5% โดยได้รับอานิสงส์หลักจากทิศทางการลงทุน ซึ่งถูกคาดหมายว่าจะทำหน้าที่เป็นกลไกขับเคลื่อนที่สำคัญของเศรษฐกิจไทย

3. สินเชื่อรายย่อยอาจชะลอลงมาที่ 6.0%

เนื่องจากสินเชื่อบ้านและสินเชื่อเช่าซื้อรถยนต์ ซึ่งมีสัดส่วนรวมกันกว่า 70% ของพอร์ตน่าจะเผชิญปัจจัยที่เป็นข้อจำกัดการเติบโต โดยการเร่งตัวของกิจกรรมในตลาดอสังหาริมทรัพย์ ก่อนที่เกณฑ์การกำกับดูแลสินเชื่อเพื่อที่อยู่อาศัย จะเริ่มมีผลตั้งแต่เดือนเมษายนเป็นต้นไป

4. คุณภาพสินเชื่อต้องติดตามอย่างใกล้ชิด

โดยเฉพาะอย่างยิ่งในช่วงที่การฟื้นตัวของเศรษฐกิจไทยยังมีความไม่แน่นอน และจังหวะอัตราดอกเบี้ยในประเทศอาจทยอยขยับขึ้น จึงจะเห็นธนาคารพาณิชย์ยังคงต้องดูแลปัญหาคุณภาพสินเชื่อในเชิงรุก ทั้งในกระบวนการติดตามดูแลลูกค้า การปรับโครงสร้างหนี้ รวมถึงการแก้ไขเมื่อลูกหนี้เผชิญปัญหาและไม่มีศักยภาพในการหารายได้มาชำระคืนหนี้ คาดสัดส่วนสินเชื่อที่ไม่ก่อให้เกิดรายได้ต่อสินเชื่อรวม หรือ NPL Ratio อาจขยับขึ้นไปที่ 2.98% ในช่วงปลายปี 2562 จากระดับ 2.91% ณ สิ้นปี 2561

5. อาจเริ่มเห็นการปรับขึ้นอัตราดอกเบี้ยแบงก์บางส่วนในช่วงครึ่งแรกของปี 2562

อาทิ อัตราดอกเบี้ยเงินฝากประจำพิเศษ และอัตราดอกเบี้ยเงินกู้บ้านและกู้รถที่มีระยะค่อนข้างยาว ขณะที่ขนาดการปรับขึ้นอัตราดอกเบี้ยทั่วไป ทั้งขาเงินฝากและเงินกู้ อาจจะเกิดขึ้นได้ในระหว่างปี

6. จะเห็นโมเดลการปล่อยสินเชื่อผ่านช่องทางออนไลน์มากขึ้น

ทั้งในส่วนของการนำข้อมูลการทำธุรกรรมทางการเงินของลูกค้ามาวิเคราะห์และนำเสนอเงื่อนไขพิเศษ เพื่อกระตุ้นยอดการเบิกใช้สินเชื่อ และการขยายฐานลูกค้าใหม่ๆ

7. เมื่อรายได้จากค่าธรรมเนียมหายไป

ทำให้ธนาคารต้องผลักดันรายได้ค่าธรรมเนียมส่วนอื่นๆ มาชดเชย ทั้งรายได้ค่าธรรมเนียมบัตรเครดิต รายได้ค่าธรรมเนียมจากการเป็นนายหน้าขายประกันและกองทุนรวม และค่าธรรมเนียมจากการให้บริการที่ปรึกษา รวมไปถึงการมุ่งไปที่สินเชื่อบัตรเครดิต สินเชื่อส่วนบุคคล (ไม่มีหลักประกัน) ซึ่งแม้จะไม่ได้รับผลดีจากการขึ้นของดอกเบี้ย แต่ก็เป็นสินเชื่อที่ให้ผลตอบแทนสูง

8. การเข้าสู่ยุคดิจิทัล

ทำให้ธนาคารพาณิชย์ต้องเตรียมรับมือกับโจทย์ จากสภาวะการแข่งขันในตลาดให้บริการทางการเงินที่อาจจะเข้มข้นขึ้นจากผู้เล่นอื่นๆ อาทิ ผู้ประกอบการในกลุ่ม FinTech กลุ่ม TechFin และกลุ่ม e-commerce ที่สามารถปรับใช้เทคโนโลยีมาตอบโจทย์ความต้องการบริการทางการเงินของผู้บริโภคด้วยความได้เปรียบด้านต้นทุนที่อาจจะต่ำกว่าและมีความคล่องตัวมากกว่า

ทั้งหมดนี้ยังคงเป็นเพียงการคาดการณ์เท่านั้น สถานการณ์จริงๆ ในปี 2562 จะเป็นอย่างไรคงต้องตามต่อไป ว่าแต่ละธนาคารวางแผนไว้อย่างไรบ้าง แต่เท่าที่ดูปีที่ผ่านมาก็ต้องบอกว่า ร้อนแรงอยู่ไม่ไม่น้อย โดยเฉพาะการบุกให้บริการสินเชื่อผ่านออนไลน์ เชื่อว่าปีนี้ก็คงไม่น้อยหน้ากันอย่างแน่นอน.