ในอดีตหลายประเทศในโลกพยายามจะลดอัตราภาษีนิติบุคคลเพื่อดึงดูดให้บริษัทข้ามชาติและบริษัทจากต่างประเทศเข้ามาตั้งสำนักงานในประเทศของตน เพื่อที่รัฐบาลจะได้มีรายได้เพิ่มขึ้น ทำให้ ‘บริษัทขนาดใหญ่’ บางรายมักจะจดทะเบียนบริษัทในประเทศที่เรียกเก็บภาษีในระดับต่ำมากหรือไม่มีการเรียกเก็บภาษีนิติบุคคลหรือภาษีเงินได้เลย จึงเป็นเหตุให้กลุ่ม G-7 ได้สนับสนุนให้อัตราภาษีนิติบุคคลทั่วโลกขั้นต่ำอย่างน้อย 15%

ช่วงต้นเดือนพฤษภาคมที่ผ่านมา รัฐมนตรีว่าการกระทรวงการคลังจากประเทศกลุ่ม G-7 ได้แก่ สหรัฐฯ แคนาดา สหราชอาณาจักร ฝรั่งเศส เยอรมนี อิตาลี และญี่ปุ่น ได้ตกลงกันว่าจะสนับสนุนอัตราภาษีนิติบุคคลทั่วโลกให้มีขั้นต่ำอย่างน้อย 15% เพื่อแก้ปัญหาการใช้ช่องโหว่ทางกฎหมายหลบเลี่ยงภาษีและประกันความยุติธรรมสำหรับชนชั้นกลางและคนทำงานในสหรัฐอเมริกาและทั่วโลก

ที่ผ่านมา รัฐบาลในประเทศเศรษฐกิจใหญ่ต้องเผชิญกับความท้าทายในการเก็บภาษีบริษัทขนาดใหญ่ เช่น ยักษ์ใหญ่ด้านเทคโนโลยีอย่าง Facebook และ Google ที่มักใช้ช่องโหว่ทางกฎหมายเพื่อหลบเลี่ยงการเสียภาษีในประเทศแม่ด้วยกลยุทธ์ต่าง ๆ เช่น การตั้งบริษัทสาขาในประเทศที่มีการเรียกเก็บภาษีเงินได้นิติบุคคลในอัตราต่ำแล้วยื่นเสียภาษีที่นั่น แม้ว่าบริษัทจะมีผลกำไรส่วนใหญ่มาจากยอดขายในประเทศอื่นก็ตาม ซึ่งช่วยให้บริษัทหลีกเลี่ยงการจ่ายภาษีที่สูงขึ้นในประเทศบ้านเกิดของบริษัท

องค์การเพื่อความร่วมมือทางเศรษฐกิจและการพัฒนา หรือ OECD คาดว่าอัตราภาษีขั้นต่ำขององค์กรทั่วโลกรวมกันจะเพิ่มขึ้นราว 5-8 หมื่นล้านดอลลาร์สหรัฐ

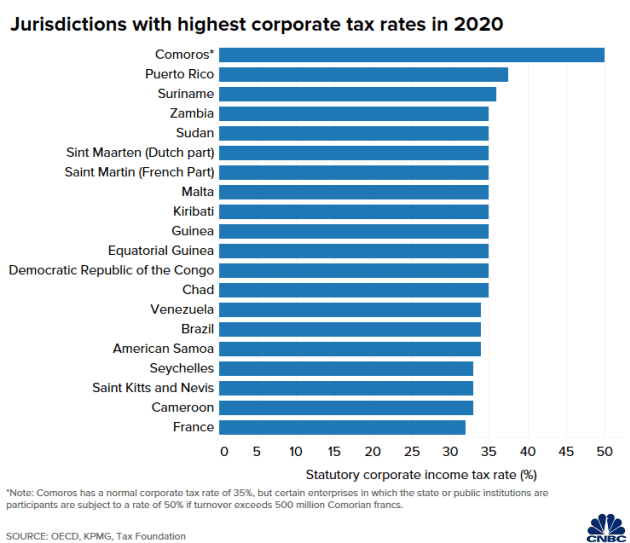

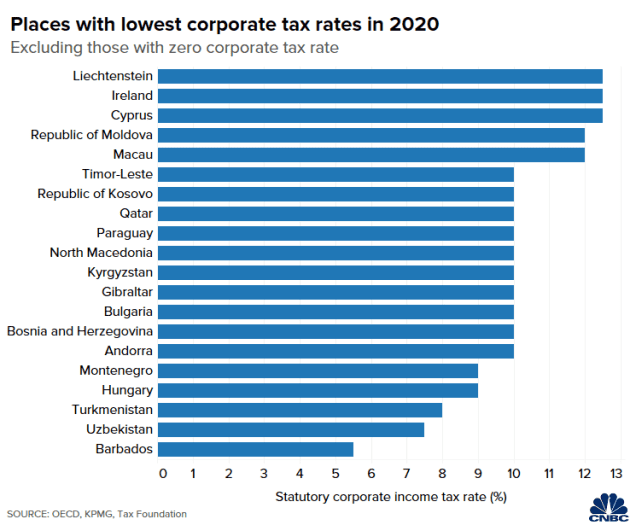

โดยทั่วไป ประเทศในแอฟริกาและอเมริกาใต้กำหนดอัตราภาษีนิติบุคคลที่สูงกว่าเมื่อเทียบกับประเทศอื่น ๆ ในยุโรปและเอเชีย ตามข้อมูลของมูลนิธิ Think Tank Tax Foundation, OECD และที่ปรึกษา KPMG ส่วนประเทศที่มีภาษีต่ำหลายแห่งเป็นประเทศเล็ก ๆ เช่น บัลแกเรีย และลิกเตนสไตน์ ซึ่งอัตราภาษีนิติบุคคลสูงสุดและต่ำสุดทั่วโลก มีดังนี้

จากข้อมูลดังกล่าวระบุว่า ประมาณ 15 ประเทศไม่ได้กำหนดภาษีเงินได้นิติบุคคลทั่วไป ซึ่งรวมถึงประเทศที่เป็นเกาะ เช่น เบอร์มิวดา หมู่เกาะเคย์แมน และหมู่เกาะบริติชเวอร์จิน ซึ่งเป็นที่รู้จักกันอย่างแพร่หลายว่าเป็น “ที่หลบภัยทางภาษี” นอกชายฝั่ง ซึ่งเป็นเขตอำนาจศาลที่บริษัทขนาดใหญ่เปลี่ยนผลกำไรไปเพื่อจ่ายภาษีให้น้อยลง โดยพื้นที่ดังกล่าวจะเน้นทำประโยชน์จากการจ้างงานของบริการบริษัทข้ามชาติ รวมถึงการทำเงินจากค่าธรรมเนียมที่จ่ายโดยบริษัทขนาดใหญ่แทน

Daniel Bunn รองประธานโครงการระดับโลกของ Tax Foundation กล่าวว่า ประเทศที่มีภาษีต่ำเอื้อต่อการลงทุนมากกว่าประเทศที่มีภาษีสูงกว่า ดังนั้น การใช้อัตราภาษีขั้นต่ำทั่วโลกจะเพิ่มต้นทุนของการลงทุนเหล่านั้น และอาจส่งผลต่อประเทศเหล่านั้นแน่นอน

“แม้จะยังไม่ชัดเจนว่าในอนาคตจะเปลี่ยนแปลงไปอย่างไร แน่นอนว่าอาจยังมีโอกาสหลบเลี่ยงหรือหลีกเลี่ยง หรือประเทศต่าง ๆ จะเปลี่ยนกฎในลักษณะที่เป็นสิทธิพิเศษสำหรับเขตอำนาจศาลของตนก็เป็นได้”