กลุ่มธนาคารยูโอบีประกาศผลกำไรสุทธิไตรมาสแรกปี 2565 ที่ 9.06 ร้อยล้านเหรียญสิงคโปร์ดอลลาร์ ลดลงร้อยละ 11 เมื่อเทียบกับไตรมาสก่อน ท่ามกลางภาวะตลาดที่ผันผวน

แฟรนไชส์ลูกค้าของกลุ่มธนาคารยังคงแข็งแกร่ง โดยมีรายได้จากดอกเบี้ยรับสุทธิเพิ่มสูงขึ้นจากการเติบโตของสินเชื่อที่มีคุณภาพและวินัยในการกำหนดราคา

รายได้ค่าธรรมเนียมรวมไม่เปลี่ยนแปลงเมื่อเทียบกับไตรมาสก่อน แม้ค่าธรรมเนียมที่เกี่ยวเนื่องกับสินเชื่อจะพุ่งสูงเป็นประวัติการณ์ โดยมีอัตราเติบโตที่ร้อยละ 14 เมื่อเทียบกับไตรมาสก่อน แต่ค่าธรรมเนียมจากบัตรเครดิต การบริหารจัดการความมั่งคั่ง และการบริหารจัดการกองทุนกลับลดลงเนื่องจากความอ่อนไหวของตลาด รายได้จากการค้าและการลงทุนลดลงเกินร้อยละ 10 เนื่องจากได้รับผลกระทบจากการป้องกันความเสี่ยงจากการที่อัตราดอกเบี้ยปรับตัวสูงขึ้น ส่งผลให้รายได้รวมลดลงเล็กน้อยร้อยละ 3 อยู่ที่ 2.4 พันล้านเหรียญสิงคโปร์ดอลลาร์

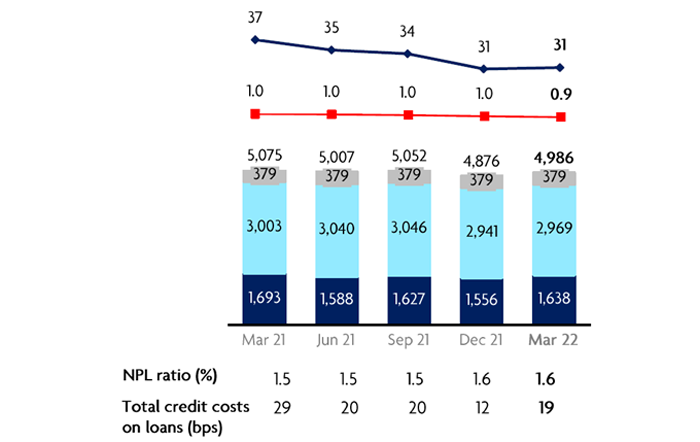

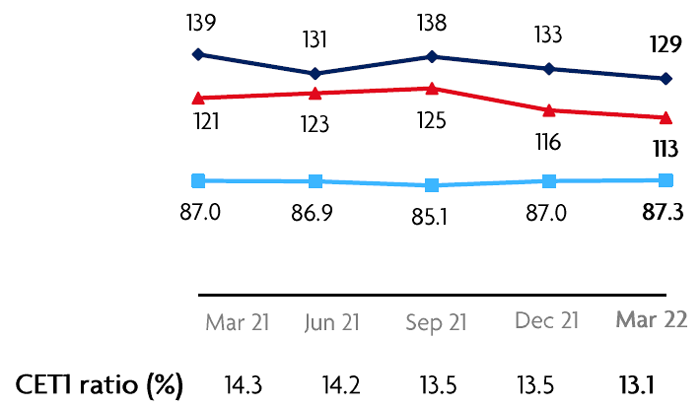

ต้นทุนความเสี่ยงจากการให้สินเชื่อณ สิ้นไตรมาสแรกปี 2565 กลับสู่ภาวะปกติที่ 19 จุด จากการเพิ่มขึ้นของการโอนกลับสำรองทั่วไป(general allowancewrite-back) ในไตรมาสก่อน คุณภาพของสินทรัพย์ของกลุ่มธนาคารและงบดุลยังคงมีความยืดหยุ่น สภาพคล่องอยู่ในระดับที่เหมาะสม และอัตราส่วนเงินกองทุนชั้นที่หนึ่งที่เป็นส่วนของเจ้าของ(CET1)อยู่ที่ร้อยละ 13.1

| ดัชนีข้อมูลทางการเงินที่สำคัญของไตรมาสแรก ปี 2565 | |

| กำไรจากการดำเนินงาน

1.30พันล้านเหรียญสิงคโปร์ดอลลาร์ -3% จากไตรมาสก่อน -7% จากงวดเดียวกันของปีก่อน |

กำไรสุทธิหลังหักภาษี

9.06 ร้อยล้านเหรียญสิงคโปร์ดอลลาร์ -11% จากไตรมาสก่อน -10% จากงวดเดียวกันของปีก่อน |

| อัตราค่าใช้จ่ายต่อรายได้

44.8% -0.2 จุดจากไตรมาสก่อน +1.0 จุดจากงวดเดียวกันของปีก่อน |

ต้นทุนความเสี่ยงในการให้สินเชื่อ19 จุด

+7 จุดจากไตรมาสก่อน -10 จุดจากงวดเดียวกันของปีก่อน |

| อัตราส่วนสินเชื่อด้อยคุณภาพ(NPL)

1.6% ไม่เปลี่ยนแปลงจากไตรมาสก่อน +0.1 จุดจากงวดเดียวกันของปีก่อน |

สินเชื่อลูกค้า

3.20แสนล้านเหรียญสิงคโปร์ดอลลาร์ +3%จากไตรมาสก่อน +9% จากงวดเดียวกันของปีก่อน |

| อัตราส่วนการดำรงแหล่งที่มาของเงินให้สอดคล้องกับการใช้ไปของเงิน(NSFR)

113% -3 จุดจากไตรมาสก่อน -8 จุดจากงวดเดียวกันของปีก่อน |

อัตราส่วนเงินกองทุนชั้นที่หนึ่งที่เป็นส่วนของเจ้าของ

13.1% -0.4 จุดจากไตรมาสก่อน -1.2 จุดจากงวดเดียวกันของปีก่อน |

มุมมองเชิงบวกต่อการฟื้นตัวในภูมิภาคเอเชียตะวันออกเฉียงใต้

“ความตึงเครียดด้านภูมิรัฐศาสตร์และความไม่แน่นอนของแนวโน้มการเติบโตของเศรษฐกิจโลกส่งผลให้ตลาดเกิดความผันผวน แต่ถึงกระนั้น ธุรกิจหลักต่างๆ ของธนาคารยังคงยืนหยัดได้ดี พร้อมการเติบโตของสินเชื่อที่มีคุณภาพค่าธรรมเนียมที่เกี่ยวเนื่องกับสินเชื่อที่สูงเป็นประวัติการณ์ และส่วนต่างอัตราดอกเบี้ยที่ปรับตัวดีขึ้น

เรายังคงมุ่งสนับสนุนให้ภาคธุรกิจคว้าโอกาสหลังเปิดประเทศ ระเบียงการค้าและการลงทุนระหว่างอาเซียนและจีนเอื้อให้ธนาคารอยู่ในตำแหน่งที่เหมาะสมต่อการให้บริการลูกค้า การหยุดชะงักของห่วงโซ่อุปทานโลกในปัจจุบันจะยิ่งเน้นให้เห็นถึงบทบาทสำคัญของเราในภูมิภาคนี้

เราเสริมความแกร่งให้ธุรกิจด้วยการเข้าซื้อธุรกิจรายย่อยของซิตี้กรุ๊ปและริเริ่มแผนงานด้านดิจิทัล รวมทั้งผลจากความพยายามของเราด้านการอนุรักษ์สิ่งแวดล้อมและการให้การสนับสนุนลูกค้าเพื่อสร้างผลกระทบเชิงบวก โดยตั้งเป้าประกาศแผนการลดการปล่อยก๊าซเรือนกระจกสุทธิเป็นศูนย์ภายในสิ้นปีนี้

เรายังคงมีมุมมองเชิงบวกต่อการฟื้นตัวและศักยภาพในระยะยาวของภูมิภาคเอเชียตะวันออกเฉียงใต้ งบดุลที่แข็งแกร่ง ตลอดจนสถานะเงินทุนและสภาพคล่องที่ดีทำให้เราอยู่ในตำแหน่งที่เหมาะสมในก้าวผ่านช่วงเวลาอันไม่แน่นอนนี้ไปพร้อมๆ กับลูกค้าและชุมชนของเรา”

| ผลการดำเนินงานทางการเงิน | |||||

| 1Q22

S$m |

4Q21

S$m |

QoQ

+/(-)% |

1Q21

S$m |

YoY

+/(-)% |

|

| รายได้ดอกเบี้ยรับสุทธิ | 1,686 | 1,677 | 1 | 1,529 | 10 |

| รายได้ค่าธรรมเนียมสุทธิ | 572 | 580 | (1) | 619 | (8) |

| รายได้อื่นๆ | 101 | 177 | (43) | 338 | (70) |

| รวมรายได้ | 2,359 | 2,434 | (3) | 2,486 | (5) |

| หัก:รวมค่าใช้จ่าย | 1,058 | 1,095 | (3) | 1,089 | (3) |

| กำไรจากการดำเนินงาน | 1,301 | 1,339 | (3) | 1,397 | (7) |

| หัก:ค่าใช้จ่ายจากการด้อยค่า | 178 | 112 | 59 | 201 | (11) |

| บวก:บริษัทร่วมและกิจการร่วมค้า | 29 | 19 | 55 | 32 | (8) |

| กำไรสุทธิ | 906 | 1,017 | (11) | 1,008 | (10) |

ไตรมาส 1 ปี 2565 เปรียบเทียบกับไตรมาส 4 ปี 2564

กลุ่มธนาคารประกาศผลกำไรสุทธิ 9.06ร้อยล้านเหรียญสิงคโปร์ดอลลาร์ลดลงร้อยละ 11จากไตรมาสก่อน เนื่องจากความไม่แน่นอนด้านภูมิรัฐศาสตร์ส่งผลให้รายได้จากการค้าและการลงทุนที่ไม่เกี่ยวเนื่องกับลูกค้าปรับตัวลดลง ประกอบกับการลดลงของการโอนกลับเงินสำรองทั่วไป

รายได้ดอกเบี้ยรับสุทธิปรับตัวสูงขึ้นร้อยละ 1 ซึ่งเป็นผลการจากเติบโตของสินเชื่อร้อยละ 3และส่วนต่างอัตราดอกเบี้ยสุทธิที่เพิ่มขึ้นเกินกว่าร้อยละ 10 อยู่ที่ร้อยละ 1.58 รายได้ค่าธรรมเนียมและบริการส่วนใหญ่คงที่อยู่ที่ 5.72ร้อยล้านเหรียญสิงคโปร์ดอลลาร์ จากความต้องการสินเชื่อและธุรกิจการให้คำปรึกษา ส่งผลให้ค่าธรรมเนียมที่เกี่ยวเนื่องกับสินเชื่อดีดตัวขึ้นร้อยละ 14 ทำสถิติแตะจุดสูงสุดใหม่ที่ 1.94ร้อยล้านเหรียญสิงคโปร์ดอลลาร์ อย่างไรก็ตาม การใช้จ่ายบัตรเครดิตที่ลดลงตามฤดูกาลและค่าธรรมเนียมการบริหารจัดการความมั่งคั่งและกองทุนที่ลดลงตามสภาวะความอ่อนไหวของตลาดที่ซบเซาลงส่งผลให้รายได้รวมลดลง

แม้รายได้จากการบริหารตลาดเงินที่เกี่ยวเนื่องกับลูกค้าปรับตัวเพิ่มขึ้นร้อยละ 18 เนื่องจากลูกค้าสนใจป้องกันความเสี่ยง แต่ผลกระทบจากการปรับตัวเพิ่มขึ้นของดอกเบี้ยจากการป้องกันความเสี่ยงและการปรับมูลค่าของเงินลงทุนตามราคาตลาดล่าสุดที่ยังไม่ได้รับรู้ (unrealisedmark-to-market) ยังคงสูงกว่ารายได้ส่วนนี้ ดังนั้นรายได้ที่ไม่ใช่ดอกเบี้ยจึงปรับตัวลดลงร้อยละ 43 อยู่ที่ 1.01 ร้อยล้านเหรียญสิงคโปร์ดอลลาร์

ค่าใช้จ่ายในการดำเนินงานรวมลดลงร้อยละ 3ในทิศทางเดียวกันกับรายได้ที่ลดลง ทำให้อัตราค่าใช้จ่ายต่อรายได้คงที่ที่ร้อยละ 44.8เงินกันสำรองรวมเพิ่มขึ้นร้อยละ 59 ส่วนใหญ่เนื่องจากการเพิ่มสูงขึ้นของการโอนกลับเงินสำรองทั่วไปในไตรมาสก่อน ส่งผลให้ต้นทุนความเสี่ยงจากการให้สินเชื่อกลับสู่ภาวะปกติที่ 19 จุดในไตรมาสแรกปี 2565

ไตรมาส 1 ปี 2565 เปรียบเทียบกับไตรมาส 1 ปี 2564

รายได้ดอกเบี้ยรับสุทธิเพิ่มขึ้นร้อยละ 10เนื่องจากการเติบโตของสินเชื่อร้อยละ 9 รายได้ค่าธรรมเนียมและบริการปรับตัวลดลงร้อยละ 8 ส่วนใหญ่มาจากค่าธรรมเนียมการบริหารจัดการความมั่งคั่งและการบริหารจัดการกองทุนที่ลดลงเนื่องจากแนวโน้มของตลาดในปีนี้ค่อนข้างเงียบ เช่นเดียวกับรายได้ที่ไม่ใช่ดอกเบี้ยที่ปรับตัวลดลงเนื่องจากผลกระทบของการป้องกันความเสี่ยง อันส่งผลให้รายได้จากการค้าและการลงทุนที่ไม่เกี่ยวเนื่องกับลูกค้าลดลง แม้ว่ารายได้จากการบริหารตลาดเงินที่เกี่ยวเนื่องกับลูกค้าจะคงที่ก็ตาม

ค่าใช้จ่ายในการดำเนินงานรวมลดลงร้อยละ 3 ในทิศทางเดียวกันกับรายได้ที่ลดลง ค่าใช้จ่ายในการตั้งสำรองปรับตัวลดลงร้อยละ 11 จากเงินกันสำรองทั่วไปที่ลดลง โดยที่ต้นทุนความเสี่ยงจากการให้สินเชื่อรวมลดลง 10 จุด

คุณภาพของสินทรัพย์

อัตราส่วนความเพียงพอของเงินกันสำรอง

| คุณภาพของสินทรัพย์ยังคงมีความยืดหยุ่น โดยมีอัตราส่วนสินเชื่อด้อยคุณภาพ (NPL)คงที่ที่ร้อยละ 1.6ในขณะที่ต้นทุนความเสี่ยงจากการให้สินเชื่อรวมเป็นไปตามการคาดการณ์ที่ 19 จุด

อัตราส่วนความเพียงพอของเงินกันสำรองยังคงอยู่ในระดับที่เหมาะสมอัตราส่วนการตั้งสำรองสำหรับสินทรัพย์ที่ไม่ก่อให้เกิดรายได้(NPA) อยู่ที่ร้อยละ 94 หรือร้อยละ 216หากนับรวมหลักประกัน เงินสำรองส่วนเกินสำหรับสินเชื่อที่ยังไม่ด้อยคุณภาพยังคงอยู่ที่ร้อยละ 0.9 |

เงินทุน ฐานะเงินทุน และสภาพคล่อง

อัตราส่วนสภาพคล่องและเงินทุน

| สภาพคล่องและฐานะเงินทุนของกลุ่มธนาคารยูโอบียังมั่นคง โดยมีอัตราส่วนการดำรงสินทรัพย์สภาพคล่อง (LCR) ในทุกสกุลเงินเฉลี่ยที่ร้อยละ 129 ในขณะที่อัตราส่วนการดำรงแหล่งที่มาของเงินให้สอดคล้องกับการใช้ไปของเงิน(NSFR) อยู่ที่ร้อยละ 113ซึ่งยังคงสูงกว่าเกณฑ์กำหนดขั้นต่ำ อัตราส่วนเงินให้สินเชื่อต่อเงินรับฝาก(LDR) ยังคงที่อยู่ที่ร้อยละ 87.3

อัตราส่วนเงินกองทุนชั้นที่หนึ่งที่เป็นส่วนของเจ้าของ (CET1) ปรับลดลงเล็กน้อยอยู่ที่ร้อยละ 13.1ส่วนใหญ่จากการเติบโตของสินทรัพย์กลุ่มธนาคารยูโอบียังคงมุ่งมั่นสนับสนุนให้ลูกค้าบรรลุความต้องการทางการเงินของตน |

ดูข้อมูลเพิ่มเติมเกี่ยวกับกลุ่มธนาคารยูโอบีได้ที่ www.UOBGroup.com

| ข้อมูลทางการเงินที่สำคัญ

|

1Q22 | 4Q21 | +/(-)% | 1Q21 | +/(-)% |

| รายการงบกำไรขาดทุนอย่างย่อ (ล้านเหรียญสิงคโปร์ดอลลาร์) | |||||

| รายได้ดอกเบี้ยรับสุทธิ | 1,686 | 1,677 | 1 | 1,529 | 10 |

| รายได้ค่าธรรมเนียมและบริการ | 572 | 580 | (1) | 619 | (8) |

| รายได้ที่มิใช่ดอกเบี้ย | 101 | 177 | (43) | 338 | (70) |

| รายได้รวม | 2,359 | 2,434 | (3) | 2,486 | (5) |

| หัก: ค่าใช้จ่ายในการดำเนินงาน | 1,058 | 1,095 | (3) | 1,089 | (3) |

| กำไรจากการดำเนินงาน | 1,301 | 1,339 | (3) | 1,397 | (7) |

| หัก: เงินกันสำรองสำหรับผลขาดทุนด้านเครดิตและอื่นๆ | 178 | 112 | 59 | 201 | (11) |

| บวก: ส่วนแบ่งกำไรจากบริษัทร่วมและกิจการร่วมค้า | 29 | 19 | 55 | 32 | (8) |

| กำไรสุทธิก่อนหักภาษี | 1,152 | 1,246 | (8) | 1,227 | (6) |

| หัก: ภาษีและส่วนได้เสียที่ไม่มีอำนาจควบคุม | 246 | 229 | 8 | 219 | 12 |

| กำไรสุทธิหลังหักภาษี1 | 906 | 1,017 | (11) | 1,008 | (10) |

| รายการงบดุลอย่างย่อ (ล้านเหรียญสิงคโปร์ดอลลาร์) | |||||

| เงินให้สินเชื่อลูกค้า | 319,999 | 310,800 | 3 | 293,267 | 9 |

| เงินรับฝากลูกค้า | 361,747 | 352,633 | 3 | 331,979 | 9 |

| รวมสินทรัพย์ | 475,847 | 459,323 | 4 | 440,749 | 8 |

| ส่วนของเจ้าของ1 | 42,892 | 42,633 | 1 | 41,700 | 3 |

| สินทรัพย์เสี่ยง | 267,550 | 259,067 | 3 | 236,008 | 13 |

| อัตราส่วนทางการเงินที่สำคัญ (%) | |||||

| ส่วนต่างอัตราดอกเบี้ยสุทธิ2 | 1.58 | 1.56 | 1.57 | ||

| อัตราส่วนค่าใช้จ่ายต่อรายได้ | 44.8 | 45.0 | 43.8 | ||

| ต้นทุนความเสี่ยงจากการให้สินเชื่อ (จุด)2 | |||||

| ที่ยังไม่ด้อยคุณภาพ | – | (10) | 19 | ||

| ด้อยคุณภาพ | 19 | 22 | 10 | ||

| รวม | 19 | 12 | 29 | ||

| อัตราส่วน NPA | 94 | 96 | 112 | ||

| อัตราส่วน NPL3 | 1.6 | 1.6 | 1.5 | ||

| อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น2,4 | 8.8 | 10.0 | 10.2 | ||

| อัตราผลตอบแทนต่อสินทรัพย์รวม2 | 0.77 | 0.89 | 0.93 | ||

| อัตราส่วนเงินให้สินเชื่อต่อเงินรับฝาก5 | 87.3 | 87.0 | 87.0 | ||

| การดำรงสินทรัยพ์เพื่อรองรับสถานการณ์ด้านสภาพคล่องที่มีความรุนแรง (LiquidityCoverage Ratio: LCR)6,10 | |||||

| ทุกสกุลเงิน | 129 | 133 | 139 | ||

| สิงคโปร์ดอลลาร์ | 343 | 321 | 274 | ||

| อัตราส่วนการดำรงแหล่งที่มาของเงินให้สอดคล้องกับการใช้ไปของเงิน(NSFR)7,10 | 113 | 116 | 121 | ||

| อัตราส่วนความเพียงพอของเงินกองทุน (CAR) | |||||

| เงินกองทุนชั้นที่ 1 ที่เป็นส่วนของเจ้าของ | 13.1 | 13.5 | 14.3 | ||

| เงินกองทุนชั้นที่ 1 | 14.0 | 14.4 | 15.4 | ||

| รวม | 15.8 | 16.6 | 17.9 | ||

| อัตราส่วนความสามารถในการชำระหนี้8 | 6.9 | 7.2 | 7.5 | ||

| กำไรต่อหุ้นสามัญ (สิงคโปร์ดอลลาร์)2,4 | |||||

| หุ้นขั้นพื้นฐาน | 2.13 | 2.39 | 2.36 | ||

| หุ้นปรับลด | 2.11 | 2.38 | 2.35 | ||

| มูลค่าทรัพย์สินสุทธิ (NAV) ต่อหุ้นสามัญ (สิงคโปร์ดอลลาร์)9 | 24.23 | 24.08 | 23.42 | ||

หมายเหตุ:

- หมายถึงจำนวนผู้ถือหุ้นของของธนาคาร

- คำนวณเป็นรายปี

- หมายถึงสินเชื่อที่ไม่ก่อให้เกิดรายได้ คิดเป็นร้อยละของยอดรวมเงินให้สินเชื่อลูกค้า

- คำนวณจากกำไรต่อผู้ถือหุ้นสุทธิของของธนาคารของการกระจายหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุน

- หมายถึงเงินให้สินเชื่อลูกค้าและเงินรับฝากลูกค้าสุทธิ

- ตัวเลขที่รายงานคือค่า LCR เฉลี่ยสำหรับงวดที่เกี่ยวข้อง คำนวณตามประกาศ MAS 651อัตราส่วนการดำรงสินทรัพย์สภาพคล่องในสกุลเงินสิงคโปร์ดอลลาร์ร้อยละ 100และสกุลเงินอื่นร้อยละ 100เฉลี่ยขั้นต่ำที่ต้องคงดำรงอยู่ตลอดเวลา

- NSFR คำนวณตามประกาศ MAS 652 ซึ่งกำหนดให้ดำรงอัตราขั้นต่ำที่ร้อยละ 100

- อัตราส่วนความสามารถในการชำระหนี้คำนวณตามประกาศ MAS 637 ซึ่งกำหนดให้ดำรงอัตราขั้นต่ำที่ร้อยละ3

- ไม่รวมหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุนในการคำนวณ

- ดูข้อมูลที่เปิดเผยต่อสาธารณะตามที่ประกาศ MAS 651 และ 653 กำหนดได้บนหน้าเว็บไซต์ www.UOBgroup.com/investor-relations/financial/index.html