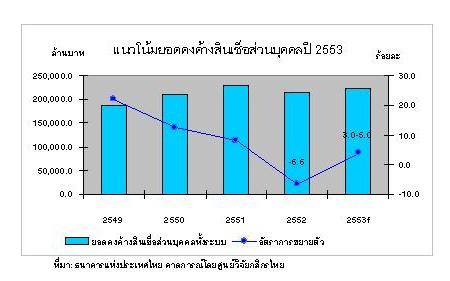

ธุรกิจสินเชื่อส่วนบุคคลในปี 2552 ที่ผ่านมา (ครอบคลุมสินเชื่อเงินสดที่ไม่มีหลักทรัพย์ค้ำประกันทั้งสถาบันการเงิน และNon-Bank โดยไม่รวมสินเชื่อบัตรเครดิต) เป็นหนึ่งในผลิตภัณฑ์สินเชื่อที่ได้รับผลกระทบอย่างหนักจากภาวะเศรษฐกิจที่ชะลอตัว จะเห็นได้ว่าภาพรวมของจำนวนบัญชีสินเชื่อส่วนบุคคลหดตัวลงกว่าร้อยละ 15.3 ในขณะที่ยอดสินเชื่อคงค้างสินเชื่อส่วนบุคคลหดตัวลงประมาณร้อยละ 6.6 ในปีที่ผ่านมา เป็นที่ทราบกันดีว่าการหดตัวของสินเชื่อส่วนบุคคลนั้นมีสาเหตุมาจากปัญหาเศรษฐกิจที่ส่งผลกระทบต่อความสามารถการผ่อนชำระของผู้บริโภคบางกลุ่ม ทำให้ผู้ประกอบการมีการยกเลิกบัญชีไปเป็นจำนวนมาก รวมถึงการที่ผู้ประกอบการให้ความระมัดระวังมากขึ้นในการอนุมัติสินเชื่อประเภทนี้ เช่น การปรับกฎเกณฑ์คุณสมบัติของผู้ขอสินเชื่อ และการปรับระบบการบริหารความสี่ยงให้รัดกุมมากขึ้น เป็นต้น เนื่องจากมองว่าสินเชื่อส่วนบุคคลเป็นสินเชื่อที่ไม่มีหลักประกัน จึงนับได้ว่าเป็นสินเชื่อที่มีความเสี่ยงค่อนข้างสูง

อย่างไรก็ดีในปี 2553 นี้ คาดว่าสินเชื่อส่วนบุคคลจะมีทิศทางที่ดีขึ้นกว่าในปีที่ผ่านมา เนื่องจากปัจจัยขับเคลื่อนหลักอย่างเศรษฐกิจที่เริ่มดีขึ้น ซึ่งน่าจะมีผลทำให้สินเชื่อส่วนบุคคลขยายตัวได้ในปีนี้ ศูนย์วิจัยกสิกรไทย ได้วิเคราะห์แนวโน้มสินเชื่อส่วนบุคคลในปี 2553 ดังนี้

สินเชื่อส่วนบุคคลปี 2553 : ทิศทางดีขึ้น … คาดเติบโตเป็นบวกได้

ตั้งแต่ช่วงต้นปี 2553 ดูเหมือนว่าธุรกิจสินเชื่อส่วนบุคคลเริ่มมีสีสันมากขึ้นกว่าปีที่ผ่านมา เมื่อธนาคารพาณิชย์และ Non-Bank หลายรายต่างเริ่มกลับเข้าทำตลาด เนื่องจากปัจจัยแวดล้อมทางธุรกิจเริ่มมีสัญญาณที่ดีขึ้น โดยเฉพาะภาวะการฟื้นตัวของเศรษฐกิจไทย รวมถึงการดำเนินนโยบายการกระตุ้นเศรษฐกิจอย่างต่อเนื่องของรัฐบาลน่าจะมีผลต่อเนื่องไปสู่การกระตุ้นการลงทุนของภาคเอกชน และกิจกรรมทางเศรษฐกิจที่กระเตื้องขึ้นน่าจะส่งผลดีต่อการมีงานทำ และรายได้ให้ปรับตัวดีขึ้น โดย ศูนย์วิจัยกสิกรไทย คาดว่าจำนวนผู้ว่างงานเฉลี่ยในปี 2553 อาจมีแนวโน้มปรับลดลงมาอยู่ที่ระดับ 4.6-5.0 แสนคน ขณะที่คาดว่าอัตราการว่างงานเฉลี่ยจะอยู่ประมาณร้อยละ 1.2-1.3 ของกำลังแรงงานทั้งหมด ภาวะดังกล่าวคาดว่าจะส่งผลดีต่อการขยายตัวของสินเชื่อส่วนบุคคลในปี 2553 เมื่อแนวโน้มการว่าจ้างงานมีทิศทางที่สูงขึ้น น่าจะส่งผลดีต่อกลุ่มลูกค้าใหม่ที่จะเข้าสู่ระบบ ในขณะที่แนวโน้มการเลิกจ้างงานที่ลดลง จะส่งผลดีต่อคุณภาพของสินเชื่อในระบบ

นอกจากนี้ภายใต้สถานการณ์เศรษฐกิจที่ดีขึ้น ผู้ประกอบการทั้งธนาคารพาณิชย์ และ Non-Bank ต่างเริ่มผ่อนคลายกฎเกณฑ์คุณสมบัติของผู้ขอสินเชื่อ เช่น การปรับเงื่อนไขรายได้ขั้นต่ำของผู้ขอสินเชื่อให้ลงมาอยู่ในระดับเดิมก่อนที่จะเกิดวิกฤตเศรษฐกิจ จากรายได้ต่อเดือน 15,000 – 20,000 บาท ลงมาอยู่ที่ 10,000 บาทต่อเดือน เพื่อที่จะกระตุ้นตลาดสินเชื่อให้ขยายตัวได้ในปีนี้

อย่างไรก็ดีเส้นทางการฟื้นตัวของเศรษฐกิจไทยยังคงมีความเสี่ยง เมื่อการฟื้นตัวของเศรษฐกิจโลกยังคงมีความเปราะบาง โดยเฉพาะเมื่อรัฐบาลชาติต่างๆ เริ่มถอยออกจากนโยบายการเงินที่ผ่อนคลาย ในขณะที่อัตราการว่างงานในสหรัฐฯและยุโรปยังอยู่ในระดับสูง รวมถึงปัญหาความไม่สงบของการเมืองในประเทศ ซึ่งปัจจัยเสี่ยงดังกล่าวอาจกระทบการฟื้นตัวของเศรษฐกิจไทยให้ขาดความต่อเนื่อง และส่งผลกระทบเป็นลูกโซ่ต่อมายังภาคธุรกิจอื่นๆ รวมถึงธุรกิจสินเชื่อส่วนบุคคลเช่นกัน

ในขณะที่การฟื้นตัวของเศรษฐกิจไทยยังคงมีความผันผวนสูงเช่นนี้ ทั้งธนาคารพาณิชย์ และ Non-Bank ยังคงให้ความระมัดระวังในการพิจารณาอนุมัติสินเชื่อ เพื่อรักษาคุณภาพของสินเชื่อในระบบ เช่น การเลือกเจาะเฉพาะกลุ่มลูกค้าใหม่ที่มีคุณภาพ การปล่อยวงเงินสินเชื่อตามความสามารถการผ่อนชำระสินเชื่อของผู้กู้แต่ละราย โดยขั้นพื้นฐานนั้นสถาบันการเงินจะคำนวณจากภาระรายจ่ายและรายได้ของผู้กู้ เพื่อลดความเสี่ยงในการเกิดหนี้ที่ไม่ก่อให้เกิดรายได้ เป็นต้น

จากปัจจัยดังกล่าวข้างต้น ศูนย์วิจัยกสิกรไทย มีความเห็นว่า สินเชื่อส่วนบุคคลน่าจะฟื้นตัวช้ากว่าสินเชื่อเพื่อลูกค้ารายย่อยประเภทอื่นๆ อย่างเช่น สินเชื่อที่อยู่อาศัยที่ได้รับแรงหนุนจากมาตรการลดหย่อนค่าธรรมเนียมการทำธุรกรรมอสังหาริมทรัพย์ และสินเชื่อบัตรเครดิตที่มีปัจจัยเฉพาะในการกระตุ้นให้มีการเติบโตที่ดีในปีนี้ เช่น การแข่งขันที่รุนแรงในธุรกิจสินเชื่อบัตรเครดิต โดยเฉพาะการใช้สิทธิประโยชน์ของบัตรในการจูงใจให้ผู้ถือบัตรใช้บัตรในการชำระค่าสินค้าหรือบริการแทนเงินสด เป็นต้น

โดยในช่วงครึ่งแรกของปีนี้ อาจจะยังคงเห็นการปรับลดลงของจำนวนบัญชีสินเชื่อจากยอด ณ สิ้นปี 2552 ในกลุ่มลูกค้าเก่า แม้ว่าสถานการณ์เศรษฐกิจไทยในขณะนี้จะเริ่มมีสัญญาณการฟื้นตัว แต่ผลพวงจากภาวะเศรษฐกิจที่ชะลอตัวในปีที่ผ่านมา ยังคงส่งผลกระทบต่อผู้บริโภคบางกลุ่ม ทำให้ในช่วงนี้คาดว่าจะยังคงเห็นจำนวนบัญชีและยอดคงค้างสินเชื่อปรับลดลง ในขณะที่กลุ่มลูกค้าใหม่น่าจะขยายตัวได้อย่างค่อยเป็นค่อยไป จนกว่าผู้ประกอบการจะเชื่อมั่นว่าการฟื้นตัวของเศรษฐกิจและภาวะการจ้างงานมีความแข็งแกร่งกลับคืนมาในระดับศักยภาพ ทั้งนี้ ศูนย์วิจัยกสิกรไทย คาดว่า สินเชื่อส่วนบุคคลในปี 2553 นี้ จะมีมูลค่าประมาณ 220,500-225,000 ล้านบาท ขยายตัวร้อยละ 3.0-5.0 เพิ่มขึ้นเมื่อเทียบกับที่หดตัวร้อยละ 6.6 ในปี 2552

ตลาดสินเชื่อส่วนบุคคลปี 2553 : ผู้ประกอบการปรับกลยุทธ์ … รับการแข่งขันที่เข้มข้น

แม้ว่าผู้ประกอบการจะยังคงให้ความสำคัญในเรื่องของการจัดการบริหารความเสี่ยง และการอนุมัติสินเชื่อส่วนบุคคลยังคงอยู่บนพื้นฐานของความระมัดระวังก็ตาม แต่การดำเนินธุรกิจยังคงต้องเดินหน้าต่อไป เพื่อที่จะรักษาส่วนแบ่งการตลาดและฐานลูกค้าของตนไว้ ทำให้การแข่งขันสินเชื่อส่วนบุคคลในปี 2553 คงจะไม่แตกต่างจากการแข่งขันผลิตภัณฑ์สินเชื่อประเภทอื่นๆ ที่เริ่มมีความเข้มข้นขึ้นเป็นลำดับ เมื่อผู้ประกอบการต่างเริ่มเปิดตัวผลิตภัณฑ์สินเชื่อส่วนบุคคลออกสู่ตลาดมากขึ้น โดยเฉพาะการใช้กลยุทธ์ด้านราคามาเป็นแรงจูงใจ เช่น เสนออัตราดอกเบี้ยร้อยละ 0 เป็นเวลา 1-2 เดือน (รอบบัญชี) การเสนออัตราดอกเบี้ยที่ต่ำกว่าคู่แข่ง เช่น อัตราดอกเบี้ยร้อยละ 16.0 ต่อปี เป็นต้น รวมถึงการชูจุดเด่นระยะเวลาการผ่อนชำระที่ยาวนานขึ้น เช่น ผ่อนชำระ 60 เดือน เพื่อแบ่งเบาภาระในการผ่อนชำระสินเชื่อของผู้กู้ในแต่ละเดือน

สำหรับการดำเนินกลยุทธ์การตลาดขยายฐานสินเชื่อส่วนบุคคลในปีนี้ ธนาคารพาณิชย์ และกลุ่ม Non-Bank คงจะมีวิธีที่แตกต่างกัน ซึ่งขึ้นอยู่กับความชำนาญ และจุดแข็งในการประกอบธุรกิจของแต่ละผู้ประกอบการ ดังนี้

กลุ่มธนาคารพาณิชย์ไทยเน้นกลุ่มลูกค้าที่ทำธุรกรรมกับตนเองเป็นหลักเพื่อป้องกันความเสี่ยง

จากความได้เปรียบของธนาคารพาณิชย์ทั้งในเรื่องของช่องทางการขาย ที่มีสาขากระจายอยู่ทั่วประเทศ ฐานลูกค้าบัญชีเงินฝากที่มีจำนวนมาก บริษัทที่เป็นลูกค้าของธนาคารพาณิชย์ รวมถึงฐานลูกค้าของบริษัทในเครือธนาคารพาณิชย์ ซึ่งถือว่าเป็นจุดแข็งทางธุรกิจที่สำคัญ ในการที่ธนาคารพาณิชย์จะสามารถขยายฐานสินเชื่อ ้งในเรื่องของฐานลูกค้าบัญชีเงินฝาก ดกานเฟอร์นิเจอร์ เป็นต้น ้ว่าผู้ประกอบการกลุ่มนี้เริมมา โดไปยังค้าระดับ 10เช่น หันมาเจาะพนักงานของลูกค้าในบริษัทที่มีการทำธุรกรรมกับธนาคารพาณิชย์ บริษัทที่มีการเปิดบัญชีการจ่ายเงินเดือนพนักงาน (Pay-roll) และการเจาะกลุ่มลูกค้าเงินฝาก เป็นต้น

ในกรณีนี้ธนาคารพาณิชย์เองสามารถที่จะรู้ถึงความมั่นคงในหน้าที่การงานของผู้ขอสินเชื่อ และสามารถตรวจสอบคุณสมบัติของผู้ขอสินเชื่อ เพื่อช่วยในการอนุมัติสินเชื่อให้ง่ายขึ้น นอกจากนี้ธนาคารพาณิชย์อาจมีโปรโมชั่นอัตราดอกเบี้ยพิเศษสำหรับลูกค้ากลุ่มนี้เพื่อป้องกันไม่ให้กลุ่มลูกค้าที่มีศักยภาพหันไปใช้บริการสินเชื่อจากแหล่งอื่นเนื่องจากได้รับสิทธิพิเศษ เช่น อัตราดอกเบี้ยเงินกู้ที่น่าดึงดูดใจ เป็นต้น และธนาคารพาณิชย์เองยังสามารถต่อยอดทางธุรกิจกลับลูกค้ากลุ่มดังกล่าวในระยะข้างหน้าได้อีกด้วย

กลุ่มสาขาธนาคารพาณิชย์ต่างประเทศเปิดเกมรุกด้วยอัตราดอกเบี้ยที่จูงใจ

ธนาคารพาณิชย์ต่างประเทศเริ่มกลับมาบุกตลาดอย่างจริงจังมากขึ้น ภายหลังจากที่ได้ชะลอการทำแคมเปญการตลาดลงในปีที่ผ่านมา เริ่มตั้งแต่ต้นปี 2553 จะเห็นได้ว่าผู้ประกอบการกลุ่มนี้เริ่มมีการทำตลาดในเชิงรุกที่ค่อนข้างโดดเด่น โดยเริ่มจากการใช้กลยุทธ์ด้านราคาในการ เช่น การเสนอช่วงเวลาดอกเบี้ยต่ำ โดยคิดอัตราดอกเบี้ยร้อยละ 0.0 ในช่วง 1-2 เดือนแรกของสัญญา การนำเสนอรูปแบบอัตราดอกเบี้ยที่หลากหลาย ซึ่งจะขึ้นอยู่กับวงเงินสินเชื่อที่ได้รับอนุมัติ การเสนอรายการส่งเสริมทางการขายที่น่าสนใจ เช่น บัตรกำนัลของขวัญ เป็นต้น

สำหรับช่องทางการตลาดของผู้ประกอบการกลุ่มนี้แม้ว่าธนาคารพาณิชย์ต่างประเทศจะยังคงมีข้อจำกัดในเรื่องของสาขาก็ตาม แต่ผู้ประกอบการกลุ่มนี้ได้ปรับกลยุทธ์เสริมความแข็งแกร่งในการทำธุรกิจ โดยเปิดให้บริการสมัครสินเชื่อออนไลน์ โดยเสนออัตราดอกเบี้ยที่ต่ำในการจูงใจลูกค้า เช่น สมัครออนไลน์รับอัตราดอกเบี้ยพิเศษร้อยละ 18.5 เป็นต้น รวมถึงการใช้ช่องทางการขายตรง โดยใช้ช่องทางโทรศัพท์ในการนำเสนอผลิตภัณฑ์แก่ลูกค้า เพื่อขยายฐานลูกค้าสินเชื่อ ซึ่งการกลับมาทำตลาดของธนาคารพาณิชย์ต่างประเทศนี้ ทำให้การแข่งขันทางธุรกิจจะมีความเข้มข้นมากขึ้น

กลุ่ม Non-Bank การทำตลาดคงจะเน้นที่คุณภาพมากกว่าการเน้นจำนวนบัญชีใหม่ที่เกิดขึ้น

ในปีนี้คาดว่าจะเห็นการกลับมาทำตลาดของผู้ประกอบการกลุ่มนี้มากขึ้น โดยผู้ประกอบการกลุ่มนี้จะมีจุดเด่นในด้านของความคล่องตัวในการดำเนินธุรกิจรวมทั้งในเรื่องของกระบวนการทำงานและการอนุมัติสินเชื่อที่รวดเร็ว (เช่น อนุมัติสินเชื่อด่วน 30 นาที) รวมไปถึงการมีจุดให้บริการสินเชื่อที่กระจายอยู่ตามสถานที่ต่างๆ ทั้งในกรุงเทพฯและต่างจังหวัด อีกทั้งผู้ประกอบการกลุ่มนี้ยังเปิดให้บริการสมัครสินเชื่อออนไลน์บนเว็บไซต์ของตน ที่เพิ่มความสะดวกในการเข้าถึงแหล่งเงินทุนของลูกค้า ซึ่งผู้ประกอบการกลุ่มนี้คงจะใช้จุดแข็งทางธุรกิจของตนรุกตลาดอย่างหนักในปีนี้ โดยเฉพาะผู้ประกอบการรายใหญ่ยังคงมุ่งขยายฐานสินเชื่อไปยังต่างจังหวัดที่เป็นหัวเมืองเศรษฐกิจที่สำคัญ ซึ่งคาดว่าความต้องการยังคงมีอยู่สูง

บทสรุปและข้อคิดเห็น

แนวโน้มสินเชื่อส่วนบุคคลในปี 2553 นี้ คาดว่าจะเห็นการเติบโตที่เป็นบวกได้ แต่การขยายตัวของสินเชื่อน่าจะเป็นไปอย่างค่อยเป็นค่อยไป เนื่องจากเศรษฐกิจไทยยังอยู่ในระยะฟื้นตัว อีกทั้งยังมีความเสี่ยงจากปัญหาการเมืองในประเทศ และเสถียรภาพการฟื้นตัวทางเศรษฐกิจของโลก ทำให้ผู้ประกอบการยังคงมีความระมัดระวังในการปล่อยสินเชื่อประเภทนี้ และการทำตลาดในกลุ่มลูกค้าที่มีรายได้ต่ำกว่า 10,000 บาท น่าจะยังไม่คึกคักดังเช่นก่อนวิกฤตเศรษฐกิจ แม้ว่าจะเป็นกลุ่มลูกค้าที่มีขนาดใหญ่ในตลาด แต่ก็เป็นกลุ่มที่มีความอ่อนไหวต่อปัจจัยลบทางเศรษฐกิจอย่างมาก โดย ศูนย์วิจัยกสิกรไทย คาดว่า สินเชื่อส่วนบุคคลในปี 2553 นี้ จะมีมูลค่าประมาณ 220,500-225,000 ล้านบาท ขยายตัวร้อยละ 3.0-5.0 เพิ่มขึ้นเมื่อเทียบกับที่หดตัวร้อยละ 6.6 ในปี 2552

สำหรับการแข่งขันสินเชื่อส่วนบุคคลในปี 2553 น่าจะมีความเข้มข้นเช่นเดียวกับสินเชื่อประเภทอื่นๆ เนื่องจากยังมีกลุ่มเป้าหมายที่มีอยู่เป็นจำนวนมาก ทำให้ผู้ประกอบการบางรายที่ไม่ยอมเสียโอกาสในการทำธุรกิจนี้เริ่มทยอยกลับเข้ามาบุกตลาดอีกครั้ง โดยอาศัยความได้เปรียบที่มีการเริ่มต้นเร็วกว่า ภายใต้การดูแลควบคุมความเสี่ยงที่เหมาะสม ก็จะได้กลุ่มลูกค้าที่มีคุณภาพเข้าสู่ระบบ ทำให้ผู้ประกอบการอื่นๆ ต่างต้องปรับกลยุทธ์ของตน เข้ามาในตลาดนี้เพื่อแย่งส่วนแบ่งการตลาดและรักษาลูกค้าเก่าของตนไม่ให้หันไปใช้ผลิตภัณฑ์ใหม่ของผู้ประกอบการรายอื่น

อย่างไรก็ดีหากวิเคราะห์กลยุทธ์การตลาดของผู้ประกอบการแต่ละรายแล้วนั้น พบว่า ผู้ประกอบการยังคงใช้กลยุทธ์ด้านราคา มาเป็นแรงจูงในในการดึงดูดลูกค้าให้เข้ามาใช้บริการสินเชื่อของตนเป็นหลัก ขณะที่กลยุทธ์การตลาดที่ไม่มีความแตกต่างกันมากนัก ทำให้ผู้ประกอบการจึงต้องเสริมความแข็งแกร่งในด้านการให้บริการ เช่น การอนุมัติที่รวดเร็วภายใน 30 นาที การอนุมัติวงเงินที่สูง ระยะเวลาการผ่อนชำระที่ยาวนานขึ้น โดยบางรายสูงสุดถึง 60 เดือน และการแจกของสมนาคุณ เป็นต้น เพื่อสร้างความแตกต่างจากคู่แข่ง รวมถึงการขยายช่องทางการเข้าถึงสินเชื่อของผู้บริโภคให้ง่ายขึ้น เช่น ช่องทางสมัครสินเชื่อออนไลน์ การจัดบู๊ทไปตามสถานที่ที่ชุมชนต่างๆ เช่น ศูนย์การค้า เป็นต้น เพื่อให้เข้าถึงกลุ่มลูกค้าได้เร็วกว่าคู่แข่ง

สำหรับผู้ที่ต้องการใช้บริการสินเชื่อส่วนบุคคลนั้น ศูนย์วิจัยกสิกรไทย มีความเห็นว่า ภาวะการแข่งขันที่สูงผู้ประกอบการมีการออกผลิตภัณฑ์ที่หลากหลายในการจูงใจผู้บริโภค เช่น อัตราดอกเบี้ยที่ถูกลงเมื่อขอกู้เป็นวงเงินที่สูง ระยะเวลาการผ่อนชำระที่ยาวนานขึ้น เป็นต้น นั้น ผู้บริโภคควรจะทำการศึกษาในแต่ละผลิตภัณฑ์ก่อนตัดสินใจ โดยคำนึงถึงความต้องการที่แท้จริง และความสามารถในการผ่อนชำระ เพื่อไม่ก่อให้เกิดปัญหาในภายหลัง โดยเฉพาะผู้บริโภคที่มีภาระการผ่อนสินเชื่อมากกว่า 1 ประเภท