เรื่อง : Thanatkit

ต้องบอกว่า ทุกความเคลื่อนไหวของ “บริษัท ไทยเบฟเวอเรจ จำกัด (มหาชน)” ที่ก่อตั้งมาครบ 15 ปีในปี 2018 สร้างแรงกระเพื่อมไม่น้อยให้กับวงการธุรกิจในเมืองไทย ซึ่งนี่ก็ผ่านมาเกินครึ่งทางแล้วสำหรับ Vision 2020

9 เดือนแรกของปี 2018 (ตุลาคม 2017 – มิถุนายน 2018) ไทยเบฟมียอดขาย 173,916 ล้านบาท เป็นแบ่งยอดขายสุรา 47.4%, เบียร์ 40.1%, เครื่องดื่มไม่มีแอลกอฮอล์ 7.2% และอาหาร 5.4%

รายได้ 60% ยังมาจากเมืองไทย ที่เหลือ 36% จากกลุ่มประเทศอาเซียน และประเทศอื่นๆ ในโลกอีก 4% โดยเป้าหมายที่ไทยเบฟต้องการคือ ดันรายได้จากต่างประเทศให้ขึ้นมาเป็น 50%

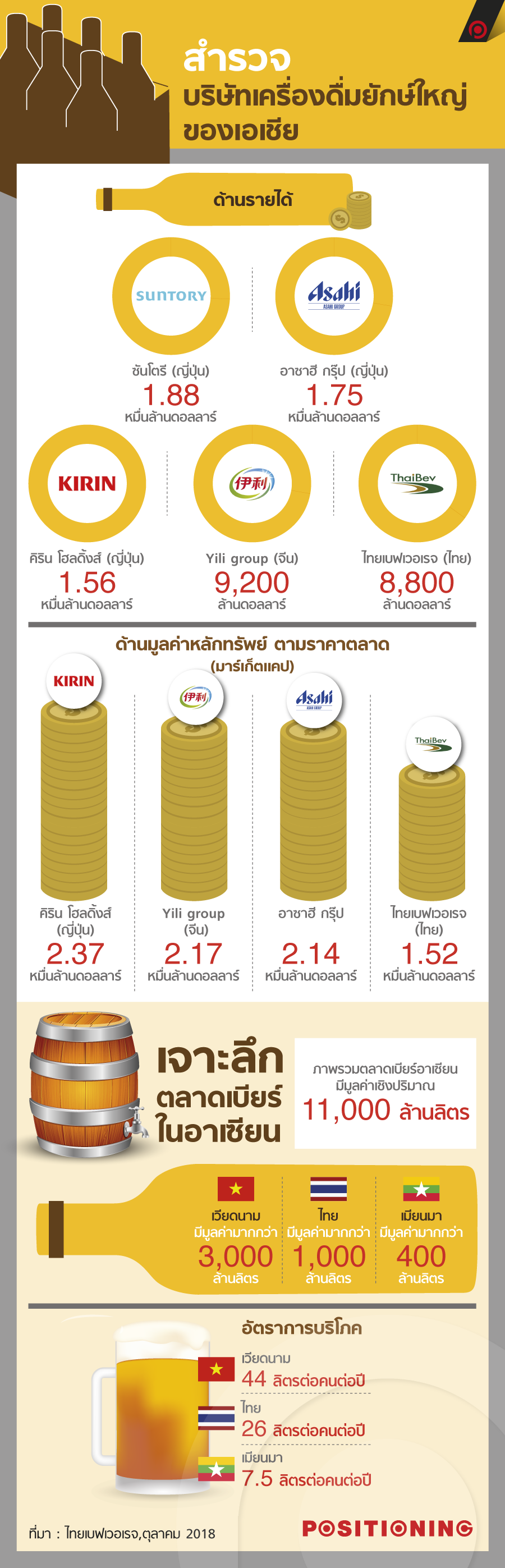

ฐาปน สิริวัฒนภักดี กรรมการผู้อำนวยการใหญ่ บริษัท ไทยเบฟเวอเรจ จำกัด (มหาชน) และผู้บริหารสูงสุดกลุ่มธุรกิจเบียร์ บอกว่า วันนี้ไทยเบฟขึ้นไปเป็นบริษัทขนาดใหญ่ในระดับเอเชียแล้ว โดยในแง่ของรายได้รั้งอันดับ 5 ด้วยรายได้ 8,800 ล้านดอลลาร์ และเป็นเบอร์ 4 ในแง่มูลค่าหลักทรัพย์ตามราคาตลาด (มาร์เก็ตแคป) ด้วยมูลค่า 1.52 หมื่นล้านดอลลาร์

แต่ถึงจะเป็น “ยักษ์” แล้วก็ตามไทยเบฟก็ยังไม่สามารถอยู่นิ่งๆ ได้ ต้องก้าวเดินต่อไป สิ่งที่เปลี่ยนแปลงไปในปีนี้คือการที่ “ฐาปน” ลงมาคุมบริหารกลุ่มธุรกิจเบียร์ด้วยตัวเอง

ด้วยปีที่ผ่านมาไทยเบฟลงทุนกับ “ธุรกิจเบียร์” ไปมาก โดยเฉพาะซื้อหุ้น 53.59% ในบริษัท ไซ่ง่อน เบียร์ แอลกอฮอล์ เบฟเวอเรจ คอร์เปอเรชั่น หรือ ซาเบโก (Sabeco) มูลค่า 156,000 ล้านบาท ซึ่งเป็นบริษัทเบียร์เบอร์ 1 ของเวียดนาม เป็นผลทำให้ไทยเบฟขึ้นเป็นเบอร์ 1 ในตลาดเบียร์อาเซียน ครองส่วนแบ่งตลาด 23% จากก่อนหน้านี้ไทยเบฟมีแชร์เพียง 8% เท่านั้น

แต่การลงทุนทำให้มีภาระหนี้ 200,000 ล้านบาท นอกจากฐาปนจะลงมาดูดวยตัวเองแล้ว ยังได้ดึง “โฆษิต อังสุขสิงห์” ขึ้นมาดูแลธุรกิจเบียร์ในเมืองไทยด้วย

“การลงทุนมีความรับผิดชอบในการสร้างรายได้และผลกำไรที่กลับเข้ามา เพื่อคืนเงินกู้ที่ถือเป็นภาระในด้านธุรกิจ จึงเป็นหนึ่งเหตุผลที่เข้ามาเป็นผู้บริหารกลุ่มเบียร์ และปรับโครงสร้างธุรกิจเบียร์ เพื่อสร้างรายได้ สร้างแระแสเงินสดให้กลับมา ลดอัตราการกู้ยืมและลดสัดส่วนหนี้ต่อทุน”

เน้นหนัก “ธุรกิจเบียร์” ขยายลงทุนในเมียนมา

ในภาพใหญ่ของไทยเบฟ ยังคงมีการลงทุนต่อเนื่องทุกปีไม่น้อยกว่า 5,000 ล้านบาท แต่ในปีนี้จะเน้น “ธุรกิจเบียร์” เป็นพิเศษ เพราะล่าสุดได้ลงทุนใช้เงินอีก 56 ล้านดอลลาร์ สร้างโรงงานผลิตเบียร์ ภายใต้บริษัท เอฟแอนด์เอ็น ซึ่งถือเป็นการกลับเข้าไปลุยตลาดเมียนมาไม่น้อยกว่า 10 ปี

โรงงานแห่งนี้มีกำลังการผลิตประมาณ 50 ล้านลิตร แต่สามารถขยายได้สูงสุด 120 ล้านลิตร เบื้องต้นจะใช้ผลิตแบรนด์ที่มีอยู่ เช่น เบียร์ช้าง, แทปเปอร์ และเฟเดอร์บรอย และแบรนด์ใหม่ๆ ในอนาคต

ฐาปน มองว่า ตลาดเบียร์ในเมียนมายังมีโอกาสอยู่สูง จำนวนประชากรพอๆ กับไทย แต่อัตราการบริโภคยังมีน้อยเพียง 7.5 ลิตรต่อคนต่อปี เมื่อเทียบกับไทย 26 ลิตรต่อคนต่อปี หรือ 44 ลิตรต่อคนต่อปี

ภาพรวมในแง่ของปริมาณเมียนมามีเพียง 400 ล้านลิตร เมื่อเทียบของไทย มากกว่า 1,000 ล้าน เวียดนามมีมูลค่ามากกว่า 3,000 ล้านลิตร ส่วนภาพรวมตลาดเบียร์อาเซียนมีมูลค่าเชิงปริมาณ 1.1 หมื่นล้านลิตร โดยไทยเบฟมีส่วนแบ่งประมาณ 23-24% ในตลาดเบียร์อาเซียน

ส่วนตลาดในเมืองไทยยังน่าเป็นห่วง เพราะติดลบ 8-9% ในแง่ปริมาณ แม้เศรษฐกิจโตขึ้นก็จริง แต่เป็นการเติบโตจากส่งออกและท่องเที่ยว ถ้ามองลึกเข้าไปราคาสินค้าเกษตรลดลง เป็นผลทำให้การบริโภคลดลง ตลาดจึงหดตัว

ลุยต่อเบียร์ต่อทั้งไทยและเทศ

ในขณะเดียวกัน “เอ็ดมอนด์ เนียว คิมซูน” รองกรรมการผู้อำนวยการใหญ่ และผู้บริหารสูงสุด กลุ่มบริหารการลงทุนตราสินค้า ซึ่งดูแลกลุ่มธุรกิจเบียร์ในปีที่ผ่านมา ได้มีการเปิดผลิตภัณฑ์ใหม่คือ “แทปเปอร์” (Tapper) เบียร์แอลกอฮอล์สูง 6.5% เจาะกลุ่มคนที่ต้องการแอลกอฮอล์สูง หลังจากเปิดตัวในเดือนมีนาคม ตอนนี้ขึ้นมาเป็นเบอร์ 1 ในคอนวีเนียนสโตร์แล้ว

เร็วๆ นี้ได้วางแผนผลิตภัณฑ์ใหม่อย่าง “เฟเดอร์บรอย ไวส์เบียร์” (Federbräu Weissbier) พรีเมียมสไตล์เยอรมัน สำหรับ “เฟเดอร์บรอย” นั้นกิจกรรมทางการตลาดปีที่ผ่านมาเน้นทำกับกลุ่มคนจำนวนมาก ซึ่งจากการทำตลาดมาตั้งแต่เดือนกุมภาพันธ์ ปี 2017 สามารถไต่อันดับจากเบอร์ 15 มาเป็นเบอร์ 10 แล้ว

ด้านตลาดต่างประเทศ สิ่งที่อย่างทำคือการขยายต่อเนื่องทั้งในตลาดอาเซียนและนอกภูมิภาค อย่างในประเทศอังกฤษเอง ไทยเบฟถือเป็นเบอร์ 1 ของเบียร์ไทยที่ขายในร้านอาหารไทยในกรุงลอนดอน ซึ่งตอนนี้วางขายครอบคลุม 93% ของจำนวนร้านทั้งหมด

นอกจากนี้ในต่างประเทศยังได้ทำการตลาดในกิจกรรมที่เกี่ยวข้องกับอาหาร ดนตรีและศิลปะ เช่น อังกฤษ อเมริกา สิงคโปร์ ส่วนในเวียดนาม ฮ่องกง จะเน้นจับกลุ่มคนรุ่นใหม่เป็นพิเศษ

ด้านความคืบหน้าของการลงทุนใน “ซาเบโก” นั้น “เบนเนท เนียว” กรรมการผู้อำนวยการ บริษัทไซ่ง่อนเบียร์–แอลกอฮอล์–เบฟเวอเรจ จ๊อยซ์สต๊อก คอร์ปอเรชั่น (ซาเบโก) บอกว่า ได้มีการแต่งตั้งผู้บริการในตำแหน่งสำคัญๆ หมดแล้ว เหลือเพียงหัวหน้าฝ่ายธุรกิจที่กำลังหาอยู่

ปัจจุบันซาเบโกมีโรงงานผลิต 25 แห่ง สิ้นปีจะเพิ่มเป็น 26 แห่ง มีบริษัทเทรดดิ้ง 10 กว่าแห่ง พนักงงานรวมกัน 10,000 กว่าคน เบนเนทบอกว่าการมีโรงงานที่เยอะถือเป็นข้อได้เปรียบ เพราะใกล้ลูกค้ามากขึ้น มีต้นทุนการขนส่งที่ต่ำ เบียร์มีความสดใหม่ อีกทั้งตราสินค้าที่แข็งแรง จะสามารถสร้างการเติบโตได้ในอนาคต

“สุรารวงข้าว” ไปได้ดีในเวียดนามและเกาหลีใต้

“ประภากร ทองเทพไพโรจน์” รองกรรมการผู้อำนวยการใหญ่ ผู้บริหารสูงสุด กลุ่มธุรกิจสุรา และผู้บริหารสูงสุด กลุ่มบริหารช่องทางการจำหน่าย เล่าให้ฟังว่าในปีที่ผ่านมา ธุรกิจสุราในประเทศไทยถือว่าสามารถทําได้ดี สามารถรักษาส่วนแบ่งตลาดไว้ได้ ขณะเดียวกันมีการพัฒนาสินค้าใหม่เข้าสู่ตลาดสุราพร้อมดื่ม สําหรับผู้บริโภคกลุ่มใหม่เช่น สตาร์ คูลเลอร์ และคูลอฟ แมกซ์ เซเว่น

ด้าน “สุรารวงข้าวซิลเวอร์” ซึ่งเป็นการอัพเกรดขึ้นมาทำภาพลักษณ์ให้ดีขึ้น ในปีที่ผ่านมามียอดขายกว่า 1 ล้านลิตรแล้ว พร้อมกันนี้ได้มีการส่งไปยังประเทศเวียดนาม และเกาหลีใต้ ซึ่งที่เกาหลีใต้ถือเป็นประเทศที่ตลาดสุราขาวขนาดใหญ่ที่สุดในโลก โดยเร็วๆ นี้ได้เตรียมออกขนาดใหญ่ 330 – 350 มิลลิลิตร เพื่อไปวางขาย ซึ่งก่อนหน้านี้มีขนาดเดียว 700 มิลลิลิตร ราคา 9,000 วอน

ส่วนของตลาดต่างประเทศ ได้มีการเข้าลงทุน 75% ในกลุ่ม Grand Royal Group ซึ่งเป็นผู้ผลิตและจัดจำหน่ายสุรา Grand Royal Whisky ที่ได้รับความนิยมเป็นอันดับหนึ่งของประเทศเมียนมา และล่าสุดยังได้เข้าร่วมลงทุน 51% ในกลุ่ม Asiaeuro International Beverage ซึ่งเป็นบริษัทจัดจําหน่ายสินค้าเครื่องดื่มต่างๆ โดยเฉพาะสุราพรีเมียมจากประเทศสกอตแลนด์ และฝรั่งเศสอีกด้วย

นอกจากนี้ในกลุ่มของสุราต่างประเทศ ได้เข้าเข้าไปลงทุนในสาธารณรัฐประชาชนจีน โดยให้บริษัท อินเตอร์เนชั่นแนล เบฟเวอเรจ โฮลดิ้ง (ไชน่า) จำกัด (IBHC) จับมือกับบริษัท เอเชียยูโร ไวน์ส แอนด์ สปิริตส์ (เซินเจิ้น) จำกัด ตั้งบริษัทร่วมทุน “เอเชียยูโร อินเตอร์เนชั่นแนล เบฟเวอเรจ (กวางตุ้ง) จำกัด (AIB)” ด้วยทุนจดทะเบียน 50.2 ล้านหยวน โดย IBHC ถือหุ้น 51% นั้น จะเป็นการนำเข้าสินค้าสุราในกลุ่มพรีเมียมเข้าไปทำตลาดจีน โดยเฉพาะทางแถบกวางตุ้ง หรือจีนตอนใต้ นอกเหนือไปจากที่ไทยเบฟทำตลาดสุราขาวในยูนานเอง

“เครื่องดื่ม” เจอศึกหนักรอบด้าน

ตาม Vision 2020 ไทยเบฟต้องการให้ธุรกิจที่ไม่มีแอลกอฮอล์มีสัดส่วน 50% “กลุ่มเครื่องดื่ม” จึงต้องรับหน้าที่หนักอยู่ไม่น้อย “ลี เม็ง ตัท” ผู้บริหารสูงสุด กลุ่มธุรกิจเครื่องดื่มไม่มีแอลกอฮอล์ และกรรมการผู้อำนวยการธุรกิจเครื่องดื่มไม่มีแอลกอฮอล์ เฟรเซอร์ แอนด์ นีฟ, ลิมิเต็ด (เอฟแอนด์เอ็น) และ “เลสเตอร์ เต็ก ชวน ตัน” ผู้ช่วยผู้อำนวยการใหญ่ และผู้บริหารสูงสุด สายธุรกิจเครื่องดื่มไม่มีแอลกอฮออล์ ประเทศไทย เล่าให้ฟังว่า

ปัจจุบัน ธุรกิจที่ไม่มีแอลกอฮอล์มีสำนักงานอยู่ในอาเซียน 6 แห่ง กำลังจะมีแห่งที่ 7 ในกัมพูชา โดยบริษัทในเวียดนามที่เข้าไปลงทุนไว้ เริ่มรับรู้รายได้และสามารถทำกำไรให้แล้ว คิดเป็นสัดส่วนประมาณ 20%

โดยกลุ่มเครื่องดื่มจะเน้น 5 แบรนด์หลัก ได้แก่ เอส 100Plus โออิชิ NutriSoy และ F&N Magnolia

อย่างไรก็ตาม ธุรกิจนี้ประสบปัญหาหลายอย่าง โดยเฉพาะการที่ผู้บริโภคหันมาใส่ใจเรื่องสุขภาพทำให้ระมัดระวังเรื่องน้ำตาลมากขึ้น จึงต้องออกสินค้าที่มีนวัตกรรมและมีประโยชน์ ช่วง 2 ปีมานี้ตลาดในประเทศมีการออกสินค้าไปประมาณ 12 SKU แล้ว

“ไทยเบฟเจอประมาณการขายลดลงในทุกธุรกิจ แต่ผลงานก็ยังใช้ได้อยู่ โดยการแข่งขันต้องแข่งกับแบรนด์อื่นๆ ที่ต้องการเข้ามาชิงส่วนแบ่งตลาดไป หนึ่งปีที่ผ่านมาจึงมุ่งสร้างตลาดให้แข็งเกร่ง ทั้งออกสินค้าใหม่และทำการตลาด วันนี้ไทยเปฟเป็นเบอร์ 1 น้ำดื่มกับชาเชียว และเป็นเบอร์ 2 น้ำอัดลมสี”

ด้านตลาดต่างประเทศ เร็วๆ นี้กำลังจะบุกเข้าไปที่เมียนมา ซึ่งต้องการให้ประสบความสำเร็จเหมือนที่กัมพูชา ที่เข้าไปตั้งแต่ปี 2016 ตอนนี้เป็นเบอร์ 1 ใน 20 จังหวัดจากทั้งหมดกว่า 26 จังหวัด และมีส่วนแบ่งตลาดมากกว่า 60% ในภาพรวม

“ธุรกิจอาหาร” ต้องรับมือการเปลี่ยนแปลง

“ธุรกิจอาหาร” เป็นอีกหนึ่งธุรกิจที่เข้ามาเสริมความแข็งแกร่งให้ไทยเบฟ โดยปีที่ผ่านมาต้องเผชิญกับความท้าทายหลากหลายด้าน

“นงนุช บูรณะเศรษฐกุล” ผู้ช่วยกรรมการผู้อำนวยการใหญ่ และผู้บริหารสูงสุด สายธุรกิจอาหาร ประเทศไทย บอกว่า ความท้าทายในวันนี้มีหลักด้วยกัน 3 ข้อ คือ

- การแข่งขันสูงขึ้นทั้งจากแบรนด์ไทยด้วยกันเอง และแบรนด์นอกที่เห็นโอกาจึงเข้ามา

- ร้านอาหารเปิดเยอะแต่ลูกค้าเท่าเดิม แทนที่จะกลับมากินร้านเดิมก็ไปหาร้านใหม่เรื่อยๆ

- ลูกค้าเปลี่ยนเร็วต้องตามให้ทัน

เพื่อรับมือกับความท้าทายจึงเตรียมกลยุทธ์ไว้ถึง 3 ข้อ ได้แก่ เติบโตแบบออร์แกนิกทั้งรายได้และกำไร, ขยายสาขาให้เข้าถึงลูกค้าโดยวางงบลงทุนปีละ 400-500 ล้านบาท เพื่อเปิดสาขาใหม่ในทุกแบรนด์ประมาณ 50 สาขา และสุดท้ายปรับโครงสร้างทั้งกระบวนการทำงานและคน

ปัจจุบันธุรกิจอาหารมีทั้งหมด 27 แบรนด์ 562 สาขา โดยแบรนด์หลักที่เป็นหัวหอกในตอนนี้คือ “โออิชิ” ที่ถือเป็น King of Japanese food และ KFC ที่เพิ่งซื้อเข้ามาใหม่

ทั้งหมดนี้เป็นเพียงส่วนหนึ่งในความเคลื่อนไหวของยักษ์ใหญ่ตนนี้ ต้องติดตามดูต่อไปว่าจากนี้ จะมีอะไรออกมาสร้างเสียง “ฮือฮา” อีกหรือไม่.