ภาพรวมตลาด สมาร์ทโฟน ทั่วโลกหดตัวติดต่อกัน 6 ไตรมาสนับตั้งแต่ปี 2022 และสำหรับตลาดเมืองไทยก็ไม่ต่างกัน แต่จะมีปัจจัยบวกปัจจัยลบอะไร และทิศทางการแข่งขันของแต่ละแบรนด์จะเป็นอย่างไร ไปดูกัน

ค่ายมือถือเหลือ 2 รายเริ่มส่งผล

นับตั้งแต่ที่ True และ Dtac ควบรวมกันในช่วงเดือนมีนาคมจะเห็นว่า ราคาแพ็กเกจ ของทุกค่ายมีการ ปรับขึ้น โดย AIS มีการปรับราคาแพ็กเริ่มต้นจากปีก่อนมาเป็น 399 บาท จากเดิมเริ่มต้น 349 บาท ส่วนแพ็ก 499 – 599 บาทมีการลดนาทีโทรลง 50 นาที ส่วนแพ็กเกจ Unlimited ราคาเริ่มต้นยังเท่าเดิมที่ 1,199 บาท แต่มีการปรับรูปแบบการโทร จากโทรฟรีในเครือข่าย กลายเป็นคิดไปในนาทีโทรรวมแทน

True มีการ ตัดแพ็กเกจเริ่มต้น 299 บาทออก โดยจะเริ่มต้นที่ 399 บาท ส่วนแพ็กเกจ Unlimited จะอยู่ที่ 1,199 บาท โดยสิ่งที่ถูกปรับลดก็คือ จำนวนการโทรตั้งแต่ 50 – 100 นาที ส่วน Dtac ก็ปรับราคาเริ่มต้นจาก 349 บาท เป็น 399 บาท และแพ็ก Unlimited จากเริ่มต้น 1,099 บาท เป็น 1,199 บาท เท่ากับค่ายอื่น ๆ อีกทั้งยังมีการปรับเพิ่ม / ลดนาทีโทรให้เทียบเท่ากับ True อย่างไรก็ตาม แม้แต่ละค่ายจะมีการปรับราคา แต่ทุกค่ายก็พยายาม ชดเชย ด้วยสิทธิประโยชน์ที่มากขึ้น โดยเฉพาะฝั่งของ คอนเทนต์

ในมุมมองของผู้บริโภค การที่ค่ายมือถือพร้อมใจกับปรับราคาอาจดูไม่มีผลอย่างมีนัยสำคัญกับตลาดสมาร์ทโฟน แต่ ชานนท์ จิรายุกุล ประธานกรรมการอาวุโสฝ่ายบริหารออปโป้แห่งประเทศไทย มองว่า เพราะฝั่งโอเปอเรเตอร์ที่เหลือ 2 ค่าย ทำให้ลดการ subsidize ส่วนลดค่าเครื่องก็ลดลง ค่าบริการรายเดือนกลับเพิ่มขึ้น มันก็มีผลเป็นโดมิโน ทำให้ผู้บริโภคชะลอการซื้อสมาร์ทโฟนเครื่องใหม่ ดังนั้น ภาพตลาดสมาร์ทโฟนจากนี้คงยังไม่ฟื้น เพราะยังไม่เห็นปัจจัยบวก

พรีเมียม โอกาสเดียวที่ยังเติบโต

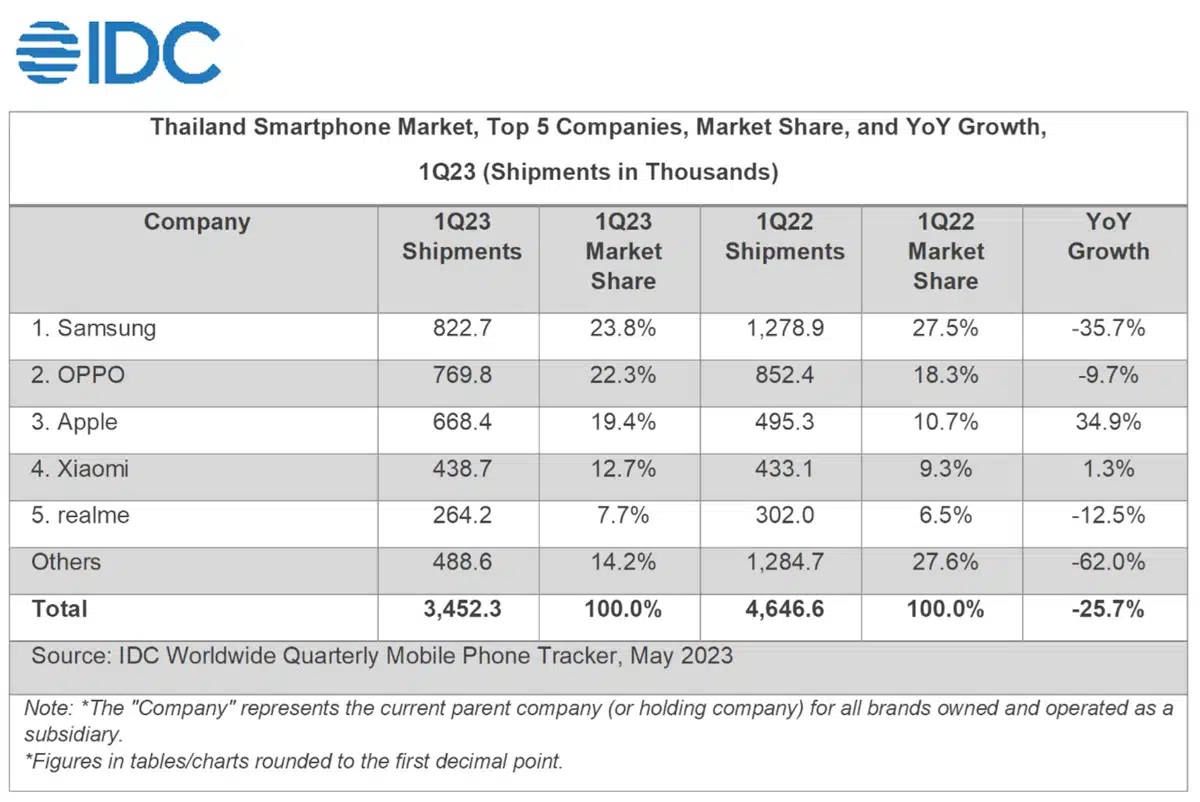

จากข้อมูลของ IDC เปิดเผยว่า สภาพรวมตลาดสมาร์ทโฟนไทยช่วง Q1/2023 หดตัวลง 25.7% โดยมียอดจัดส่งทั้งหมดราว 3.45 ล้านเครื่อง ที่น่าสนใจคือ ยอดจัดส่งของ สมาร์ทโฟนกลุ่มเริ่มต้น (Entry-level) ที่มีราคาไม่สูงมาก มียอดลดลงมากที่สุด โดยลดลงเหลือ 51% ของตลาด เทียบกับในไตรมาสก่อน (Q4/2022) อยู่ที่ 60% และไตรมาสเดียวกันเมื่อปีที่แล้ว (Q1/2022) ที่ 59%

กลับกัน สมาร์ทโฟนในกลุ่มพรีเมียม (ราคามากกว่า 27,000 บาท) มียอดจัดส่งเพิ่มขึ้นอย่างแข็งแกร่ง โดยเพิ่มขึ้นมาเป็น 19% เทียบกับไตรมาสเดียวกันเมื่อปีที่แล้วอยู่ที่ 11% ดังนั้น จะเห็นว่าจากเงินเฟ้อและปัญหาเศรษฐกิจที่ยังคงรุนแรงอย่างต่อเนื่อง เพียงแค่โอเปอเรเตอร์ขึ้นราคาก็ทำให้ผู้บริโภคชะลอการจับจ่าย

ต่างจากกลุ่มพรีเมียมที่ยังเติบโตได้ เพราะปัญหาเศรษฐกิจไม่กระทบคนมีเงิน ทำให้ผู้บริโภคในกลุ่มนี้สามารถ เปลี่ยนมือถือบ่อยกว่า และมีแนวโน้มจะ ซื้อในราคาที่สูงขึ้น ทำให้สินค้าในกลุ่มนี้มีการ แข่งขันราคาน้อย กว่ากลุ่มล่าง ดังนั้น แบรนด์มือถือก็คิดแล้วว่าจะไปหั่นราคาแข่งกันในตลาดเริ่มต้นทำไม มาจับพรีเมียมดีกว่าเพราะผู้บริโภคยอมจ่าย

กล้องซูม + จอพับ ฟีเจอร์ชิงชัยกลุ่มพรีเมียม

แม้จะไม่มีตัวเลขชัดเจนในกลุ่มพรีเมียมว่าแบรนด์ไหนมีส่วนแบ่งมากที่สุด แต่เชื่อว่าหลายคนน่าจะเดาได้ว่าต้องเป็น iPhone ของ Apple ซึ่งปัจจุบันเป็นผู้เล่นเบอร์ 3 ในตลาดไทยมีส่วนแบ่งตลาดราว 19.4% โดยใน Q1/2023 iPhone มียอดจัดส่ง 668,400 เครื่อง เติบโตถึง +34.9% และถือเป็น แบรนด์เดียวที่ยังเติบโต

ซึ่งแสดงให้เห็นว่า ในสมาร์ทโฟนกลุ่มพรีเมียม ผู้บริโภคมีลอยัลตี้สูง ดังนั้น การที่แบรนด์ใหม่ ๆ จะแทรกตัวเข้ามาได้ต้องมี ฟังก์ชันหรือประสิทธิภาพ ที่ดึงดูดมากพอ ซึ่งจะเห็นว่า ซัมซุง (Samsung) ที่ถือเป็นคู่แข่งคนสำคัญของ iPhone ก็มีฟังก์ชันเด่น ๆ ที่สามารถใช้มัดใจผู้บริโภคได้ อาทิ Galaxy S23 Ultra ที่มีจุดเด่นที่ กล้องเทพ ที่มี Telephoto ซูม 3 เท่า ความละเอียด 10 ล้านพิกเซล ที่ถูกใจผู้ใช้สายคอนเสิร์ต ที่เอาไว้ซูมถ่ายศิลปินได้แม้จะอยู่ไกล หรือ Galaxy Z Flip / Fold สมาร์ทโฟนจอพับ ที่จับกลุ่มวัยรุ่นและคนทำงาน

ที่ตามมาติด ๆ ก็คือ ออปโป้ (Oppo) เบอร์ 2 ของตลาดสมาร์ทโฟนไทย โดยแบรนด์ก็ชัดเจนว่าต้องการจะ เจาะกลุ่มพรีเมียม โดยต้องการเพิ่มส่วนแบ่งตลาดจาก เลขหลักเดียวเป็น 2 หลัก โดยหลังจากที่ปล่อยให้ซัมซุงนำร่องสมาร์ทโฟนจอพับไปแล้ว ทางออปโป้จึงค่อยส่ง Find N2 Flip มาทำตลาดตาม นอกจากนี้ ออปโป้เพิ่งเปิดตัวเรือธงรุ่นล่าสุดไปเดือนมีนาคมที่ผ่านมาก็คือ Find X6 Pro แต่ยังไม่เข้าทำตลาดไทย โดยทางออปโป้ให้ข้อมูลว่าจะทำเข้ามาแน่ แต่รอเวลา เพราะไม่อยากให้แข่งกับ Find N2 Flip

หรือแม้แต่แบรนด์ที่ไม่ได้ทำตลาดในไทยมานานถึง 4 ปีอย่าง ออเนอร์ (Honor) ที่เปรียบเสมือนตัวแทนความยิ่งใหญ่ของ หัวเว่ย (Hauwei) ที่เคยแข็งแรงในตลาดแฟลกชิปเมืองไทย ด้วยจุดเด่นที่หลายคนน่าจะจำได้ก็คือ กล้องไลก้า ซึ่งการกลับมาครั้งนี้ ออเนอร์ก็ประกาศชัดว่าจะจับกลุ่มพรีเมียมเหมือนกับที่หัวเว่ยเคยทำ โดยส่ง Honor Magic5 Pro 5G มาทำตลาด นอกจากนี้ จะมีแบรนด์อื่น ๆ ที่จับผู้ใช้เฉพาะกลุ่ม เช่น สมาร์ทโฟนเกมมิ่ง ที่เน้นราคาและดีไซน์จับลูกค้าเกมมิ่งกระเป๋าหนัก ไม่ว่าจะเป็น ASUS ROG Phone 7 Ultimate

ตลาดจะยังไม่กลับไปพีค

โอภาส เฉิดพันธุ์ ประธานเจ้าหน้าที่บริหาร บมจ. เอ็ม วิชั่น ผู้จัดงาน Thailand Mobile Expo มองว่า ไม่ใช่แค่เรื่องเศรษฐกิจที่ส่งผลต่อตลาดสมาร์ทโฟนไทยและทั่วโลก แต่ปัจจัยสำคัญที่สุดก็คือ สมาร์ทโฟนในปัจจุบันใกล้จะถึง จุดสูงสุดของเทคโนโลยี แต่ละแบรนด์มีเทคโนโลยีที่ใกล้เคียงกัน ไม่ว่าจะเป็นกล้อง สเปก ทำให้แบรนด์ต่าง ๆ จูงใจผู้บริโภคได้ยากกว่าเดิม โดยภายในงาน Thailand Mobile Expo ในช่วงพีคที่ตลาดสมาร์ทโฟนกำลังมาแรง เคยมีเงินสะพัดกว่า 3,000 ล้านบาท และมีผู้เข้าชมงานกว่า 7 แสนคน แต่ปัจจุบันมีเงินสะพัดเพียง 1,200 ล้านบาท มีผู้ชมราว 4 แสนคน เท่านั้น

เช่นเดียวกันกับ ชานนท์ จิรายุกุล ที่มองว่า ตลาดจะไม่กลับไปพีคเหมือนในอดีตเนื่องจากยังไม่มีนวัตกรรมที่เจ๋งพอเปลี่ยนแปลงพฤติกรรมผู้บริโภค อย่างนวัตกรรม จอพับ ก็เป็นเพียง ตัวเลือกหนึ่งของผู้บริโภคเท่านั้น

“ผมว่าทุกแบรนด์พยายามหาพยายามทำเทคโนโลยีใหม่ ๆ มาดึงดูดผู้บริโภค แต่เชื่อว่ามีไม่เกิน 3 แบรนด์ที่จะมีนวัตกรรมเปลี่ยนโลกได้ และมันมีเรื่องของราคาต้นทุน และตลาดที่ยังไม่มา หรือมาเร็วไป ซึ่งมันอาจทำให้มันคอมเมอร์เชียลไม่ได้ การมาเร็วเกินไปก็อาจพับเสื่อกลับด้านได้” ชานนท์ ทิ้งท้าย