สิ่งที่เป็นความท้าทายของดีเวลลอปเปอร์ทุกรายในปี 2019 คือการออกมาตรการกำกับดูแลสินเชื่อเพื่อที่อยู่อาศัย (LTV) ของธนาคารแห่งประเทศไทย (ธปท.) ที่มีผลบังคับใช้ในวันที่ 1 เมษายน 2019

ใจความสำคัญของมาตรการ LTV คือการที่กำหนดให้การวางเงินดาวน์ขั้นต่ำ สำหรับที่อยู่อาศัยราคาต่ำกว่า 10 ล้านบาท โดยผู้ที่ซื้อหลังแรกไม่มีการเปลี่ยนแปลง แต่หลังที่ 2-3 ต้องวางเงินดาวน์ 10-30%

กลุ่มที่จะหายไปจากมาตรการนี้คือ 1.กลุ่มที่มีบ้านหลังแรกอยู่แล้ว แต่อยากได้คอนโดมิเนียมอีกหลังอยู่ในเมืองและกลุ่มนักลงทุน ซึ่งแต่ละปีกลุ่มนี้คิดเป็นยอดขายราว 10-20% ของภาพรวมตลาด

ทุกฝ่ายเชื่อว่า LTV จะกระทบกับตลาดอสังหาริมทรัพย์เป็นวงกว้าง โดยเฉพาะอย่างยิ่ง “คอนโดมิเนียม” แต่ในมุมมอง นลินรัตน์ เจริญสุพงษ์ กรรมการผู้จัดการ บริษัท เน็กซัส พรอพเพอร์ตี้ มาร์เก็ตติ้ง จำกัด กลับมองว่า มาตรการ LTV จะกระทบกับตลาดคอนโดมิเนียมในเขตกรุงเทพฯ อยู่บ้าง แต่ยังไหวอยู่ การเปิดตัวโครงการใหม่อาจจะมีน้อยลงบ้าง

สิ่งที่น่าห่วงจริงๆ สำหรับคอนโดมิเนียมในเขตกรุงเทพฯ คือการที่ดีเวลลอปเปอร์ขายต่ำกว่าราคาพรีเซล แต่วันนี้ยังไม่เห็นใครที่ขายราคาที่ต่ำกว่า และเชื่อว่าอนาคตก็คงไม่น่าจะมี โดยปรกติแล้วหลังพรีเซลราคาจะเพิ่มราว 5% ถ้าเป็นโครงการที่มีความต้องการสูงจะเพิ่ม 10-15%

ต้องเจาะ “ลูกค้าเรียลดีมานด์”

นลินรัตน์กล่าวต่อว่า สิ่งที่ดีเวลลอปเปอร์ต้องปรับตัวรับมือกับสถานการณ์เช่นนี้ ตัวโครงการใหม่ๆ ที่จะออกมาต้องจับ “ลูกค้าเรียลดีมานด์” ซึ่งเป็นกลุ่มที่มีกำลังซื้อจริงๆ

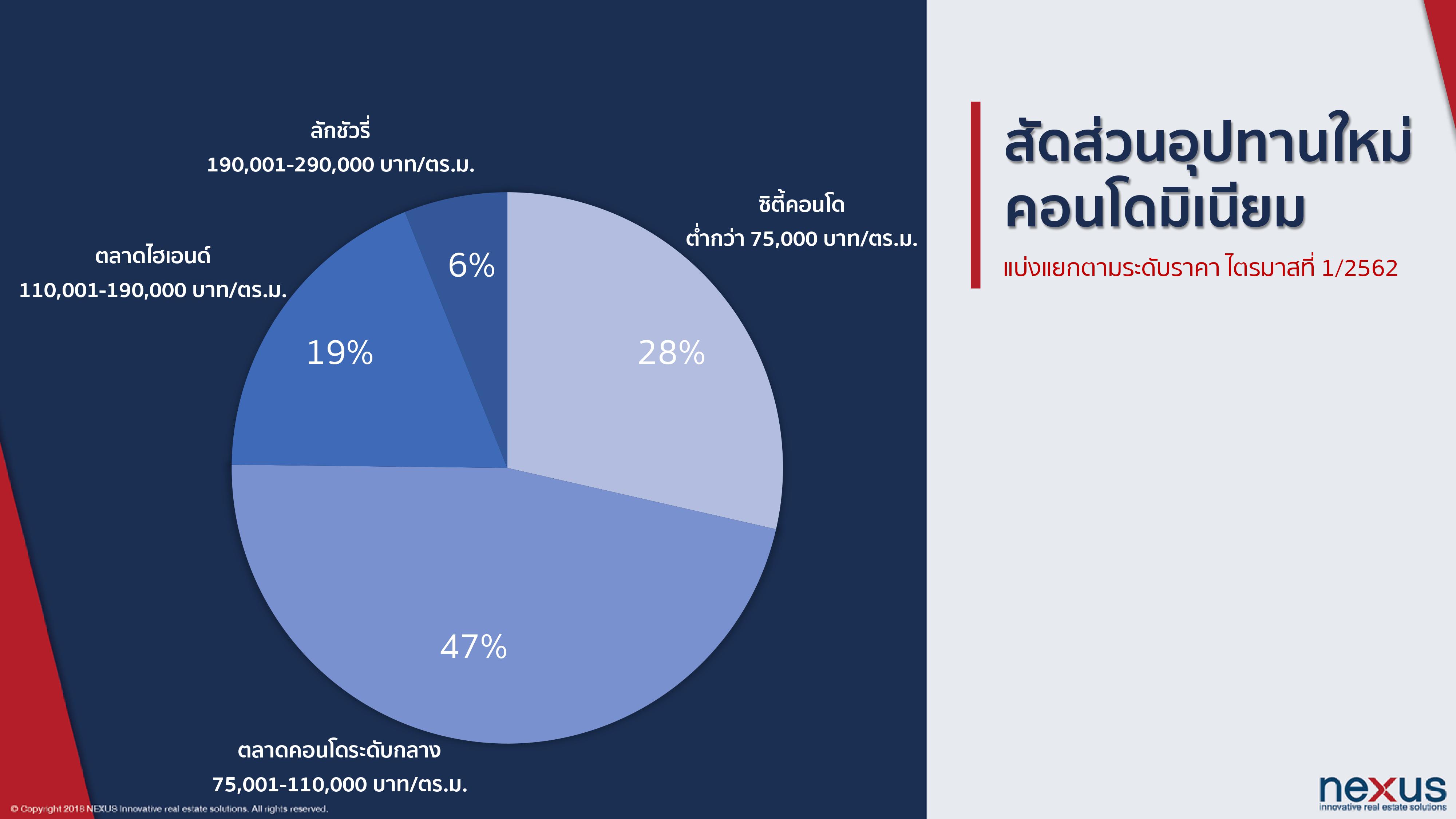

โดยอยู่ในกลุ่มส่วนใหญ่แล้วจะอยู่ในกลุ่มซิตี้คอนโด ราคาต่ำกว่า 75,000 บาท ต่อตารางเมตร หรือ ราคาต่ำกว่า 1.5 ล้านบาท/ห้อง และกลุ่มระดับกลาง หรือ Mid market ราคา 75,000 – 110,000 บาทต่อตารางเมตร ราว 2.5-6 ล้านบาทต่อห้อง

จากการสำรวจตลาดคอนโดมิเนียมในกรุงเทพฯ ช่วงไตรมาสที่ 1 ของปี 2019 พบผู้ประกอบการเริ่มปรับตัวในการพัฒนาสินค้าเพื่อตอบรับกับตลาดที่มีความต้องการแท้จริงมากขึ้น โดยมีโครงการใหม่ในตลาด 11,300 หน่วย จาก 30 โครงการ ลดลงจากช่วงเดียวกันของปีที่แล้วประมาณ 20%

โดยทำเลที่มีการเปิดตัวของคอนโดมิเนียมมากที่สุดยังคงเป็นพระโขนง สวนหลวง แบริ่ง (2,400 หน่วย, 21%) รองลงมาเป็น พญาไท รัชดาภิเษก (1,938 หน่วย, 17%)

โดยคอนโดมิเนียมที่เกิดใหม่ไตรมาสนี้ส่วนใหญ่จะเป็นคอนโดมิเนียมกลุ่มซิตี้คอนโดและระดับกลาง รวมกันมากถึง 75% ของจำนวนหน่วยที่เปิดใหม่ทั้งหมด (ประมาณ 8,500 หน่วย)

ราคาเพิ่มขึ้นเล็กน้อย 1%

นอกจากนี้ในส่วนของผู้ประกอบการเอง ความเชื่อมั่นในตลาดสำหรับผู้ประกอบการใหม่ ก็ยังคงมีอยู่อย่างต่อเนื่อง โดยบางรายเป็นผู้ประกอบการรายเล็ก ที่เข้ามาเริ่มทำโครงการเป็นครั้งแรก เห็นได้จากสัดส่วนของผู้ประกอบการใหม่ที่ไม่ได้อยู่ในตลาดหลักทรัพย์ฯ มีถึง 47% ซึ่งโดยปรกติแล้วจะอยู่ในสัดส่วนประมาณ 30% เท่านั้น

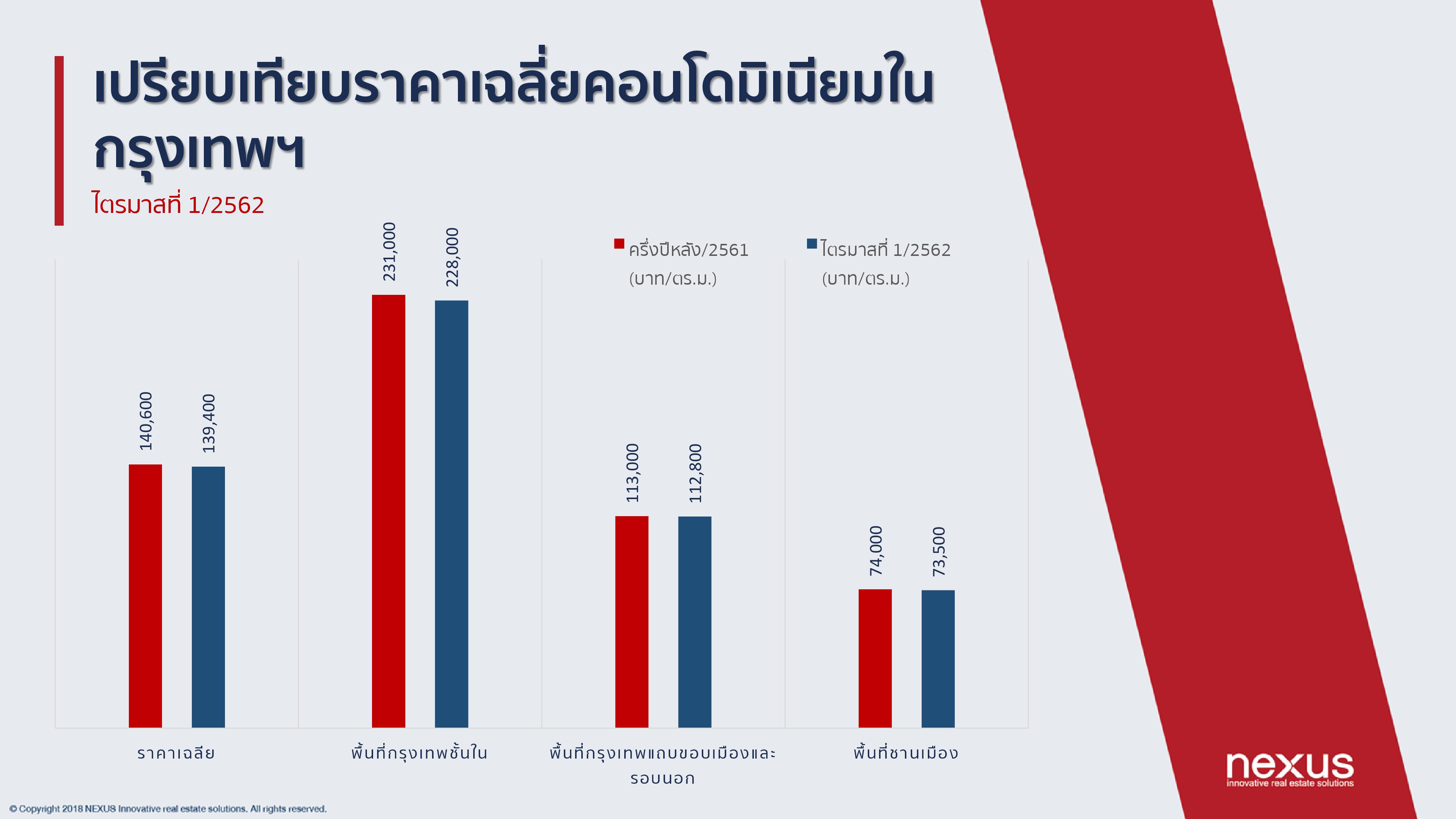

และจากภาพรวมอุปทานที่เปิดใหม่ในตลาดในช่วงไตรมาสที่ 1 มีการเปลี่ยนแปลงในรูปแบบของสินค้าที่เน้นตลาดกลางมากขึ้น ราคาคอนโดมิเนียมเฉลี่ยในกรุงเทพฯ ในตลาดอยู่ในอัตราที่ปรับตัวลงเล็กน้อยประมาณ 1% อยู่ที่ 139,400 บาทต่อตารางเมตร เมื่อเทียบกับปลายปีที่แล้วอยู่ที่ 140,600 บาทต่อตารางเมตร

ทั้งนี้ราคาเฉลี่ยคอนโดมิเนียมในทุกๆ ทำเลได้มีการปรับตัวลงเล็กน้อยเช่นเดียวกัน อย่างไรก็ตาม การปรับตัวลงนี้ไม่ได้ส่งผลต่อภาพรวมราคาของตลาดอย่างมีนัยสำคัญอย่างไร เนื่องจากคอนโดมิเนียมใหม่ที่เกิดขึ้นอยู่ในทำเลที่ไกลออกไปเท่านั้น เช่นอยู่ในซอยและมีราว 8 ชั้น

เทรนด์ที่เหลือของปี 2019

“เน็กซัส พรอพเพอร์ตี้” ยังได้ฉายภาพเทรนด์ที่เหลือของปี 2019 โดยในไตรมาส 2 นั้นเชื่อว่าจะยังทรงตัวไม่คึกคักมากนัก เพราะดีเวลลอปเปอร์ต่างให้ความสนใจกับผลการเลือกตั้งและการจัดตั้งรัฐบาลซะมากกว่า

ซึ่งปรกติแล้วการปรับตัวของตลาด หลังจากมีการจัดตั้งรัฐบาลใหม่ในช่วงหลายปีที่ผ่านมาพบว่า การปรับตัวของราคายังคงปรับตัวสูงขึ้นอย่างต่อเนื่อง ปัจจัยที่มีผลกระทบต่อตลาดมากกว่าในแต่ละช่วงเวลา จะเป็นนโยบายของรัฐบาลที่จะกระตุ้นธุรกิจ หรือลดความร้อนแรงของธุรกิจมากกว่า

ส่วนไตรมาส 3 – 4 เชื่อว่า จะเห็นโครงการใหม่ๆ เปิดตัวมากยิ่งขึ้น โดยอาจจะเห็นโครงการในระดับลักชัวรี่ให้เห็นบาง แต่สิ่งที่จะเห็นมากขึ้นคือ “คอนโดมิเนียมลีสโฮลด์” เพราะรัฐวิสาหกิจกลายๆ แห่งเตรียมเปิดประมูลที่ดินเพื่อสร้างเป็นมิกซ์ยูส ซึ่งในนั้นต้องมีคอนโดมิเนียมอยู่ด้วย

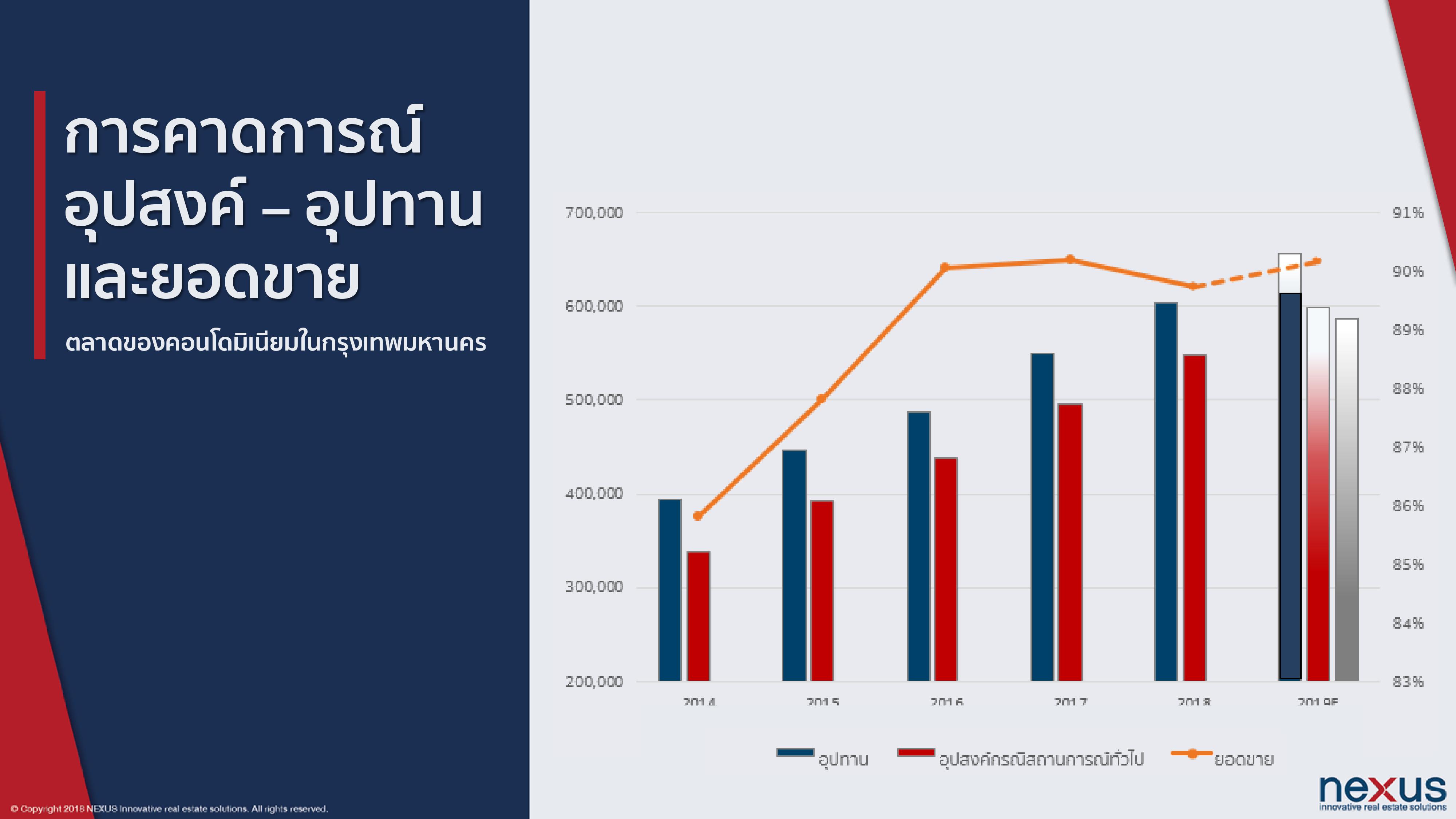

“คาดว่ายอดขายคอนโดมิเนียมในกรุงเทพฯ ปี 2019 จะอยู่ที่ 50,000 หน่วย แต่หากช่วยปลายปีรัฐบาลออกมาตรการกระตุ้น เช่น การลดธรรมเนียมการโอนและจดจำนอง เชื่อว่ายอดขายจะเพิ่มอีก 20% ส่วนคอนโดมิเนียมเหลือขาย คาดว่าจะอยู่ราว 60,000 หน่วย หรือคิดเป็นยอดขาย 1.2 แสนล้านบาท”

“พื้นที่สำนักงาน” ความต้องการยังมีอยู่สูง

ขณะเดียวกันในส่วนของตลาดพื้นที่พาณิชยกรรม (Commercial real estate) ธีระวิทย์ ลิ้มทองสกุล กรรมการผู้จัดการ บริษัท เน็กซัส เรียลเอสเตท แอ็ดไวเซอรี่ จำกัด กล่าวว่า “ตลาดพื้นที่สำนักงาน” มีความแข็งแรงอยู่แล้ว ด้วยอัตราการเช่า (Occupancy rate) ที่มากกว่า 90% และค่าเช่ายังคงเพิ่มขึ้นอย่างต่อเนื่องเฉลี่ยที่ 4-5% ต่อปีในระยะเวลา 10 ปีที่ผ่านมา

จากการสำรวจพบว่าในไตรมาสแรกที่ผ่านมาพื้นที่สำนักงานเกรดเอและเกรดบีในกรุงเทพฯ มีพื้นที่ทั้งหมดประมาณ 4.20 ล้านตารางเมตร ซึ่งปัจจุบันพื้นที่สำนักงานเกรด เอ มีค่าเช่าเฉลี่ยอยู่ที่ประมาณ 980 บาท/ตารางเมตร/เดือน และเกรดบี เฉลี่ยที่ 700 บาท/ตารางเมตร/เดือน โดยราคาค่าเช่าเฉลี่ยทั้งตลาดมีการปรับขึ้นอยู่ที่ 810 บาท/ตารางเมตร/เดือน เพิ่มขึ้น 8% จากปีที่แล้ว ณ เวลาเดียวกัน

เมื่อพิจารณารายพื้นที่จะพบว่าในไตรมาสนี้บางพื้นที่ในย่านศูนย์กลางธุรกิจ (CBD) เช่น บริเวณถนนพระรามที่ 1 – เพลินจิต มีอัตราการเช่าสูงถึงประมาณ 99% โดยอัตราค่าเช่าเฉลี่ยในบริเวณดังกล่าวสูงกว่า 1,000 บาท/ตารางเมตร/เดือน

ซึ่งพื้นที่สำนักงานในย่านศูนย์กลางธุรกิจ มีอัตราการเช่าที่ดีมาโดยตลอดระยะเวลา 10 ปีที่ผ่านมา อีกทั้งค่าเช่าเฉลี่ยยังเพิ่มขึ้นอย่างต่อเนื่องในทุกไตรมาส

“พื้นที่ศูนย์การค้า” คาดปีนี้เห็นเพิ่มขึ้น 140,000 ตารางเมตร

ด้าน “ตลาดพื้นที่ศูนย์การค้า” ในไทยก็มีศักยภาพที่ดีอยู่แล้ว แม้จะเผชิญกับสภาวะการแข่งขันที่รุนแรงและตลาดอีคอมเมิร์ซที่เข้ามามีบทบาทในระบบค้าปลีกมากขึ้นก็ตาม โดยในช่วงปลายปีที่ผ่านมา ตลาดพื้นที่ศูนย์การค้าในกรุงเทพฯ กลับมาเป็นที่จับตามองอีกครั้ง

สืบเนื่องจากการเปิดตัวของโครงการห้างยักษ์ใหญ่ริมแม่น้ำเจ้าพระยา ส่งผลให้การแข่งขันของตลาดพื้นที่ศูนย์การค้าที่ดุเดือดยิ่งทวีความเข้มขันมากขึ้น

อีกทั้งจากสถิตินักท่องเที่ยวจำนวนมากขึ้นทุกปี ที่เดินทางมายังกรุงเทพฯ โดยพราะนอกจากสถานที่ท่องเที่ยวต่างๆ แล้วห้างสรรพสินค้าต่างๆ ก็เป็นสถานที่ที่นักท่องเที่ยวให้ความสำคัญในการเข้าใช้บริการ

โดยเฉพาะห้างสรรพสินค้าในบริเวณย่านศูนย์กลางทางการค้าคือพระรามที่ 1 ไปจนถึงแยกราชประสงค์ และบริเวณพร้อมพงษ์ ที่มีจำนวนคนทั้งชาวไทยและนักท่องเที่ยวต่างชาติเข้าใช้บริการมากกว่า 100,000 คนต่อวันในช่วงวันหยุด ส่งผลให้พื้นที่เช่าในบริเวณนี้มีอัตราการเช่าเฉลี่ยสูงถึงกว่า 95% และยังคงมีร้านค้าจำนวนมากที่อยู่ในรายชื่อที่รอพื้นที่ว่าง

จากการสำรวจของเน็กซัสฯพบว่า พื้นที่ศูนย์การค้าที่เกิดขึ้นใหม่ของไตรมาสนี้มาจาก 101 เดอะเธิร์ดเพลส เดอะมาร์เก็ต แบงคอก บาย แพลตินั่ม และ ดอง ดอง ดองกิ รวมพื้นที่เช่าทั้งสิ้นประมาณ 70,000 ตารางเมตร

โดยในปีนี้คาดว่าจะมีพื้นที่ศูนย์การค้าเพิ่มขึ้นอีกกว่า 140,000 ตารางเมตร และยังมีพื้นที่ศูนย์การค้าที่อยู่ในช่วงก่อสร้างและอยู่ในระหว่างแผนการดำเนินงานอีกจำนวนมาก

ในแง่ของอัตราราคาค่าเช่ายังคงเติบโตอย่างต่อเนื่อง ถึงแม้จะมีเหตุการณ์ความไม่สงบทางการเมืองที่ผ่านมา ซึ่งในไตรมาสที่ผ่านมาอัตราค่าเช่ายังคงเพิ่มขึ้นแต่เพิ่มขึ้นในอัตราที่ช้าลงเล็กน้อย เนื่องจากค่าเช่าต่อตางรางเมตรในปัจจุบันมีราคาสูง

โดยราคาค่าเช่าเฉลี่ยชั้น G ในย่านศูนย์กลางทางการค้าในไตรมาสที่ผ่านมาอยู่ที่ประมาณ 3,910 บาท/ตารางเมตร/เดือน โดยคาดว่าราคาค่าเช่าจะยังคงเพิ่มขึ้นอย่างต่อเนื่อง