วิกฤต “อสังหาฯ” ลูกค้ากู้สินเชื่อบ้านไม่ผ่าน ทำให้ผู้ประกอบการส่งเสียงเรียกร้องเป็นระยะให้ภาครัฐโดยเฉพาะแบงก์ชาติช่วยประกาศ “ลดดอกเบี้ย” เพื่อพยุงตลาดอสังหาฯ ไว้… แต่คำถามคือการลดดอกเบี้ยจะช่วยแก้วิกฤตนี้ได้จริงหรือไม่ และอะไรคืออุปสรรคแท้จริงที่ทำให้ไม่ได้รับอนุมัติสินเชื่อ

Positioning เก็บข้อมูลจากงานสัมมนาหัวข้อ “ดอกเบี้ยลด…ช่วยฟื้นเศรษฐกิจ อสังหาฯ – ตลาดทุน..?” จัดโดยสำนักข่าวฟูลแมกซ์ โดยมีวิทยากรจากภาคอสังหาริมทรัพย์และการเงินเข้าร่วมเพื่อตอบคำถามสำคัญในช่วงที่ตลาดอสังหาฯ ไทยท้าทายเป็นอย่างมาก

เนื่องจากผู้ซื้อประสบปัญหา “กู้ไม่ผ่าน” ธนาคารไม่อนุมัติสินเชื่อบ้าน ทำให้แม้ผู้ประกอบการจะได้ยอดจอง แต่ไม่สามารถเปลี่ยนเป็นยอดโอนกรรมสิทธิ์ได้ และปัจจัยหนึ่งที่ผู้ประกอบการมองว่าอาจจะมีส่วนทำให้ลูกค้ากู้ไม่ผ่าน คือธนาคารแห่งประเทศไทยมีการปรับขึ้นดอกเบี้ยนโยบายมาแล้วหลายครั้งจนปัจจุบันอยู่ที่ 2.5% และอาจจะเป็นส่วนหนึ่งที่เพิ่มภาระหนี้แก่ลูกค้าหรือไม่?

เสียงแตก “ลดดอกเบี้ย” ช่วยหรือไม่ช่วย?

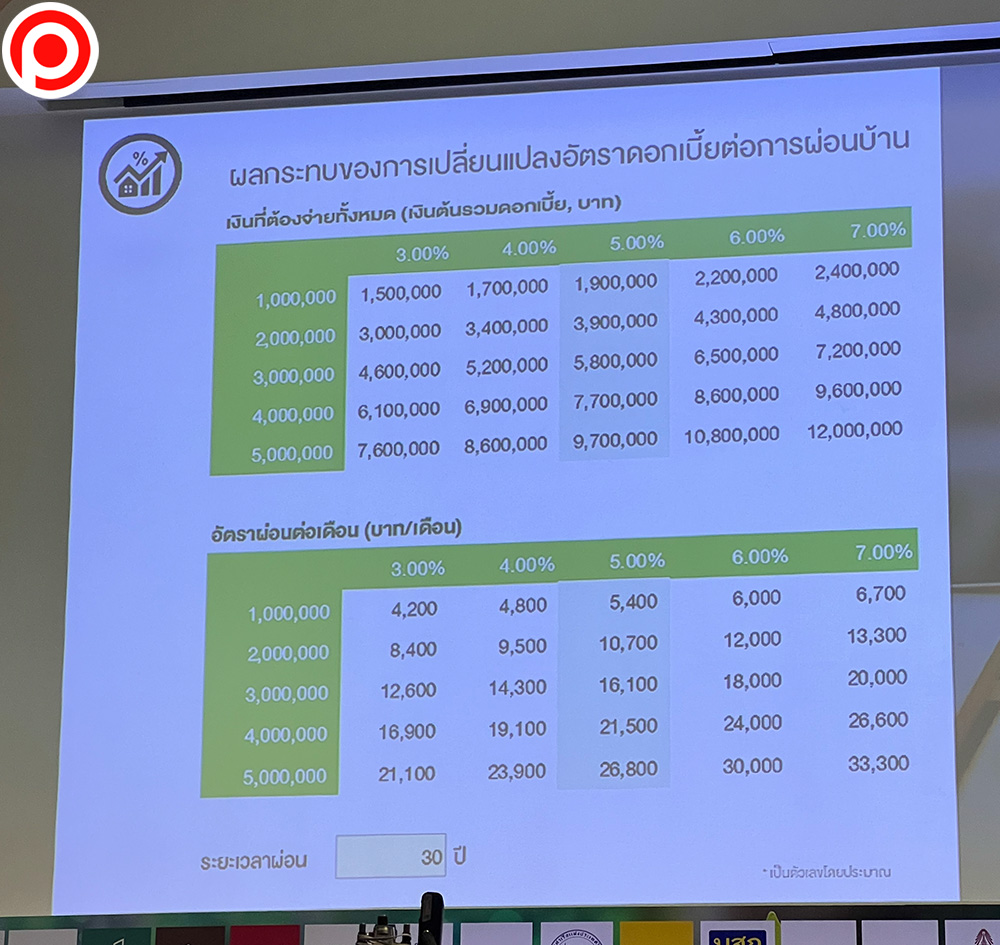

“ผศ.ดร.เกษรา ธัญลักษณ์ภาคย์” กรรมการผู้จัดการ บมจ.เสนาดีเวลลอปเม้นท์ เปิดตารางแจกแจงก่อนว่าความต่างของดอกเบี้ย 2% จะทำให้ภาระผ่อนแตกต่างกันแค่ไหน โดยเทียบเงินกู้สินเชื่อที่ 1 ล้านบาท ผ่อน 30 ปี หากดอกเบี้ยอยู่ที่ 3% จะผ่อนตกเดือนละ 4,200 บาท แต่ถ้าขึ้นดอกเบี้ยเป็น 5% จะผ่อนชำระเดือนละ 5,400 บาท

ดร.เกษรากล่าวว่า ความแตกต่างในการผ่อนชำระ 1,200 บาทต่อเดือนอาจดูเหมือนไม่สูงมาก แต่สำหรับคนที่มีรายได้ไม่มากและมีภาระหนี้อื่นๆ ความแตกต่างเพียงเท่านี้อาจเป็นจุดตัดสินในการอนุมัติสินเชื่อบ้านได้ ดังนั้น สำหรับดร.เกษราแล้วมองว่า การลดดอกเบี้ย “ช่วยได้” สำหรับในมุม “ผู้ซื้อ”

ด้าน “อิสระ บุญยัง” ประธานกรรมการ สมาคมการค้ากลุ่มธุรกิจอสังหาริมทรัพย์ สภาหอการค้าแห่งประเทศไทย และนายกกิตติมศักดิ์ สมาคมธุรกิจบ้านจัดสรร กล่าวว่าขณะนี้เศรษฐกิจไทยและอสังหาฯ ไทยเหมือนกำลังเผชิญ “วิกฤตลองโควิด” คือเป็นวิกฤตเศรษฐกิจที่ป่วยแบบซึมยาว แตกต่างจากช่วงวิกฤตต้มยำกุ้ง เพราะครั้งนี้เป็นวิกฤตเศรษฐกิจแบบ “K-Shape” คือคนชนชั้นบนไม่ได้รับผลกระทบมาก แต่คนมีรายได้น้อยกระทบอย่างหนัก

อิสระมองว่า การลดดอกเบี้ย “มีผล” และ “สำคัญมาก” ต่อผู้ซื้อบ้านขณะนี้ โดยเฉพาะกลุ่มที่มีรายได้น้อย วัดได้จากโครงการสินเชื่อบ้านดอกเบี้ยต่ำของธนาคารรัฐ เช่น ออมสิน กรุงไทย ธอส. ซึ่งปลดล็อกทำให้ผู้ซื้อที่พักอาศัยราคาไม่เกิน 1.5 ล้านบาทสามารถกู้สินเชื่อบ้านได้สำเร็จ หากไม่มีโครงการเหล่านี้ก็คาดว่ากลุ่มบ้านระดับราคานี้ก็จะยังโอนกรรมสิทธิ์ยากต่อไป

อย่างไรก็ตาม วิทยากรบางท่านก็ไม่ได้เห็นด้วยกับแนวคิดเหล่านี้ “ดร.วิชัย วิรัตกพันธ์” ผู้ตรวจการธนาคารอาคารสงเคราะห์ และรักษาการผู้อำนวยการศูนย์ข้อมูลอสังหาริมทรัพย์ มองว่า การลดดอกเบี้ย “ไม่น่าใช่คำตอบ” ของการแก้ปัญหา

เนื่องจากทาง ธอส. มีการศึกษาน้ำหนักของปัจจัยต่างๆ ในการตัดสินใจซื้อบ้านด้วยการกู้สินเชื่อและพบว่า อัตราดอกเบี้ยคิดเป็นเพียง 11% ในน้ำหนักการตัดสินใจโดยรวม สิ่งที่เป็นประเด็นมากกว่าคือ “ความเชื่อมั่นในการก่อหนี้ระยะยาว” ของผู้ซื้อเอง และ “ภาระหนี้สิน” ของผู้ซื้อสูงมากจนไม่สามารถกู้เพิ่มได้อีกแล้วไม่ว่าจะกดดอกเบี้ยต่ำลงเท่าไหร่ก็ตาม

- 18 สมาคมอสังหาฯ แถลงหนุนปรับโควตาต่างชาติถือครองคอนโดฯ 75% แต่ต้องมีระเบียบควบคุม

- กรุงศรีฯ คาดสินเชื่อธุรกิจลูกค้าญี่ปุ่น-บรรษัทข้ามชาติ โต 7% ในปีนี้ มองกลุ่ม อสังหาฯ อิเล็กทรอนิกส์ ต้องการลงทุน

“ภาระหนี้” – “ธนาคารเข้มงวด” อุปสรรคชิ้นใหญ่

ดร.เกษรา กล่าวต่อว่า บ้านถือเป็นปัจจัยสี่ที่เชื่อว่าหลายคนมีความต้องการเป็นเจ้าของบ้านอยู่ แต่อุปสรรคที่ทำให้กู้ไม่ผ่านคือ “หนี้สิน” เปรียบได้ว่าวิกฤตครั้งนี้เสมือน “วิกฤตบัญชีรายรับรายจ่าย” ที่เกิดขึ้นกับระดับรายบุคคล ไม่ใช่ระดับบริษัท

“การมีหนี้ไม่ใช่เรื่องผิด แต่ต้องมีรายได้พอที่จะจ่ายหนี้ได้ ปัญหาคือวันนี้คนหารายได้ได้ไม่พอที่จะจ่ายหนี้แล้ว” ดร.เกษรากล่าว

อิสระกล่าวเสริมว่า กลุ่ม SMEs – เกษตรกร- นักเรียนนักศึกษา และผู้มีรายได้น้อยต่างๆ ติดกับดักพฤติกรรมบริโภคนิยมมาอย่างยาวนาน หนี้ที่เกิดขึ้นมาจากสินเชื่อเพื่อการบริโภคสะสมมาอย่างต่อเนื่อง จนเกิดเป็นวิกฤตเมื่อดอกเบี้ยปรับเป็นขาขึ้น

แน่นอนว่าวิธีแก้หนี้ที่ได้ผลที่สุดคือการหารายได้เพิ่ม แต่อิสระมองว่าการปรับโครงสร้างเศรษฐกิจต้องใช้เวลานาน ขณะที่ภาคอสังหาฯ เหมือนผู้ป่วยโควิดที่ต้องการความช่วยเหลือเร่งด่วน

สิ่งที่ผู้ประกอบการกลุ่มนี้ต้องการจึงเป็นการทบทวนเกณฑ์ของธนาคารพาณิชย์ต่างๆ ในการอนุมัติสินเชื่อบ้าน

อิสระกล่าวว่า ระยะหลังธนาคารพาณิชย์มีการตั้งเกณฑ์พิจารณาสินเชื่อบ้านที่เข้มงวดขึ้นกว่าเดิมมาก เช่น

- ค่าโอทีและค่าคอมมิชชัน สมัยก่อนนับเป็นรายได้รวมทั้งหมด แต่ปัจจุบันนำมาคิดเป็นรายได้เพียง 50%

- หากบริษัทที่พนักงานสังกัดอยู่รายงานขาดทุนติดต่อกัน 2 ปี แบงก์อาจปฏิเสธการยื่นกู้สินเชื่อของพนักงานได้

- ผู้ยื่นกู้หากเป็นเจ้าของบริษัทจดทะเบียนที่เพิ่งก่อตั้ง บริษัทดังกล่าวต้องมีกำไรติดต่อกัน 2 ปีขึ้นไปถึงจะถือว่ามั่นคงพอ จากเมื่อก่อนครบ 1 ปีก็สามารถยื่นกู้ได้ ทำให้กลุ่ม SMEs ซื้อบ้านยากขึ้น

- ผู้ที่เคยติดแบล็กลิสต์เครดิตบูโร อาจจะต้องรอ 6 เดือน – 1 ปีกว่าจะได้รับอนุมัติสินเชื่อ จากเมื่อก่อนปลดแบล็กลิสต์แล้วสามารถกู้ได้เลย

เกณฑ์ที่เข้มงวดเหล่านี้ทำให้ผู้ประกอบการอสังหาฯ รู้สึกว่าควรมีการผ่อนปรนบ้าง เพื่อเปิดทางให้ผู้ซื้อมีโอกาสกู้สินเชื่อบ้านผ่านมากขึ้น

แม้แต่ ดร.วิชัย แห่ง ธอส. เองก็มีความกังวลเช่นกันว่า “ถ้าปล่อยให้สถานการณ์เรื้อรัง คนกู้ไม่ผ่าน ขายไม่ได้ โอนไม่ได้ ต่อไปก็กระทบกับบริษัทเหมือนกัน”