เมื่อวันที่ 27 กุมภาพันธ์ 2550 ที่ผ่านมา คณะรัฐมนตรี (ครม.) เห็นชอบหลักการร่างพระราชบัญญัติเงินตรา (ฉบับที่ ..) พ.ศ. …. ตามที่กระทรวงการคลังเสนอ โดยในวันเดียวกันนี้ ครม.ก็ได้เห็นชอบในหลักการของร่างกฎหมายการเงินอีกสองฉบับ ได้แก่ ร่างพระราชบัญญัติธนาคารแห่งประเทศไทย (ฉบับที่ ..) พ.ศ. …. และร่างพระราชบัญญัติหลักทรัพย์และตลาดหลักทรัพย์ (ฉบับที่ ..) พ.ศ. …. โดยหลังจากนี้ ร่างกฎหมายต่าง ๆ ดังกล่าว จะถูกส่งต่อให้กับสำนักงานคณะกรรมการกฤษฎีกาตรวจพิจารณาแก้ไข ก่อนนำเสนอสภานิติบัญญัติแห่งชาติพิจารณาในลำดับต่อไป

การปรับปรุง พ.ร.บ.เงินตราที่สำคัญในอดีต

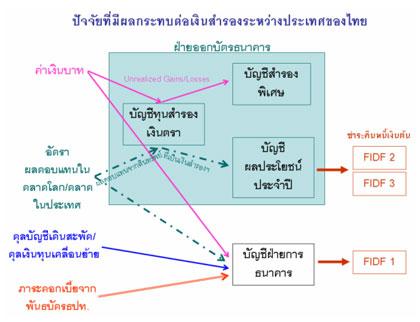

สำหรับ พ.ร.บ.เงินตรา พ.ศ.2501 นั้น ได้มีการปรับปรุงครั้งล่าสุดและถือเป็นครั้งสำคัญ คือในปี 2545 ซึ่งทางการไทยได้พยายามที่จะหาแนวทางจัดการที่ชัดเจนกับหนี้สินของกองทุนฟื้นฟูฯ จำนวน 1.4 ล้านล้านบาท (โดยหนี้สินจำนวน 5 แสนล้านบาท หรือ FIDF 1 ได้รับการดูแลและจัดการไปแล้ว ทำให้เหลือหนี้สินอีก 7.8 แสนล้านบาทที่ต้องหาผู้รับผิดชอบดูแล ซึ่งจะแบ่งเป็น FIDF 2 จำนวน 1.12 แสนล้านบาท และ FIDF 3 จำนว 7.8 แสนล้านบาท) ทั้งนี้ ข้อสรุปของทางออกสำหรับ FIDF 2 และ FIDF 3 คือ กระทรวงการคลังจะเป็นผู้ออกพันธบัตรมูลค่า 7.8 แสนล้านบาท และรับผิดชอบภาระดอกเบี้ยจ่ายในแต่ละปี ในขณะที่ ธนาคารแห่งประเทศไทย (ธปท.) จะเป็นผู้รับผิดชอบภาระการจ่ายคืนเงินต้น

ทั้งนี้ เมื่อกล่าวถึงการดำเนินงานของธปท.นั้น จะแบ่งออกเป็นสองส่วนหลัก คือ ฝ่ายการธนาคาร และฝ่ายออกบัตรธนาคาร ขณะที่ เงินสำรองระหว่างประเทศ (International Reserves) ของไทย ซึ่ง ณ วันที่ 23 กุมภาพันธ์ 2550 มีจำนวนสูงถึง 67.7 พันล้านดอลลาร์ฯ นั้น จะกระจายอยู่สามส่วนหลัก คือ ส่วนแรก ฝ่ายการธนาคาร (General Account) ส่วนที่สอง ทุนสำรองเงินตรา (Currency Reserve) ที่ฝ่ายออกบัตร ซึ่งจะแบ่งออกเป็นสามบัญชี คือ บัญชีทุนสำรองเงินตรา (Currency Reserve Account) บัญชีสำรองพิเศษ (Special Reserve Account) และบัญชีผลประโยชน์ประจำปี (Annual Yields Account) และส่วนที่สาม ทุนรักษาระดับอัตราแลกเปลี่ยนเงินตรา (Exchange Equalization Fund: EEF)

โดยในปี 2545 แม้ว่าทางการจะสามารถหาข้อสรุปเกี่ยวกับผู้รับผิดชอบภาระหนี้สินของกองทุนฟื้นฟูฯ ในแต่ละส่วนได้แล้ว แต่ก็ยังติดปัญหาที่จะต้องฟื้นฟูความสามารถในการจ่ายชำระหนี้ของธปท.ด้วย เนื่องจากฝ่ายการธนาคารของธปท. ณ ขณะนั้น มีผลขาดทุนสะสมจำนวนมากถึง 1.65 แสนล้านบาท อันเป็นผลจากการเข้าไปพยุงค่าเงินบาทและการเปลี่ยนระบบอัตราแลกเปลี่ยนในช่วงวิกฤตเศรษฐกิจปี 2540 ซึ่งทำให้เงินบาทอ่อนค่าลงมาก ในขณะที่ทุนสำรองเงินตราในรูปเงินดอลลาร์ฯ ของฝ่ายออกบัตรกลับเพิ่มมูลค่าขึ้นมาก ดังนั้น ในปี 2545 ทางการจึงหาทางออกสำหรับภาระขาดทุนสะสมของธปท. ตลอดจนเพิ่มความสามารถในการจ่ายชำระคืนหนี้ของธปท. ด้วยการตราพระราชกำหนด (พ.ร.ก.) เพื่อปรับปรุงรายละเอียดที่เกี่ยวข้องกับ พ.ร.บ.เงินตราสองฉบับ ได้แก่ พระราชกำหนดโอนสินทรัพย์บางส่วนในบัญชีสำรองพิเศษตามกฎหมายว่าด้วยเงินตรา ซึ่งมีจุดประสงค์หลัก คือ เพื่อนำเงินจากบัญชีสำรองพิเศษ มาช่วยชดเชยผลขาดทุนสะสมจำนวน 1.65 แสนล้านบาทของธปท. ขณะที่ พ.ร.ก.อีกฉบับหนึ่ง ได้แก่ พระราชกำหนดแก้ไขเพิ่มเติมพระราชบัญญัติเงินตรา พ.ศ.2501 (ฉบับที่ 2) พ.ศ.2545 ซึ่งจะปรับปรุงวิธีโอนสินทรัพย์เข้าเป็นสินทรัพย์ในบัญชีทุนสำรองเงินตรา เพื่อการนำออกใช้ซึ่งธนบัตร จากเดิมที่จะต้องให้ฝ่ายการธนาคารนำส่งสินทรัพย์ดังกล่าว เข้ามายังบัญชีทุนสำรองเงินตราของฝ่ายออกบัตร มาเป็น การอนุญาตให้โอนสินทรัพย์ในบัญชีสำรองพิเศษเข้าเป็นสินทรัพย์ในบัญชีทุนสำรองเงินตราแทนได้ โดยฝ่ายการธนาคารยังคงต้องจัดหาสินทรัพย์ในจำนวนเท่ากันมาสะสมไว้ที่บัญชีสำรองเงินตราของตนด้วย วิธีนี้จะช่วยให้ฝ่ายออกบัตรมีสินทรัพย์หนุนหลังธนบัตรในสัดส่วนเดิม ขณะเดียวกัน ก็ช่วยให้ฝ่ายการธนาคารมีสินทรัพย์เพิ่มขึ้น อันจะช่วยเพิ่มศักยภาพในการทำกำไร และการชำระคืนหนี้ FIDF 1 ได้ดียิ่งขึ้นเช่นกัน

สาระสำคัญของร่างแก้ไข พ.ร.บ.เงินตรา ปี 2550

ศูนย์วิจัยกสิกรไทยได้รวบรวมสาระสำคัญของการแก้ไขใน ร่าง พ.ร.บ.เงินตรา ที่ยื่นเข้าสู่ ครม.เมื่อวันที่ 27 กุมภาพันธ์ 2550 จากข้อมูลเผยแพร่ต่าง ๆ และสามารถสรุปได้เบื้องต้น ดังนี้

ปรับคำนิยามของธุรกรรมทางการเงินที่ธปท.สามารถดำเนินการได้ให้สอดคล้องกับสถานการณ์ปัจจุบันที่ธุรกรรมทางการเงินมีความหลากหลายมากขึ้น นอกจากนี้ ยังปรับให้ธปท.สามารถทำธุรกรรมทางการเงินเพื่อป้องกันความเสี่ยงได้ด้วย อาทิ Futures และ Swap

ให้อำนาจธปท.ในการยึดธนบัตรปลอม จากปัจจุบันที่อำนาจดังกล่าวเป็นของเจ้าหน้าที่ตามกฎหมายอาญา

ยกเลิกอำนาจหน้าที่ของทุนรักษาระดับอัตราแลกเปลี่ยนเงินตรา ตามบทบาทที่ลดลงในปัจจุบัน

เพิ่มประเภทของสินทรัพย์ที่ประกอบเป็นทุนสำรองเงินตรา (ซึ่งสามารถใช้หนุนหลังการพิมพ์ธนบัตร) ให้กว้างขึ้น อาทิ เงินฝากในสถาบันการเงินต่างประเทศที่ไม่ใช่ธนาคาร และหลักทรัพย์ต่างประเทศที่กฎกระทรวงกำหนด จากกฎหมายปัจจุบันที่กำหนดว่า จะต้องเป็นเงินฝากในธนาคารนอกราชอาณาจักร หรือในสถาบันการเงินระหว่างประเทศเท่านั้น ส่วนหลักทรัพย์ จะต้องมีการชำระหนี้เป็นเงินตราต่างประเทศ อาทิ หลักทรัพย์เป็นของรัฐบาลต่างประเทศหรือของสถาบันการเงินระหว่างประเทศ ซึ่งประเทศไทยเป็นสมาชิก และหลักทรัพย์ที่รัฐบาลต่างประเทศหรือสถาบันการเงินระหว่างประเทศที่ประเทศไทยเป็นสมาชิก ค้ำประกันการชำระหนี้ตามหลักทรัพย์นั้น

การดำรงสินทรัพย์จะต้องมีการประเมิน/ตีราคาสินทรัพย์ตามมูลค่าตลาด (Mark-to-Market) ทุกสิ้นเดือน จากกฎหมายปัจจุบันที่กำหนดให้ดำเนินการทุกปี

ปรับวิธีการลงบัญชีโดยแยกระหว่างกำไร/ขาดทุนจากการทำธุรกรรมซื้อ-ขายสินทรัพย์ หรือ “Realized Gains/Losses” และกำไร/ขาดทุนที่ไม่ได้เกิดจากการทำธุรกรรม หรือ “Unrealized Gains/Losses” อาทิ การบันทึกส่วนต่างระหว่างราคาตามบัญชีและราคาตลาดของสินทรัพย์ ณ ช่วงเวลาใดเวลาหนึ่ง โดย Unrealized Gains/Losses จากการตีราคาอัตราแลกเปลี่ยนของเงินสำรองในบัญชีทุนสำรองเงินตรา (Currency Reserve Account) ให้บันทึกไว้ในบัญชีสำรองพิเศษ (Special Reserve Account) ขณะที่ Realized Gains/Losses อาทิ ผลประโยชน์จากสินทรัพย์ในบัญชีทุนสำรองเงินตรา ให้บันทึกไว้ในบัญชีผลประโยชน์ประจำปี (Annual Yields Account) เทียบกับปัจจุบันที่บัญชีผลประโยชน์ประจำปีจะรวมทั้ง Realized และ Unrealized Gains/Losses ทั้งนี้ การปรับปรุงวิธีการลงบัญชีดังกล่าว จะช่วยให้ธปท.สามารถชำระคืนหนี้เงินต้นของ FIDF 2 และ FIDF 3 ได้เร็วขึ้น

ปรับวิธีการโอนสินทรัพย์เข้าเป็นสินทรัพย์ในบัญชีทุนสำรองเงินตรา เพื่อรองรับการพิมพ์/ออกใช้ธนบัตร โดยกำหนดให้ฝ่ายการธนาคารต้องนำส่งสินทรัพย์ให้กับฝ่ายออกบัตร เพื่อไว้ในบัญชีทุนสำรองเงินตราก่อน โดยถ้าหากไม่พอ จึงจะใช้การโอนสินทรัพย์จากบัญชีสำรองพิเศษ ซึ่งเป็นการย้อนกลับมาใช้รูปแบบก่อนที่จะมีการแก้ไขกฎหมายในปี 2545

ข้อสังเกตและผลกระทบที่สำคัญ

จากรายละเอียดของการร่างแก้ไข พ.ร.บ.เงินตราดังกล่าว ศูนย์วิจัยกสิกรไทยได้สรุปความคิดเห็นเกี่ยวกับผลกระทบ พร้อมกับมีข้อสังเกตที่สำคัญ ดังนี้

การแก้ไข พ.ร.บ.เงินตรา สะท้อนให้เห็นถึงเจตนารมย์ของทางการไทยที่ต้องการปรับปรุงร่างกฎหมายที่ใช้เป็นกรอบการบริหารทุนสำรองระหว่างประเทศของไทย ให้มีความยืดหยุ่นและทันต่อเหตุการณ์มากขึ้น

โดยท่ามกลางความซับซ้อนในตลาดเงิน และธุรกรรมทางการเงินที่เพิ่มขึ้นนั้น การจำกัดขอบเขตการลงทุนของทุนสำรองเงินตรา และสินทรัพย์ที่สามารถนำไปใช้หนุนหลังการพิมพ์ธนบัตรให้อยู่เพียงแค่การลงทุนในเงินฝากที่ธนาคาร/สถาบันการเงินระหว่างประเทศ และหลักทรัพย์ต่างประเทศที่ออก/ค้ำประกันโดยรัฐบาลต่างชาติ หรือสถาบันการเงินระหว่างประเทศที่ไทยเป็นสมาชิกและมีความน่าเชื่อถือสูงมาก ๆ นั้น แม้จะมีข้อดีในแง่ของความมั่นคงและช่วยทำให้มั่นใจว่าประเทศไทยจะได้รับเงินต้นและดอกผลจากการลงทุนคืนอย่างเต็มเม็ดเต็มหน่วย แต่ก็ปิดกั้นโอกาสการเติบโตของผลตอบแทนจากการลงทุนในสินทรัพย์ประเภทอื่นที่ให้อัตราผลตอบแทนสูงกว่า

ทั้งนี้ ในปัจจุบัน มีภาคเอกชนต่างประเทศที่มีประวัติการชำระหนี้ดี และได้รับการจัดอันดับเครดิต (Rating) ในระดับสูงกว่าอันดับเครดิตของรัฐบาลหลายประเทศ ในขณะที่นำเสนอตราสารหนี้ที่ให้อัตราผลตอบแทนที่ดีกว่าพันธบัตรรัฐบาลสหรัฐฯ ดังนั้น หากการแก้ไข พ.ร.บ.เงินตราในครั้งนี้ เปิดโอกาสให้ทางการไทยสามารถนำเงินสำรองไปลงทุนในตราสารดังกล่าวได้ในขอบเขตและเงื่อนไขที่เหมาะสมแล้ว (ซึ่งจะขึ้นอยู่กับกฎกระทรวงการคลังที่จะประกาศตามมาอีกที) ก็อาจจะทำให้เงินสำรองของไทยงอกเงยขึ้นในอัตราที่สูงกว่าเดิมได้ นอกจากนี้ การที่ พ.ร.บ.เงินตราฉบับใหม่ จะอนุญาตให้ธปท.สามารถทำธุรกรรมทางการเงินเพื่อป้องกันความเสี่ยงจากการลงทุนได้นั้น ยังจะช่วยจำกัดความเสี่ยงในการบริหารเงินสำรองจากทั้งความเสี่ยงด้านอัตราแลกเปลี่ยนและความเสี่ยงด้านอัตราดอกเบี้ย อันน่าช่วยเสริมสร้างเสถียรภาพของเงินสำรองไทยในระยะยาวอีกด้วย

การปรับปรุงวิธีการลงบัญชีคงช่วยให้ธปท.มีความสามารถในการชำระคืนหนี้ให้กองทุนฟื้นฟูฯ สูงขึ้นกว่าเดิม

โดยในปี 2545 ทางการไทยได้หาทางออกให้กับหนี้สินของกองทุนฟื้นฟูฯ ซึ่งมีมูลค่าตามประมาณการของทางการทั้งสิ้น 1.4 ล้านล้านบาท โดยแบ่งออกเป็น FIDF 1, FIDF 2 และ FIDF 3 อย่างไรก็ตาม จนถึงขณะนี้ คาดว่าการจ่ายชำระคืนหนี้เงินต้นของ FIDF ดังกล่าว อาจยังไม่สามารถเห็นผลต่อเนื่องที่ชัดเจน เนื่องจาก หลังจากปี 2545 พบว่าธปท.มีกำไรสุทธิในปี 2545 2546 และ 2547 เป็นจำนวน 11,893.8 ล้านบาท 4,996.99 ล้านบาท และ 20,829.12 ล้านบาท ตามลำดับ แต่ขาดทุนสุทธิจำนวน 1,742.73 ล้านบาทในปี 2548 จากภาระดอกเบี้ยจ่ายและขาดทุนจากอัตราแลกเปลี่ยนเงินตราต่างประเทศสุทธิที่เพิ่มขึ้นมาก ดังนั้น ธปท.จึงอาจไม่สามารถจ่ายชำระคืนเงินต้น FIDF 1 ในปีดังกล่าวได้

ส่วนบัญชีผลประโยชน์ประจำปีนั้น ถึงแม้ว่าจะไม่ได้มีการเปิดเผยข้อมูลที่ชัดเจน แต่คาดว่าค่าเงินบาทที่แข็งขึ้น โดยเฉพาะในปี 2549 ที่เงินบาทแข็งค่าขึ้นถึง 14% เมื่อเทียบกับเงินดอลลาร์ฯ นั้น คงจะส่งผลกระทบต่อการตีราคาสินทรัพย์ในบัญชีทุนสำรองเงินตราที่ฝ่ายออกบัตรธนาคาร จนนำมาสู่การขาดทุนในลักษณะ Unrealized Losses ในบัญชีผลประโยชน์ประจำปี เช่นเดียวกับผลการดำเนินงานของฝ่ายการธนาคารของธปท.ในปี 2549 ซึ่งน่าจะได้รับผลกระทบจากปัจจัยการแข็งค่าอย่างมากของเงินบาทเช่นกัน โดยเมื่อวันที่ 23 กุมภาพันธ์ 2550 ที่ผ่านมา ธปท.ได้แถลงข่าวว่ามีผลขาดทุนของธปท.และทุนสำรองเงินตราของฝ่ายออกบัตร จำนวน 1.74 แสนล้านบาท (ตัวเลขเบื้องต้น) ซึ่งเป็นการขาดทุนจากการตีราคาเงินสำรองในรูปของบาทเมื่อค่าเงินบาทแข็งขึ้นถึงจำนวน 1.73 พันล้านบาท นั่นหมายความว่าในปี 2549 ธปท.อาจต้องเลื่อนชำระคืนเงินต้นของทั้ง FIDF 1 FIDF2 และ FIDF 3 ออกไป

ดังนั้น การปรับวิธีการลงบัญชีตามการแก้ไข พ.ร.บ.เงินตราในปี 2550 โดยแยกระหว่างกำไร/ขาดทุนที่เป็นผลมาจากการตีราคาของสินทรัพย์ในรูปเงินบาท (Unrealized Gains/Losses) ออกจากกำไร/ขาดทุนที่เกิดขึ้นจริงจากการทำธุรกรรมทางการเงิน/การดำเนินงาน (Realized Gains/Losses) และให้ Unrealized Gains/Losses ที่เกิดขึ้นจากบัญชีทุนสำรองเงินตราในแต่ละปี บันทึกไว้ในบัญชีสำรองพิเศษโดยตรงนั้น จึงน่าจะเป็นทางออกที่ดี อีกทั้งทำให้บัญชีผลประโยชน์ประจำปีสะท้อนเฉพาะ Realized Gains/Losses แท้จริง อันจะช่วยเพิ่มศักยภาพของธปท.ในการชำระคืนหนี้ FIDF 2 และ FIDF 3

อย่างไรก็ตาม อัตราดอกเบี้ยขาลง และแนวโน้มเงินบาทแข็งค่า อาจสร้างข้อจำกัดให้กับการเติบโตของเงินสำรองระหว่างประเทศ ขณะที่ ผลการดำเนินงานของฝ่ายออกบัตร ธปท. อาจเผชิญแรงกดดันเพิ่มเติมจากภาระดอกเบี้ยจ่ายของพันธบัตรธนาคารแห่งประเทศไทย

ทั้งนี้ ในวันที่ 23 กุมภาพันธ์ 2550 เงินสำรองระหว่างประเทศของไทยมีจำนวน 67.7 พันล้านดอลลาร์ฯ (ยังไม่รวม Net Forward Position อีก 8.7 พันล้านดอลลาร์ฯ) หรือ 2,415.2 พันล้านบาท ซึ่งสูงกว่าผลรวมของหนี้ต่างประเทศระยะสั้นที่มีจำนวนประมาณ 663.68 พันล้านบาท (18.86 พันล้านดอลลาร์ฯ คูณด้วยค่าเงินบาทที่ 35.19 บาทต่อดอลลาร์ฯ ซึ่งเป็นระดับปิดของตลาดในประเทศวันที่ 6 กุมภาพันธ์ 2550) และธนบัตรที่หมุนเวียนในระบบเศรษฐกิจจำนวน 726.05 พันล้านบาท แต่ความสามารถในการรักษาระดับการเติบโตของทุนสำรองระหว่างประเทศของไทย ยังเป็นคำถามที่สำคัญ โดยเฉพาะอย่างยิ่งเมื่อเงินสำรองระหว่างประเทศในทุนสำรองเงินตราที่ฝ่ายออกบัตรธนาคารคงจะได้รับผลกระทบจากหลายปัจจัยเสี่ยงในอนาคตอันใกล้ ไม่ว่าจะเป็นการแข็งค่าของเงินบาท ซึ่งจะบั่นทอนสินทรัพย์ในบัญชีสำรองพิเศษ และแนวโน้มอัตราดอกเบี้ยขาลงในตลาดโลก ซึ่งจะทำให้ผลตอบแทนจากบัญชีทุนสำรองเงินตราที่จะถูกถ่ายโอนไปยังบัญชีผลประโยชน์ประจำปีในแต่ละปี ลดลงตามไปด้วย นอกจากนี้ การปรับวิธีการลงบัญชี ยังจะทำให้กำไรสุทธิในบัญชีผลประโยชน์ประจำปี ถูกนำไปชำระคืนหนี้ FIDF 2 และ FIDF 3 ซึ่งจะหักล้างออกไปจากยอดรวมของเงินสำรองระหว่างประเทศ ทำให้เข้าใจได้ในระดับหนึ่งว่าเพราะเหตุใด พ.ร.บ.เงินตราปี 2550 จึงต้องการปรับเปลี่ยนวิธีการโอนสินทรัพย์เข้าเป็นทุนสำรองเงินตรา โดยให้กลับมาเป็นหน้าที่ของฝ่ายการธนาคารตามเดิม เนื่องจากคงจะช่วยบรรเทาภาระของบัญชีสำรองพิเศษได้มาก

ส่วนเงินสำรองระหว่างประเทศที่ฝ่ายการธนาคารนั้น ก็จะได้รับผลกระทบจากการแข็งค่าของเงินบาทและอัตราผลตอบแทนที่ลดลงตามแนวโน้มอัตราดอกเบี้ยเช่นกัน ปัจจัยต่าง ๆ เหล่านี้ อาจจำกัดการเติบโตของเงินสำรองระหว่างประเทศของไทยในอนาคต ถึงแม้ว่าในอีก 1-2 ปีข้างหน้านี้ ไทยจะยังคงมีดุลบัญชีเดินสะพัดที่เกินดุล มาช่วยพยุงเงินสำรองระหว่างประเทศดังกล่าวก็ตาม

เมื่อประเมินถึงความสามารถในการทำกำไรของฝ่ายการธนาคารของธปท. นอกจากจะได้รับผลกระทบจากประเด็นค่าเงินบาทและอัตราผลตอบแทนข้างต้นแล้ว ยังต้องคำนึงถึงต้นทุนจากการออกพันธบัตร ธปท. จำนวนมากในช่วงที่ผ่านมา จนทำให้มียอดคงค้างสูงถึง 9.02 แสนล้านบาท ณ สิ้นเดือนมกราคม 2550 ด้วย โดยหากในปี 2549 ต้นทุนดอกเบี้ยจ่ายเฉลี่ยสำหรับพันธบัตรธปท.อยู่ที่ประมาณ 5% ก็จะได้ว่าภาระดอกเบี้ยจ่ายดังกล่าวจะสูงถึงประมาณ 4.5 หมื่นล้านบาทต่อปีเลยทีเดียว

โดยสรุป แม้ว่าความพยายามของทางการในการแก้ไข พ.ร.บ.เงินตราในปี 2550 คงจะช่วยเสริมประสิทธิภาพในการบริหารสินทรัพย์ในทุนสำรองเงินตราของไทยให้สูงขึ้น และช่วยเพิ่มโอกาสในการจ่ายชำระคืนหนี้ของกองทุนฟื้นฟูฯ ได้มากขึ้น แต่การแก้ไข พ.ร.บ.เงินตราในครั้งนี้ อาจไม่สามารถตอบโจทย์สำคัญเกี่ยวกับอนาคตของทุนสำรองระหว่างประเทศของไทยได้ทั้งหมด ในภาวะที่เงินสำรองระหว่างประเทศในทุนสำรองเงินตราที่ฝ่ายออกบัตรธนาคารคงจะได้รับผลกระทบจากทั้งการแข็งค่าของเงินบาท แนวโน้มอัตราดอกเบี้ยขาลงในตลาดโลก และการที่กำไรสุทธิในบัญชีผลประโยชน์ประจำปี จะต้องถูกนำออกไปชำระคืนหนี้ FIDF 2 และ FIDF 3 ส่วนเงินสำรองที่ฝ่ายการธนาคารนั้น ก็จะได้รับผลกระทบจากการแข็งค่าของเงินบาทและอัตราผลตอบแทนที่ลดลงตามแนวโน้มอัตราดอกเบี้ยเช่นกัน ในขณะที่ ความสามารถในการทำกำไรของฝ่ายการธนาคาร ยังอาจเผชิญปัจจัยลบจากต้นทุนจากการออกพันธบัตร ธปท.จำนวนมากในช่วงที่ผ่านมาอีกด้วย