การส่งออกของไทยในช่วง 2 เดือนแรกของปี 2553 มีการขยายตัวสูงอย่างมาก แม้ว่าส่วนหนึ่งเป็นผลของฐานที่ต่ำในปีก่อน แต่ก็สังเกตเห็นได้ว่าการส่งออกในระยะข้างหน้ายังมีปัจจัยที่เกื้อหนุนให้เติบโตได้อย่างต่อเนื่อง แม้ต้องเผชิญภาวะที่ค่าเงินบาทแข็งค่าขึ้นค่อนข้างรวดเร็วในระยะนี้ และสถานการณ์ทางการเมืองที่ตึงเครียด โดยปัจจัยบวกที่สำคัญ ได้แก่ การฟื้นตัวทางเศรษฐกิจของประเทศคู่ค้าหลัก และการขยายการส่งออกภายใต้กรอบความตกลงการค้าเสรี หรือ FTA ซึ่งมีผลให้สินค้าหลายรายการขยายตัวสูงอย่างก้าวกระโดดในช่วง 2 เดือนแรกที่ผ่านมา

ศูนย์วิจัยกสิกรไทย วิเคราะห์สถานการณ์การส่งออกล่าสุด และปัจจัยสำคัญที่จะมีผลต่อแนวโน้มการส่งออกของไทยในระยะเดือนถัดๆ ไป โดยมีประเด็นสำคัญ ดังนี้

การส่งออกของไทยในเดือนกุมภาพันธ์ 2553 ยังขยายตัวสูงเป็นตัวเลข 2 หลักต่อเนื่องเป็นเดือนที่ 4 ที่ร้อยละ 23.1 เทียบกับช่วงเดียวกันของปีก่อน (Year-on-Year) แต่นับเป็นอัตราที่ชะลอลงจากร้อยละ 30.8 ในเดือนก่อนหน้า ขณะที่มูลค่าการส่งออกเพิ่มขึ้นมาที่ 14,404 ล้านดอลลาร์ฯ จาก13,723 ล้านดอลลาร์ฯ ในเดือนมกราคม โดยการขยายตัว (YoY) ที่สูงดังกล่าวส่วนหนึ่งเป็นผลของฐานที่ต่ำในช่วงเดียวกันของปีก่อน แต่มูลค่าการส่งออกของเดือนกุมภาพันธ์ที่เพิ่มขึ้นมามีระดับสูงกว่าในเดือนมกราคมแม้เป็นช่วงเทศกาลตรุษจีนนี้ แสดงให้เห็นถึงปริมาณความต้องการสินค้าจากต่างประเทศที่เพิ่มขึ้น ซึ่ง ศูนย์วิจัยกสิกรไทย มองว่า ปัจจัยหนุนที่สำคัญมาจากผลของความตกลงการค้าเสรี และการปรับเพิ่มระดับสินค้าคงคลังของธุรกิจต่างๆ โดยภายใต้กรอบความตกลงการค้าเสรีหลายกรอบ ได้มีการลดอัตราภาษีศุลกากรระหว่างกันลงเหลือ 0% นับตั้งแต่วันที่ 1 มกราคม 2553 ภายใต้กรอบการค้าเสรีอาเซียน (AFTA) และยังรวมไปถึงกรอบการค้าเสรีอาเซียน-จีน อาเซียน-เกาหลีใต้ ไทย-ออสเตรเลีย ไทย-นิวซีแลนด์ ขณะที่อาเซียนและอินเดียเริ่มมีการทยอยลดภาษีลง ภายใต้กรอบการค้าเสรีอาเซียน-อินเดีย จึงทำให้การค้าระหว่างกันภายในกลุ่มประเทศที่มีความตกลงทางการค้าดังกล่าวมีการขยายตัวสูง

สำหรับการนำเข้าในเดือนมกราคมขยายตัวสูงถึงร้อยละ 71.2 เมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) จากร้อยละ 44.8 ในเดือนมกราคม และเป็นอัตราสูงสุดนับจากเริ่มมีการจัดเก็บข้อมูลตั้งแต่ปี 2534 โดยการนำเข้ามีมูลค่า 13,964 ล้านดอลลาร์ฯ เพิ่มขึ้นจาก 13,208 ล้านดอลลาร์ฯ ในเดือนมกราคม ซึ่งมูลค่านำเข้าที่เพิ่มสูงนี้สะท้อนการฟื้นตัวของภาคการผลิตภายในประเทศ ขณะเดียวกันก็มีผลของการเปิดเสรีทางการค้าและการเร่งนำเข้าสินค้ากลุ่มวัตถุดิบจากความคาดหมายว่าราคาและอุปสงค์จะปรับตัวสูงขึ้นในอนาคต ทั้งนี้ ดุลการค้าของไทยในเดือนกุมภาพันธ์เกินดุล 440 ล้านดอลลาร์ฯ สูงขึ้นจาก 516 ล้านดอลลาร์ฯ ในเดือนก่อนหน้า

เป็นที่น่าสังเกตว่า การส่งออกของไทยไปยังประเทศที่มีการลดภาษีภายใต้ความตกลง AFTA/FTA มีการเติบโตอย่างโดดเด่น โดยการส่งออกไปยังประเทศอาเซียน 5 ประเทศ (สิงคโปร์ มาเลเซีย อินโดนีเซีย ฟิลิปปินส์ และบรูไน) ขยายตัวเร่งขึ้นมาที่ร้อยละ 73.2 จากร้อยละ 66.6 ในเดือนก่อน ขณะที่การส่งออกไปยังจีนขยายตัวร้อยละ 75.7 สูงต่อเนื่องจากร้อยละ 94.2 ในเดือนก่อน ส่วนตลาดเกาหลีใต้ขยายตัวร้อยละ 88.8 จากร้อยละ 15.5 ในเดือนก่อน อินเดียขยายตัวร้อยละ 90.2 สูงต่อเนื่องจากร้อยละ 141.7 ในเดือนก่อน เป็นต้น

ประเด็นสำคัญที่จะมีผลอย่างมากต่อการส่งออกของไทยในช่วงเวลาที่เหลือของปี 2553 ในด้านปัจจัยบวก ได้แก่ ทิศทางเศรษฐกิจของประเทศคู่ค้าหลักที่ปรับตัวดีขึ้น และผลของการลดภาษีภายใต้ AFTA/FTA อย่างไรก็ตาม การเร่งสะสมสินค้าคงคลังน่าจะชะลอลงในระยะต่อไป ส่วนปัจจัยที่อาจส่งผลกระทบต่อการส่งออกคือทิศทางเงินบาทที่แข็งค่า นอกจากนี้ สถานการณ์ทางการเมืองอาจสร้างความกังวลให้แก่ผู้นำเข้าสินค้าจากไทยได้ โดย ศูนย์วิจัยกสิกรไทย มีมุมมองต่อปัจจัยต่างๆ ดังนี้

เศรษฐกิจต่างประเทศมีแนวโน้มฟื้นตัวต่อเนื่อง แม้อาจชะลอลงกว่าที่ผ่านมา การเติบโตสูงในช่วงก่อนหน้านี้เป็นผลจากการที่ประเทศต่างๆ ใช้มาตรการกระตุ้นเศรษฐกิจครั้งใหญ่เพื่อดึงเศรษฐกิจให้พ้นจากภาวะถดถอย ขณะที่ในระยะต่อไป หลายประเทศทั่วโลกมีแนวโน้มที่จะเริ่มหันขั้วนโยบายการเงินการคลังกลับมาใช้นโยบายที่ค่อยๆ ตึงตัวมากขึ้น ท่ามกลางแรงกดดันเงินเฟ้อที่จะเพิ่มขึ้น รวมทั้งเพื่อให้ภาวะการคลังกลับสู่ภาวะสมดุลมากขึ้น โดย ศูนย์วิจัยกสิกรไทย คาดว่า เศรษฐกิจสหรัฐฯ น่าจะฟื้นตัวได้อย่างต่อเนื่อง หลังภาวะการจ้างงานเริ่มมีเสถียรภาพ เห็นได้จากอัตราการว่างงานที่เริ่มลดลง ซึ่งจะสนับสนุนให้ภาคการบริโภคค่อยๆ ฟื้นตัว ด้านเศรษฐกิจจีนมีแนวโน้มที่จะยังคงรักษาการเติบโตทางเศรษฐกิจในระดับที่ค่อนข้างสูง แม้มาตรการของทางการในการควบคุมสินเชื่อ อาจช่วยชะลอความร้อนแรงทางเศรษฐกิจลง ขณะที่เศรษฐกิจของประเทศคู่ค้าของไทยหลายกลุ่มได้รับอานิสงส์จากราคาสินค้าโภคภัณฑ์ที่ปรับตัวเพิ่มขึ้น เช่น อาเซียน ออสเตรเลีย ตะวันออกกลางและแอฟริกา อย่างไรก็ดี ตลาดยุโรปอาจยังไม่ฟื้นตัวดีนัก เนื่องจากหลายประเทศเผชิญปัญหาหนี้ภาครัฐและการขาดดุลการคลังอย่างรุนแรง อีกทั้งอัตราการว่างงานอยู่ในระดับสูง ซึ่งจะเป็นอุปสรรคต่อการเติบโตทางเศรษฐกิจ

การลดภาษีลงเหลือ 0% ภายใต้กรอบ AFTA/FTA น่าจะช่วยหนุนการส่งออก โดยการส่งออกไปยังประเทศอาเซียน และประเทศคู่เจรจา FTA อื่นๆ ในกลุ่มสินค้าที่มีอัตราภาษีลดลง มีการขยายตัวสูงในช่วง 2 เดือนแรกของปี 2553 ตัวอย่างเช่น สินค้าที่มีการส่งออกไปยังอาเซียนเพิ่มสูงอย่างมากจากผลของการเปิดตลาดเสรี ได้แก่ รถยนต์และส่วนประกอบ (ขยายตัวร้อยละ 103.8เทียบกับช่วงเดียวกันของปีก่อน) ข้าว (ขยายตัวร้อยละ 181.7) ยางพารา (ขยายตัวร้อยละ 72.6) ผลิตภัณฑ์ยาง (ขยายตัวร้อยละ 75.3) เครื่องปรับอากาศและส่วนประกอบ (ขยายตัวร้อยละ 111.4) เครื่องใช้ไฟฟ้าและส่วนประกอบอื่นๆ (ขยายตัวร้อยละ 88.3) เป็นต้น

คำสั่งซื้อเพื่อการปรับเพิ่มระดับสินค้าคงคลังในช่วงที่ผ่านมา น่าจะมีทิศทางชะลอลง โดยธุรกิจกำลังอยู่ระหว่างปรับระดับสต็อกสินค้าเพิ่มขึ้นเพื่อรองรับความต้องการของตลาดที่มีการคาดหมายว่าจะเพิ่มขึ้นในระยะข้างหน้า นอกจากนี้ยังเป็นการนำเข้าวัตถุดิบล่วงหน้าเพื่อป้องกันผลกระทบจากแนวโน้มราคาที่จะปรับตัวสูงขึ้นในอนาคต ดังนั้น หากระดับสินค้าคงคลังกลับขึ้นมาอยู่ในจุดที่เหมาะสมแล้ว ก็อาจเริ่มเห็นการส่งออกมีอัตราเร่งที่ช้าลง โดยการเติบโตจะถูกผลักดันจากความต้องการสินค้าในตลาดเป็นสำคัญ อย่างไรก็ดี ศูนย์วิจัยกสิกรไทย คาดว่า จากผลของฐานที่ต่ำในปีก่อน จะส่งผลให้อัตราการขยายตัวของการส่งออกยังคงสูงเกินร้อยละ 20 ตลอดช่วงครึ่งแรกของปีนี้

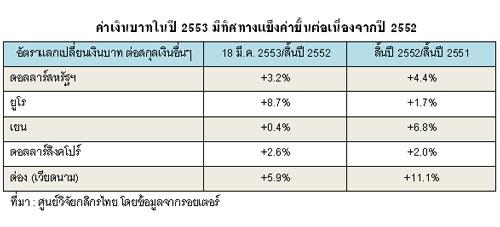

ค่าเงินบาทที่แข็งค่าจะส่งผลให้ผู้ส่งออกสินค้าบางกลุ่มอาจแข่งขันได้ยากลำบากขึ้น แม้ว่า ณ ขณะนี้ค่าเงินบาทแข็งค่าในอัตราที่สอดคล้องกับสกุลเงินส่วนใหญ่ในภูมิภาค แต่ถ้าพิจารณาเป็นรายตลาดหรือรายสินค้า พบว่า สินค้าไทยอาจมีความสามารถในการแข่งขันลดลงในตลาดยุโรปซึ่งมีค่าเงินอ่อนค่าลง โดยนับตั้งแต่ต้นปี เงินบาทแข็งค่าขึ้นร้อยละ 8.7 เมื่อเทียบกับเงินยูโร

ขณะที่ค่าเงินบาทที่เทียบกับเงินด่องของเวียดนามแข็งค่าขึ้นร้อยละ 5.9 นับตั้งแต่ต้นปี และถ้ารวมผลของการแข็งค่ามาแล้วร้อยละ 11.1 ในปี 2552 จะเห็นได้ว่าสินค้าไทยจะเสียเปรียบสินค้าจากเวียดนามมาก ซึ่งผลกระทบมีในกลุ่มสินค้า เช่น สินค้าเกษตร อุตสาหกรรมสิ่งทอและเครื่องนุ่งห่ม รองเท้า ผลิตภัณฑ์เครื่องหนัง เป็นต้น ?ทั้งนี้ แม้เงินบาทที่แข็งค่าขึ้นอาจมีผลดีด้วยเช่นกันในแง่ของการที่นำให้สินค้านำเข้ามาราคาในรูปบาทที่ต่ำลง ซึ่งจะช่วยลดต้นทุนการนำเข้าเครื่องจักรและวัตถุดิบของผู้ประกอบการไทย รวมทั้งช่วยชะลอเงินเฟ้อได้บ้าง แต่ก็จะมีผลกระทบในทางลบต่อภาคเศรษฐกิจที่สูญเสียความสามารถในการแข่งขันในการส่งออก ซึ่งโดยรวมแล้ว ค่าเงินบาทที่แข็งค่าขึ้นร้อยละ 5 อาจจะมีผลทำให้จีดีพีลดลงประมาณร้อยละ 0.7

สำหรับผลกระทบจากปัญหาทางการเมืองต่อการส่งออก ขณะนี้ยังไม่มีผลกระทบมากนัก เนื่องจากการชุมนุมผ่านไปโดยไม่มีความรุนแรง ทำให้คู่ค้ายังไม่ปรับเปลี่ยนแผนคำสั่งซื้อสินค้าจากไทย ขณะเดียวกัน บริษัทเอกชนได้มีการเตรียมแผนรองรับเส้นทางลำเลียงขนส่งสินค้าไว้ กรณีหากเกิดปัญหาไม่สามารถเข้าถึงสนามบินหรือท่าเรือหลัก อย่างไรก็ตาม หากสถานการณ์ทางการเมืองรุนแรงขึ้นผู้นำเข้าในต่างประเทศอาจเกิดความกังวลต่อการส่งมอบสินค้าจากผู้ประกอบการไทยได้

โดยสรุป จากภาวะการส่งออกที่ดีกว่าที่คาดในช่วง 2 เดือนแรกของปี 2553 ประกอบกับปัจจัยด้านเศรษฐกิจต่างประเทศที่มีแนวโน้มฟื้นตัว และการขยายการค้าภายใต้กรอบความตกลงการค้าเสรีที่ไทยทำไว้กับประเทศและกลุ่มเศรษฐกิจต่างๆ ซึ่งกลุ่มประเทศเหล่านี้ต่างมีศักยภาพที่จะเติบโตในระดับค่อนข้างสูง ทั้งกลุ่มอาเซียน จีน อินเดีย เกาหลีใต้ ออสเตรเลียและนิวซีแลนด์ จึงเป็นปัจจัยที่น่าจะสนับสนุนให้การส่งออกของไทยฟื้นตัวต่อไปได้อย่างต่อเนื่อง แม้อาจมีผลกระทบจากการแข็งค่าของเงินบาทต่อสินค้าบางกลุ่ม แต่โดยภาพรวมแล้วคาดว่าการส่งออกตลอดทั้งปี 2553 จะขยายตัวได้สูงกว่าระดับที่เคยคาดการณ์ไว้ โดย ศูนย์วิจัยกสิกรไทย คาดการณ์ว่า ถ้าหากการฟื้นตัวของการส่งออกมีความต่อเนื่องจากในช่วง 2 เดือนแรก ก็มีโอกาสที่การส่งออกในปี 2553 อาจจะขยายตัวได้สูงถึงร้อยละ 17.0-24.0 ขณะที่การนำเข้าอาจขยายตัวสูงถึงร้อยละ 29.0-36.0 จากเดิมที่คาดว่าการส่งออกและนำเข้าจะขยายตัวร้อยละ 10.0-14.0 และ 20.0-25.0 ตามลำดับ สำหรับดุลการค้าคาดว่าจะยังคงเกินดุลในระดับประมาณ 6.0-8.6 พันล้านดอลลาร์ฯ แต่เป็นระดับที่ลดลงจาก 18.7 พันล้านดอลลาร์ฯ ในปี 2552