-

EIC วิเคราะห์ซัพพลายออฟฟิศ-ห้างฯ ช่วงปี 2020-2023 เปิดใหม่ 2 ล้านตร.ม. แต่มีดีมานด์เพียง 1 ล้านตร.ม. เหตุเกิดจากกระแสพัฒนาโครงการมิกซ์ยูสดันซัพพลายพื้นที่ให้เช่าเชิงพาณิชย์เพิ่มขึ้น

-

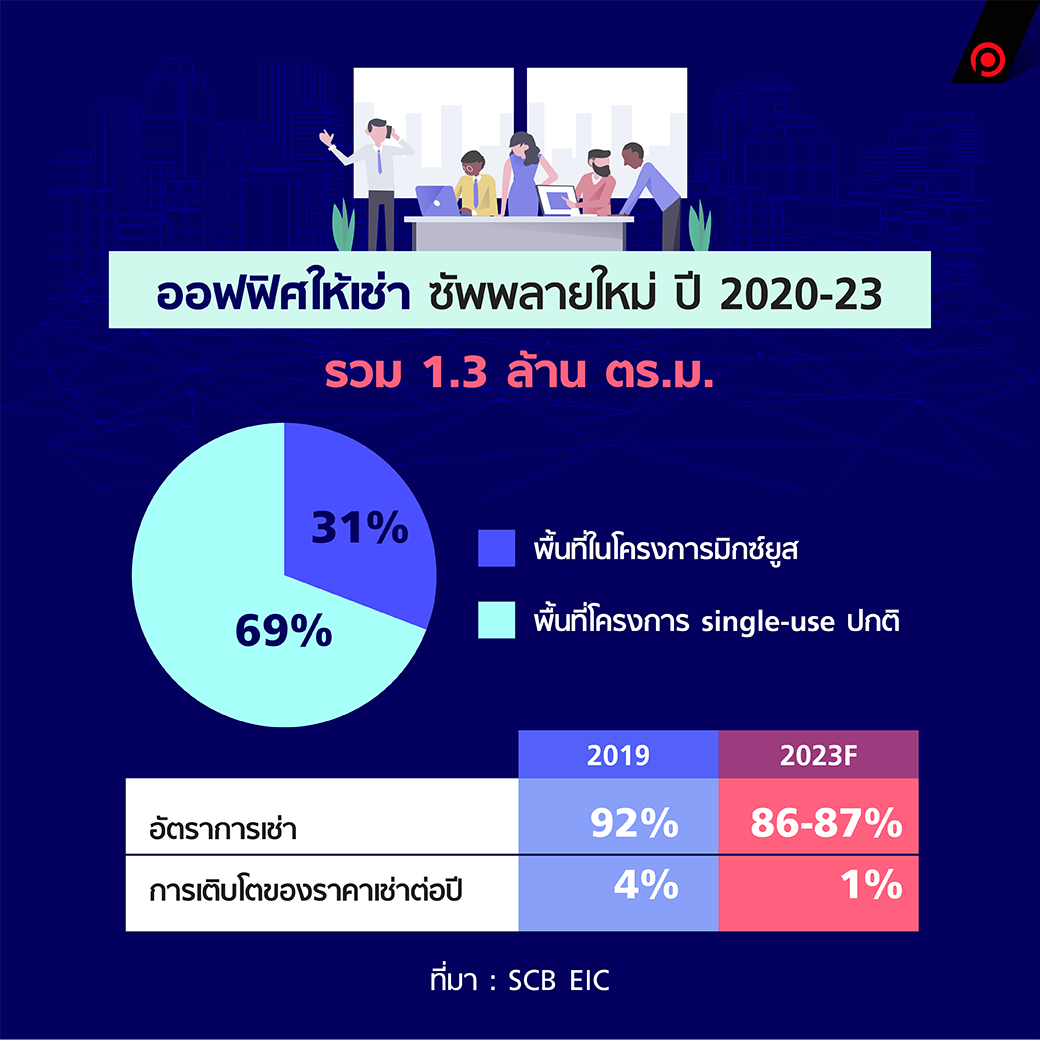

เมื่อแยกเป็นพื้นที่พาณิชย์ให้เช่าแต่ละประเภท “พื้นที่สำนักงานให้เช่า” จะเปิดใหม่ 1.3 ล้านตร.ม. ทำให้อัตราการเช่าลดลงจาก 92% เหลือ 86-87% และการเติบโตของราคาค่าเช่าลดจาก 4% ต่อปี เป็น 1% ต่อปี

-

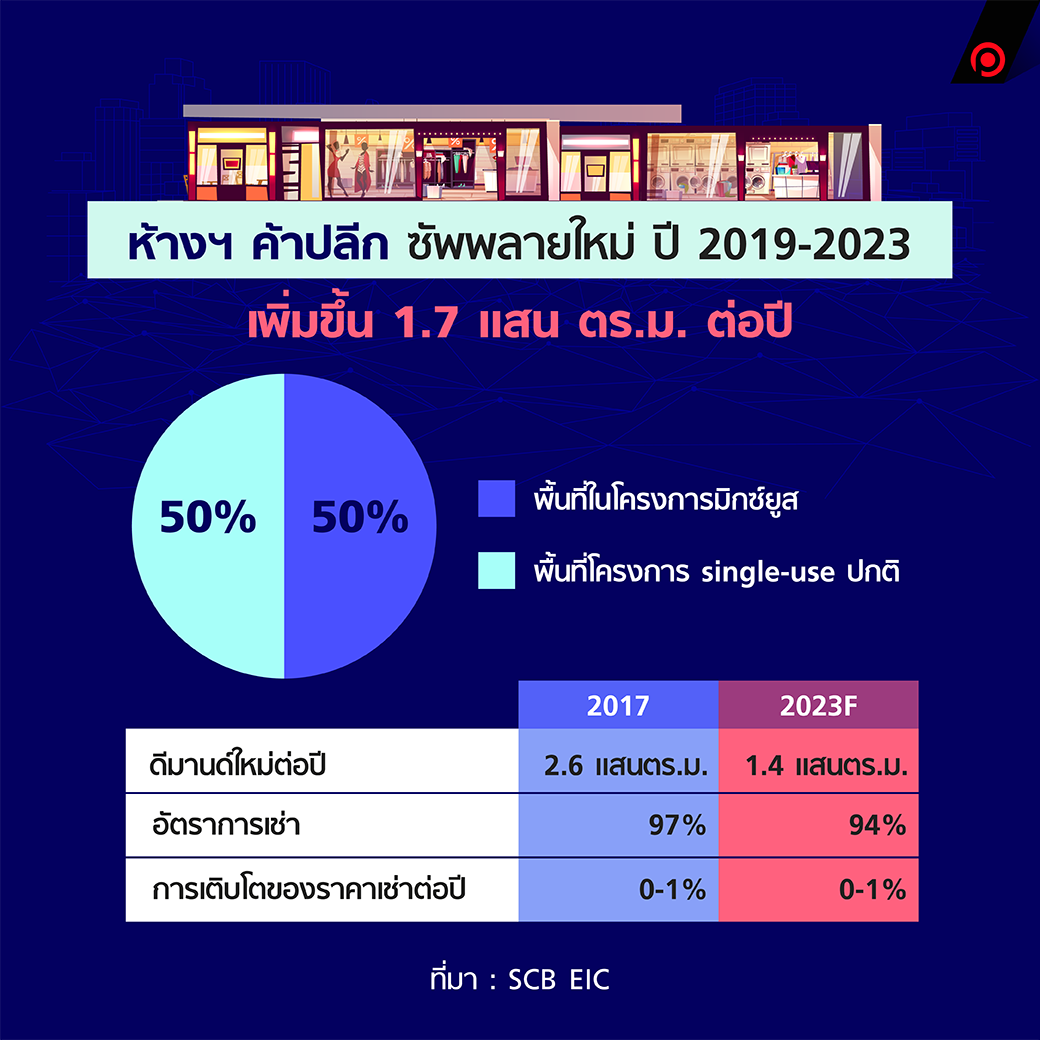

ส่วน “พื้นที่เช่าห้างฯ ค้าปลีก” ใน 4 ปีข้างหน้าจะเปิดใหม่ 1.7 แสนตร.ม.ต่อปี แต่ดีมานด์การเช่ากลับลดเหลือ 1.4 แสนตร.ม.ต่อปี ทำให้ราคาค่าเช่าจะทรงตัวหรือโตต่ำ

-

ชี้เป้าพื้นที่ทะเลสีแดงของตลาดพื้นที่พาณิชย์ให้เช่า คือ พระราม 4-วิทยุ-สีลม-สาทร เนื่องจากจะเกิดโครงการขนาดยักษ์ 2 จุดคือ One Bangkok และ Dusit Central Park

SCB EIC เก็บข้อมูลการเปิดตัวโครงการอสังหาริมทรัพย์เชิงพาณิชย์ที่จะเปิดใหม่ตั้งแต่ปี 2018 พบว่าตลาดจะเริ่มมีซัพพลายใหม่เข้ามาสูงตั้งแต่ปี 2020-2023 โดยเฉพาะในกลุ่มพื้นที่ที่ใช้ประโยชน์เป็นสำนักงานให้เช่าและเป็นพื้นที่ค้าปลีก สิ่งที่ EIC พบคือ กระแสการพัฒนาโครงการรูปแบบ “มิกซ์ยูส” ที่ดีเวลอปเปอร์นิยมเพื่อกระจายความเสี่ยง เนื่องจากในโครงการเดียวจะมีการใช้งานหลากหลาย พื้นที่ในโครงการมิกซ์ยูสเหล่านี้จะเป็นความท้าทายที่กระทบกับอาคารแบบดั้งเดิมในบริเวณ

เปิดใหม่ 2 ล้านตร.ม. แต่ดีมานด์อาจมีแค่ “ครึ่งเดียว”

ภาพรวมพื้นที่เชิงพาณิชย์ให้เช่า (รวมทั้งออฟฟิศและห้างฯ) ในกรุงเทพฯ ช่วงปี 2020-2023 EIC ประเมินว่าจะมีซัพพลายเปิดใหม่ทั้งหมด 2 ล้านตร.ม. โดย 40% ของจำนวนนี้คือพื้นที่ในโครงการแบบมิกซ์ยูส ส่วนที่เหลือ 60% เป็นพื้นที่ในอาคาร single-use แบบดั้งเดิม

ที่สำคัญคือ EIC ระบุ จะมีดีมานด์ในช่วงเวลาดังกล่าวเพียง 1 ล้านตร.ม.เท่านั้น แสดงให้เห็นว่าพื้นที่เช่าอีก “ครึ่งหนึ่ง” อาจจะหาผู้เช่าได้ยาก ทั้งนี้ ยังระบุว่าโครงการเปิดใหม่ส่วนใหญ่คือ 64% จะอยู่ในเขตซีบีดี เช่น สีลม สาทร สุขุมวิทตอนต้น เพชรบุรีตัดใหม่ ที่เหลืออีก 34% อยู่นอกเขตซีบีดี เช่น บางซื่อ บางนา ศรีนครินทร์ แจ้งวัฒนะ

สำนักงานให้เช่าล้นตลาด ราคาเช่าเร่งไม่ขึ้น

เมื่อแยกศึกษาแบ่งเป็นสองประเภทการใช้งาน สำหรับกลุ่มที่ใช้เป็นพื้นที่สำนักงานให้เช่า EIC ประเมินว่าช่วงปี 2020-2023 จะมีซัพพลายใหม่รวม 1.3 ล้านตร.ม. ในจำนวนนี้ 31% จะเป็นพื้นที่ในโครงการมิกซ์ยูส

ช่วงที่ผ่านมา ดีมานด์ความต้องการเช่าพื้นที่สำนักงานสูงกว่าซัพพลายใหม่มาตลอด ทำให้อัตราการเช่าช่วงปี 2014-2018 สูงถึง 93% และการเติบโตของราคาค่าเช่าปรับขึ้นถึงปีละ 6% มาถึงปี 2019 เริ่มเห็นสัญญาณชะลอตัวเล็กน้อย โดยอัตราการเช่าลดเหลือ 92% และการเติบโตของราคาค่าเช่าปรับขึ้นช้าลงเหลือ 4% ต่อปี

แต่เมื่อซัพพลายอีก 1.3 ล้านตร.ม.จะเข้าสู่ตลาด EIC มองว่าอัตราการเช่าออฟฟิศบิลดิ้งจะลดเหลือ 86-87% และการเติบโตของราคาค่าเช่าจะเกิดอาการ “เร่งไม่ขึ้น” โดยคาดว่าจะปรับขึ้นได้เพียงปีละ 1% ในช่วงปี 2020-2023

ค้าปลีกยิ่งอ่วม ซัพพลายเพิ่มไม่หยุด แต่ดีมานด์ตกฮวบ

ตัดภาพมาที่กลุ่มพื้นที่ห้างฯ ค้าปลีกให้เช่า EIC คาดว่าช่วงปี 2019-2023 จะมีซัพพลายพื้นที่ใหม่เข้ามาปีละ 1.7 แสนตร.ม. แต่ดีมานด์จะมีเพียงปีละ 1.4 แสนตร.ม. ความต้องการเช่านี้ลดลงอย่างมากเมื่อเทียบกับช่วงปี 2014-2018 ที่เคยมีดีมานด์ปีละ 2.6 แสนตร.ม.

เหตุที่ความต้องการเช่าพื้นที่ห้างฯ ค้าปลีกลดลงอย่างรวดเร็วเกิดจากตัวธุรกิจค้าปลีกเองอยู่ในช่วงชะลอตัวอยู่แล้ว ยิ่งมีการค้าแบบอี-คอมเมิร์ซเข้ามายิ่งซ้ำเติมธุรกิจนี้ แม้ว่าระยะหลังร้านค้าและแบรนด์บางส่วนเริ่มปรับวิธีการขายมาเป็นแบบ O2O (Online-to-Offline) โดยเฉพาะธุรกิจสินค้าแฟชั่นและความงาม แต่ก็อาจจะช่วยได้เพียงลดทอนผลกระทบ

เมื่อดีมานด์ลดลงแต่ซัพพลายใหม่ยังเกิดขึ้นต่อเนื่อง ทำให้ EIC คาดว่าอัตราการเช่าของห้างฯ ค้าปลีกที่เคยสูง 97% ในช่วงปี 2014-2018 อาจจะลดลงเหลือ 94% ในช่วง 4 ปีข้างหน้านี้ และการเติบโตของราคาค่าเช่าซึ่งที่ผ่านมาอยู่ในช่วงทรงตัวก็น่าจะยังทรงตัวต่อไป ไม่สามารถปรับขึ้นได้หรือขึ้นได้เพียงเล็กน้อย

“มิกซ์ยูส” ตัวพลิกเกม ส่งผลต่ออสังหาฯ แบบดั้งเดิม

EIC ยังเจาะประเด็นไปที่โครงการอสังหาฯ แบบมิกซ์ยูสว่าเป็นรูปแบบธุรกิจที่เปลี่ยนทำเลนั้นๆ โดยในกรณีที่มิกซ์ยูสแห่งใหม่มีการใช้งานไม่ตรงกับโครงการอื่นในบริเวณ จะช่วยยกระดับให้ทำเลนั้นคึกคักขึ้น เช่น ไอคอนสยาม ซึ่งเป็นโครงการห้างฯ ค้าปลีกและคอนโดมิเนียม เมื่อเปิดบริการแล้วช่วยสร้างยอดขายให้ร้านอาหารใกล้เคียงเติบโตขึ้น 20% โรงแรม 5 ดาวมีอัตราเข้าพักเพิ่มเป็น 85-90% และคอนโดฯ อื่นๆ มีอัตราการขายเฉลี่ย 95%

อย่างไรก็ตาม ถ้าหากมิกซ์ยูสแห่งใหม่มีการใช้งานรูปแบบเดียวกับโครงการเก่าในบริเวณ โครงการเก่าซึ่งเป็นรูปแบบ single-use อาจจะพบปัญหาการแข่งขันสูงขึ้น โดยมีตัวอย่างทำเลที่เมื่อโครงการมิกซ์ยูสเปิดใหม่น่าจะส่งผลทางลบกับโครงการเดิม เช่น

“พระราม 4-วิทยุ-สีลม-สาทร” เนื่องจากจะมีมิกซ์ยูสโครงการใหญ่อย่าง One Bangkok และ Dusit Central Park เกิดขึ้น กลายเป็นซัพพลายขนาดใหญ่ที่จะเบียดตลาดอาคารเก่า กลุ่มอาคารสำนักงานให้เช่านับสิบแห่ง เช่น ลุมพินีทาวเวอร์ เคี่ยนหงวน คิวเฮาส์ลุมพินี กลุ่มโรงแรม 5 ดาวประมาณ 5 แห่ง เช่น คราวน์พลาซ่าลุมพินี เลอเมอริเดียน โซโซฟิเทล และคอนโดมิเนียมระดับลักชัวรีที่ยังเหลือขาย เช่น แอชตัน สีลม

“บางนา” จากโครงการ Bangkok Mall บริเวณหัวมุมแยกบางนา จะมีผลกระทบต่อห้างฯ ค้าปลีกดั้งเดิม เช่น เซ็นทรัล พลาซา บางนา ซีคอนสแควร์ เป็นต้น

แต่ใช่ว่าโครงการมิกซ์ยูสเองจะเป็นผู้ชนะในทุกสนาม EIC ประเมินว่าโครงการมิกซ์ยูสใหม่ๆ เองก็จะต้องเผชิญการแข่งขันจากจำนวนโครงการอสังหาฯ ให้เช่าที่มีมากขึ้นและสภาพเศรษฐกิจชะลอตัวเช่นกัน ถ้าหากโครงการมิกซ์ยูสไม่มีจุดเด่น ไม่กลบจุดด้อย การออกแบบประโยชน์ใช้สอยไม่ส่งเสริมกันและกัน (synergy) โครงการก็อาจจะใช้เวลาคืนทุนยาวนานขึ้นกว่าที่คาด