KBANK มองบวกเศรษฐกิจโลกปี 64 มีเเนวโน้มขาขึ้น จากเเรงหนุนฉีดวัคซีน ช่วงครึ่งปีหลังจะฟื้นตัวแบบ ‘ขรุขระ’ เเนะกลยุทธ์เพิ่มน้ำหนักลงทุนสินทรัพย์เสี่ยง โดยเฉพาะ ‘หุ้นยุโรป’ ที่จะโดดเด่นต่อจากสหรัฐฯ เเละสินทรัพย์ทางเลือก ปรับลดทองคำเเละพันธบัตรรัฐบาล ส่วนหุ้นไทยยังน่าสนใจ เเต่ต้องจับตาการคุมโรคระบาด–รับมือโควิดกลายพันธุ์

จิรวัฒน์ สุภรณ์ไพบูลย์ Private Banking Group Head ธนาคารกสิกรไทย กล่าวว่า การเร่งฉีดวัคซีน เดินหน้าเปิดเมือง รวมถึงนโยบายการเงินและการคลังที่ยังผ่อนคลาย เป็นปัจจัยสนับสนุนให้เศรษฐกิจโลกปีนี้เติบโตได้ดี

เเต่การฟื้นตัวในแต่ละภาคธุรกิจรวมถึงภูมิภาคนั้นเกิดขึ้นไม่พร้อมกัน ภาคบริการมีแนวโน้มนำการฟื้นตัวของเศรษฐกิจในครึ่งปีหลัง หลังจากที่การค้าและการบริโภคฟื้นตัวได้ดีก่อนหน้านี้ และมีแนวโน้มถึงจุดสูงสุดแล้ว

“แต่ละประเทศก็ฟื้นตัวไม่พร้อมกัน จีนได้ฟื้นตัวนำหน้าไปแล้ว ตามมาด้วยสหรัฐฯ และตอนนี้มาที่ยุโรป ส่วนประเทศตลาดเกิดใหม่ (Emerging Market) น่าจะฟื้นตัวในลำดับถัดไป หากคุมโควิดได้”

เศรษฐกิจโลกฟื้นตัว ปรับขึ้นแบบ ‘ขรุขระ’

ภาพรวมเศรษฐกิจโลก น่าจะขยายตัวสูงสุดในไตรมาส 3 ของปีนี้ หลังกลุ่มประเทศพัฒนาเเล้ว เริ่มขยับขึ้นเข้าใกล้ระดับก่อนโควิด-19 มากขึ้น ส่วนภาพรวมการลงทุนในปีนี้ มีความแตกต่างจากปีก่อนค่อนข้างมาก

โดยทิศทางการฟื้นตัวของสินทรัพย์ต่างๆ โดยเฉพาะสินทรัพย์เสี่ยง จึงไม่ได้เป็นลักษณะ V Shape แบบในช่วงที่ผ่านมาแล้ว แต่จะเป็นการปรับตัวขาขึ้นแบบขรุขระ ที่ต้องเผชิญกับหลุมบ่อระหว่างทาง จึงต้องปรับมุมมองการลงทุนให้เหมาะสมกับสถานการณ์

- จีน : เศรษฐกิจจีนจะยังคงแข็งแกร่งในปีนี้ แต่มาตรการทางการเงินและการคลังจะเริ่มลดลงเพื่อลดความร้อนแรง ดังนั้นเราจะเห็นเศรษฐกิจจีนเติบโตในอัตราที่ชะลอลง

- สหรัฐฯ: การเติบโตของเศรษฐกิจโลกในปี 2564 ได้รับแรงหนุนหลักจากสหรัฐฯ ซึ่งต่างจากช่วงที่ผ่านมาที่จีนเป็นส่วนสำคัญการเติบโตของเศรษฐกิจโลก

- ยุโรป: แม้ยุโรปจะเริ่มฉีดวัคซีนช้ากว่าสหรัฐฯ แต่ก็สามารถเร่งการฉีดวัคซีนได้อย่างรวดเร็ว ซึ่งจะหนุนภาคบริการที่เป็นส่วนสำคัญของเศรษฐกิจยุโรป นอกจากนี้เศรษฐกิจยุโรป ยังมีปัจจัยสนับสนุนจากทั้งวงเงิน Recovery Fund และธนาคารกลางยุโรปก็ยังคงมาตรการผ่อนคลาย

ผู้บริหาร KBank Private Banking มองว่า การลงทุนระยะยาวผ่านการกระจายการลงทุนในหลายสินทรัพย์จะช่วยลดความผันผวนของพอร์ตการลงทุนในระยะสั้น

โดยจะยังคงเน้นการลงทุนหุ้นในธีม Winner of New Economy, Health is Wealth, Save the World และ Laggard and Cyclical Upturns ที่ล้วนมีปัจจัยสนับสนุนเฉพาะ รวมไปถึงความสามารถในการคัดเลือกหุ้นของผู้จัดการกองทุนชั้นนำของโลก จะสามารถให้ผลตอบแทนที่ดีได้ในระยะยาว

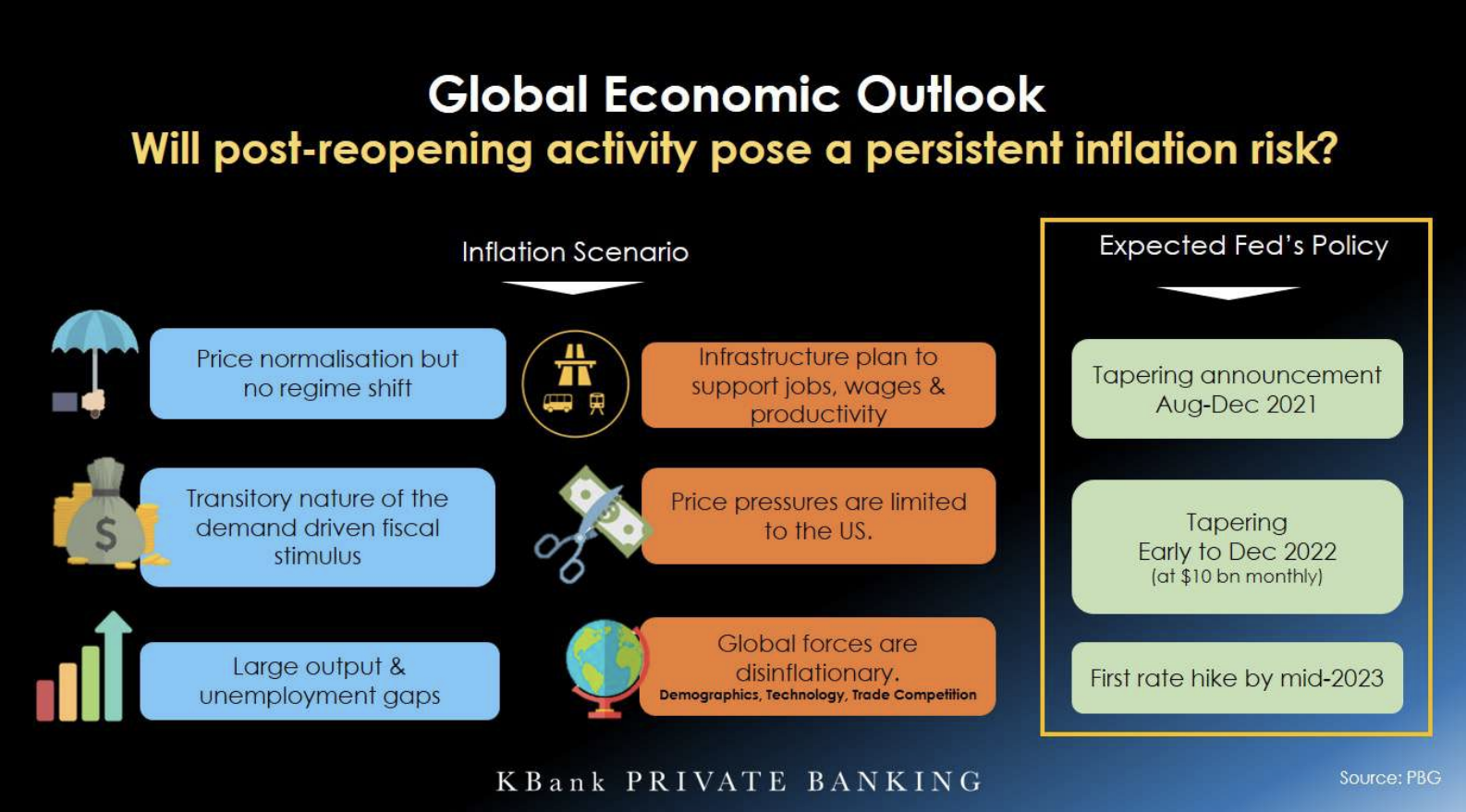

เงินเฟ้อพุ่ง เเค่ ‘ชั่วคราว’

ด้าน ศิริพร สุวรรณการ Managing Director – Private Banking Financial Advisory Head ธนาคารกสิกรไทย ระบุว่า ความเสี่ยงสำคัญเป็นเรื่องการกระจายวัคซีนทั่วโลก ‘ยิ่งฉีดช้า เชื้อไวรัสยิ่งมีโอกาสกลายพันธ์สูง’

อีกหนึ่งความความเสี่ยง คือ เศรษฐกิจที่เติบโตจนร้อนแรงเกินไป ทำให้ต้องถอนมาตรการทางการคลังและการเงินเร็วเกินกว่าที่ตลาดคาด

ส่วนตัวเลขเงินเฟ้อที่พุ่งสูงขึ้นในช่วงครึ่งปีแรก เป็นเพียงแค่ชั่วคราวเท่านั้น เนื่องจากเป็นกาดีดตัวกลับของราคาสินค้าโภคภัณฑ์ในปีก่อน ที่ได้รับแรงกดดันจากการหยุดชะงักของเศรษฐกิจ ได้แก่ ราคาน้ำมัน ราคาทองแดง และราคาเหล็ก ฯลฯ

“เงินเฟ้อที่พุ่งสูงขึ้นเป็นเพียงแค่ชั่วคราวเท่านั้น แม้ว่าเงินเฟ้อจะเริ่มปรับเพิ่มขึ้น แต่ทั่วโลกยังคงอยู่ในยุคของเงินเฟ้อต่ำ”

ขณะที่ความกังวลจากการที่ธนาคารกลางสหรัฐฯ (Fed) จะเริ่มผ่อนคลายนโยบายและถอนสภาพคล่องนั้น ล่าสุดในการประชุม FOMC เดือนมิ.ย. Fed ได้ปรับเพิ่มประมาณการ GDP การจ้างงาน และเงินเฟ้อ สำหรับปี 2565 และ 2566 เพียงเล็กน้อยซึ่งเป็นการปรับให้สอดคล้องกับมุมมองของตลาดเท่านั้น

แต่การเปลี่ยนแปลงที่มีนัยสำคัญจากการประชุม ได้แก่ การคาดว่าจะขึ้นดอกเบี้ย 2 ครั้งภายในปี 2566 และการเริ่มหารือเกี่ยวกับการลดการซื้อสินทรัพย์แล้ว

อย่างไรก็ตาม ต้องติดตามการประชุม FOMC อีกครั้งในช่วงเดือนส.ค. ที่จะเริ่มเห็นสัญญาณลดการเข้าซื้อสินทรัพย์ (QE) ลงในช่วงปี 2565 เเละจะเริ่มลดการเข้าซื้อสินทรัพย์ตั้งแต่ต้น–ปลายปี 2565 เดือนละ 1 หมื่นล้านดอลลาร์สหรัฐฯ

คาดว่า ขึ้นดอกเบี้ยครั้งแรกในช่วงกลางปี 2566 โดยการขึ้นดอกเบี้ย 2 ครั้งในปี 2566 ถือว่ามีโอกาสสูง และอยู่ในวิสัยที่เหมาะสม

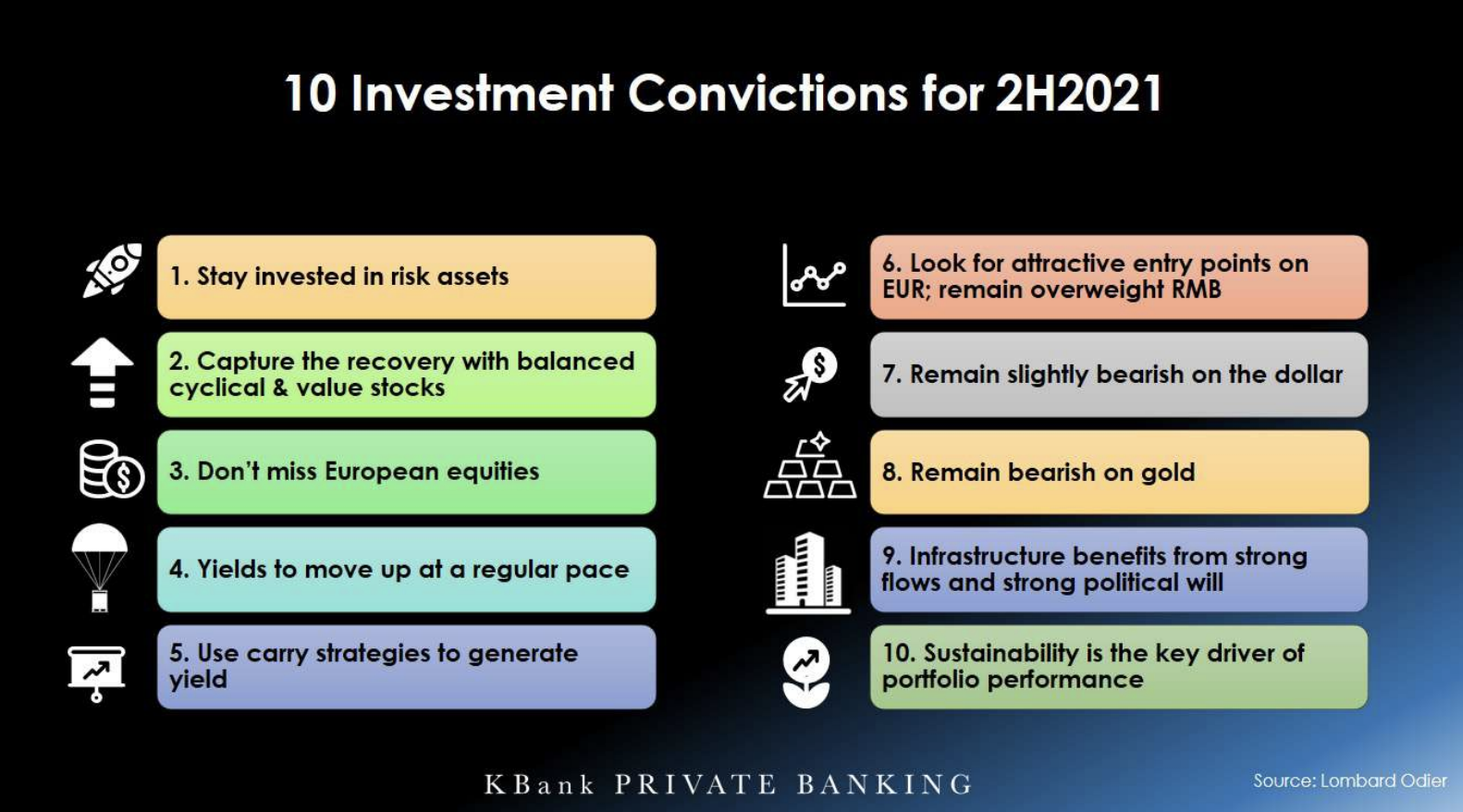

10 กลยุทธ์ลงทุนครึ่งปีหลัง

ตรีพล ภูมิวสนะ Managing Director – Private Banking Business Head แนะนำ 10 กลยุทธ์การลงทุนสำหรับช่วงครึ่งปี จากแนวโน้มการเติบโตของเศรษฐกิจ ได้แก่

- ลงทุนต่อเนื่องในสินทรัพย์เสี่ยง (Stay invested in risky assets) จากภาพรวมเศรษฐกิจโลกที่ฟื้นตัวดีในปีนี้ จะช่วยหนุนกำไรสุทธิของบริษัทจดทะเบียน รวมถึงแนวโน้มเงินเฟ้อที่สูงขึ้นเพียงชั่วคราว จะยังหนุนสินทรัพย์เสี่ยงอย่างหุ้นให้ไปต่อได้

- ลงทุนในหุ้นกลุ่มวัฏจักร และ Value ที่ได้ประโยชน์จากเศรษฐกิจโลกฟื้นตัว (Capture the recovery with cyclical and value stocks) ปัจจุบันหุ้น Growth นั้นถูกซื้อขายที่ราคาสูงกว่าหุ้น Value อยู่มาก นอกจากนี้ แนวโน้มผลตอบแทนพันธบัตรรัฐบาลที่ปรับสูงขึ้น จะเป็นแรงหนุนให้กับหุ้น Value มากกว่าหุ้น Growth

- อย่าพลาดการลงทุนในหุ้นยุโรป (Don’t miss Pan-European equities) เพราะหุ้นยุโรปและหุ้นอังกฤษมี ระดับ Valuation ที่น่าสนใจเมื่อเทียบกับประเทศอื่น และมีศักยภาพการเติบโตของกำไรสูง

- ผลตอบแทนพันธบัตรรัฐบาลจะปรับเพิ่มขึ้น (Yields to move up at a regular pace) โดยประเมินว่าผลตอบเเทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ที่ 2% ณ สิ้นปี 2564 และ 2.5% ในช่วงปลายปี 2565 สอดคล้องกับเป้าหมายระยะยาวของดอกเบี้ยนโยบาย Fed

- ลงทุนในตราสารหนี้ที่ให้ดอกเบี้ยสม่ำเสมอ โดยเฉพาะในจีน (Use carry strategies to generate yield) เพราะโดยเฉลี่ยตราสารหนี้จีนให้ผลตอบแทนมากกว่าตราสารหนี้สหรัฐฯ ที่มีอายุเท่ากันถึง 1.5% นอกจากนั้น ตราสารหนี้จีนจะได้ประโยชน์จากทิศทางเงินหยวนที่แข็งค่าอีกด้วย

- คงมุมมองบวกต่อค่าเงินหยวน และหาจังหวะเข้าซื้อค่าเงินยูโร (Remain overweight RMB and look for attractive entry points on EUR) เราคาดว่าเงินหยวนจะแข็งค่าสู่ระดับ 6.22 หยวนต่อดอลลาร์สหรัฐ ณ สิ้นปี หนุนโดยส่งออกและดุลการชำระเงินที่แข็งแกร่ง ขณะที่ยูโรจะแข็งค่าขึ้นสู่ระดับ 1.23 ดอลลาร์สหรัฐต่อ 1 ยูโร ภายในสิ้นปีนี้

- คงมุมมองว่าดอลลาร์สหรัฐ จะอ่อนค่า (Remain slightly bearish on the dollar) จากข้อมูลในอดีต ดอลลาร์สหรัฐมักอ่อนค่ากว่ามูลค่าที่เหมาะสม เมื่อเศรษฐกิจโลกเติบโตได้ดี ดังเช่นในปัจจุบัน

- ราคาทองคำมีแนวโน้มปรับตัวลดลง (Remain bearish on gold) ทองคำจะถูกกดดันจากการปรับขึ้นของอัตราดอกเบี้ยที่แท้จริง ทั้งนี้ เราคาดว่า ณ สิ้นปีนี้ ราคาทองคำจะอยู่ที่ระดับ 1,600 ดอลลาร์สหรัฐต่อออนซ์

- มองหุ้นโครงสร้างพื้นฐานให้ผลตอบแทนโดดเด่น (Infrastructure should outperform) หนุนโดยแผนการฟื้นฟูของสหรัฐฯ และยุโรป ที่พุ่งเป้าไปยังการพัฒนาโครงสร้างพื้นฐานเป็นหลัก เราจึงคาดว่าราคาหุ้นกลุ่มนี้จะสามารถปรับขึ้นได้ดี หนุนโดยกระแสเงินทุนที่ไหลเข้าต่อเนื่อง

- การลงทุนในบริษัทที่ให้ความสำคัญกับความยั่งยืน จะเป็นกุญแจสำคัญของพอร์ตแห่งอนาคต (Sustainability is a key driver of portfolio performance) บริษัทที่ช่วยลดภาวะโลกร้อนจากการปรับเปลี่ยนการดำเนินธุรกิจ เช่น บริษัทน้ำมันที่เปลี่ยนธุรกิจไปสู่การผลิตไฟฟ้าจากแสงอาทิตย์หรือระบบโซลาร์เซลล์แทน โดยในระยะยาว บริษัทเหล่านี้ถือเป็นผู้นำเทรนด์เศรษฐกิจในโลกอนาคต

สำหรับการหาโอกาสในการสร้างผลตอบแทนเพิ่มในช่วงตลาดที่หลากหลายและมีความผันผวนสูง เเนะให้เพิ่มน้ำหนักการลงทุนใน ‘สินทรัพย์ทางเลือก’ เช่น หุ้นนอกตลาดเเละ ‘กองรีท’ (REIT) ไปจนถึงกลยุทธ์การลงทุนแบบ Hedge Fund หรือ Structured Notes

ส่วน ‘หุ้นกู้เอกชนจีน’ นั้น ดอกเบี้ยในฝั่

เสถี

“การคัดสรรหุ้นกู้คุณภาพมี

ด้านภาพรวมตลาดหุ้นไทย มองว่ายังมีความน่าสนใจ เพราะราคาไม่แพงและบริษัทจดทะเบียนยังทำกำไรได้ พร้อมปัจจัยหนุนจากฝั่งยุโรป เเต่ก็ยังมีความท้าทายที่ต้องจับตาอย่างเรื่องการควบคุมโควิด-19 ระลอก 3 การกระจายวัคซีน และแผนการรับมือกับการกลายพันธุ์ ซึ่งหากสามารถเปิดประเทศได้ทันดีมานด์โลก ก็จะส่งผลดีต่อเศรษฐกิจ เเต่ถ้าไม่ทันก็จะส่งผลกระทบหนัก โดยเฉพาะภาคท่องเที่ยวเเละบริการที่เป็นหนึ่งในเสาหลักสำคัญของไทย