ศูนย์วิจัยกสิกรไทยได้จัดทำ “ดัชนีภาวะทางการเงินภาคธุรกิจ” (Financial Condition Index: FCI) เพื่อใช้เป็นเครื่องมือในการวัดภาวะทางการเงินของภาคธุรกิจ อันมีนัยต่อต้นทุนการระดมทุนของธุรกิจเอกชน ตลอดจนกิจกรรมทางเศรษฐกิจในประเทศ โดยมีข้อมูลล่าสุด คือ ในเดือนมิถุนายน 2552 ซึ่งมีการเปลี่ยนแปลงที่สำคัญ ดังนี้

• ภาวะทางการเงินภาคธุรกิจในเดือนมิถุนายน 2552 ปรับตัวดีขึ้นติดต่อกันเป็นเดือนที่ 4

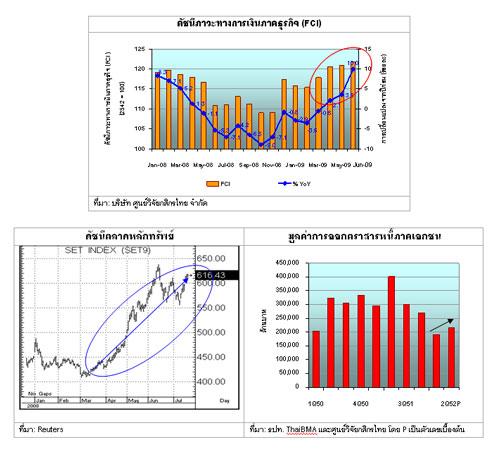

ภาวะทางการเงินของภาคธุรกิจในภาพรวมที่วัดจากดัชนี FCI ในเดือนมิถุนายน 2552 อยู่ที่ระดับ 121.9 ซึ่งเพิ่มขึ้นจาก 120.9 ในเดือนพฤษภาคม และเป็นการปรับตัวดีขึ้นต่อเนื่องเป็นเดือนที่ 4 ขณะที่ เมื่อพิจารณาในรูปอัตราการเปลี่ยนแปลงจากระยะเดียวกันของปีก่อน (% Y-o-Y) นั้น ดัชนี FCI ขยายตัวถึงร้อยละ 10.0 ซึ่งเป็นอัตราการเติบโตที่สูงที่สุดในรอบ 68 เดือน (ตั้งแต่เดือนตุลาคม 2546) และเร่งขึ้นค่อนข้างมากจากร้อยละ 3.6 ในเดือนพฤษภาคม

• การฟื้นตัวของภาวะทางการเงินภาคธุรกิจ ได้รับแรงหนุนจากอัตราดอกเบี้ยในระดับต่ำที่ช่วยบรรเทาต้นทุนการกู้ยืมเงินผ่านธนาคารพาณิชย์ และจากการหมุนเวียนของเงินทุนในตลาดทุน

การปรับตัวดีขึ้นของภาวะทางการเงินของภาคธุรกิจในเดือนมิถุนายน เมื่อเทียบกับเดือนก่อนหน้าดังกล่าว ได้รับแรงหนุนจากการดีดตัวขึ้นของดัชนีตลาดหุ้นไทยจาก 560.41 จุด ณ สิ้นเดือนพฤษภาคม 2552 มาที่ 597.48 จุดในเดือนมิถุนายนเป็นหลัก ขณะที่ การฟื้นตัวขึ้นของภาวะทางการเงินภาคธุรกิจในช่วง 4 เดือนที่ผ่านมา (มีนาคม-มิถุนายน 2552) เป็นผลจากภาวะการระดมทุนผ่านช่องทางธนาคารพาณิชย์ และตลาดทุนที่เอื้ออำนวยมากขึ้น

สำหรับการระดมทุนผ่านธนาคารพาณิชย์นั้น ได้รับอานิสงส์ที่สำคัญจาก การปรับตัวลดลงอย่างต่อเนื่องของอัตราดอกเบี้ยเงินให้กู้ยืมที่ช่วยบรรเทาภาระดอกเบี้ยของลูกหนี้เงินให้สินเชื่อ ซึ่งมียอดคงค้างสูงถึง 5.9 ล้านล้านบาท ณ สิ้นเดือนมิถุนายน 2552 (ในจำนวนนี้ เป็นเงินให้สินเชื่อสำหรับภาคธุรกิจและบุคคลธรรมดาประมาณร้อยละ 80) ถึงแม้ว่าในช่วง 6 เดือนแรกของปี 2552 การปล่อยสินเชื่อใหม่สุทธิของระบบธนาคารพาณิชย์ไทยดังกล่าวจะหดตัวประมาณร้อยละ 2.7 หรือประมาณ 1.6 แสนล้านบาทจากสิ้นปี 2551 และล่าสุดในเดือนมิถุนายน 2552 สินเชื่อ (Gross Loans) ของธนาคารพาณิชย์ไทย 12 แห่ง ยังคงหดตัวจากเดือนก่อนหน้าเกือบ 5 พันล้านบาทก็ตาม กระนั้นก็ดี ธนาคารพาณิชย์ไทยหลายแห่งต่างเชื่อมั่นว่าการขยายสินเชื่อน่าจะเร่งตัวขึ้นได้ในช่วงครึ่งหลังของปีนี้ ตามกิจกรรมทางเศรษฐกิจไทยที่ฟื้นตัวขึ้น โดยได้รับแรงหนุนจากทั้งการปรับตัวดีขึ้นของเศรษฐกิจโลกที่คงหนุนภาคการส่งออกของไทย และมาตรการกระตุ้นเศรษฐกิจของภาครัฐ

สำหรับการระดมทุนผ่านตลาดทุน พบว่าการระดมทุนผ่านตลาดทุนของภาคธุรกิจเอกชนทั้งในตลาดหุ้นและตลาดตราสารหนี้ มีความคล่องตัวมากขึ้น โดยในด้านตลาดหุ้นนั้น ดัชนีตลาดหลักทรัพย์มีทิศทางที่ดีขึ้นตั้งแต่ช่วงกลางเดือนมีนาคม 2552 จากมุมมองในเชิงบวกต่อการฟื้นตัวของเศรษฐกิจโลก โดยดัชนีตลาดหุ้น ณ สิ้นเดือนมิถุนายน 2552 ได้ดีดตัวขึ้นมาแล้วถึงร้อยละ 38.5 นับจากสิ้นเดือนกุมภาพันธ์ ขณะที่การระดมทุนผ่านตลาดหุ้นในช่วง 6 เดือนแรกของปี 2552 คาดว่าจะมีจำนวนประมาณ 1.2 หมื่นล้านบาท เพิ่มขึ้นจากจำนวน 9.6 พันล้านบาทในช่วงครึ่งหลังของปี 2551 ส่วนตลาดตราสารหนี้นั้น แม้อัตราผลตอบแทนตราสารหนี้จะเริ่มปรับตัวสูงขึ้น (ดัชนีตราสารหนี้ลดลง) โดยเฉพาะตั้งแต่ช่วงต้นเดือนพฤษภาคมถึงกลางเดือนมิถุนายน 2552 จากความกังวลด้านอุปทานตราสารหนี้เป็นสำคัญ แต่อัตราผลตอบแทนตราสารหนี้ดังกล่าว ก็กลับขยับลดลง (ดัชนีตราสารหนี้เพิ่มขึ้น) อีกครั้งหลังจากนั้น ทำให้ที่ผ่านมา บรรยากาศการระดมทุนผ่านตลาดตราสารหนี้จึงเผชิญแรงกดดันจากการปรับขึ้นของอัตราผลตอบแทนตราสารหนี้เพียงชั่วคราว ในขณะที่ บริษัทเอกชนได้ให้ความสนใจระดมทุนด้วยการออกหุ้นกู้จำนวนมาก ท่ามกลางการคาดการณ์ว่าอัตราดอกเบี้ยในระบบถึงจุดต่ำสุดแล้วและแนวโน้มเศรษฐกิจน่าจะทยอยฟื้นตัวขึ้นในระยะถัดไป โดยในไตรมาส 2/2552 มูลค่าการออกตราสารหนี้ภาคเอกชนคาดว่าจะมีจำนวนสูงกว่า 2.1-2.2 แสนล้านบาท ซึ่งเพิ่มขึ้นจาก 1.9 แสนล้านบาทในไตรมาส 1/2552

ดังนั้น ในภาพรวมแล้ว ทั้งต้นทุนการกู้ยืมเงินผ่านระบบธนาคารพาณิชย์ที่ต่ำลง และการเคลื่อนย้ายเงินทุนจากตลาดทุนที่คล่องตัวขึ้น ส่งผลให้ภาวะทางการเงินของภาคธุรกิจปรับตัวไปในทิศทางที่ดีขึ้นอย่างต่อเนื่อง โดยเฉพาะหลังจากเดือนมีนาคม 2552 เป็นต้นมา

• ภาวะทางการเงินที่เอื้ออำนวยต่อการระดมทุนของภาคธุรกิจมากขึ้น น่าเพิ่มโอกาสการฟื้นตัวของเศรษฐกิจไทยในช่วงครึ่งหลังของปี 2552 นี้

การปรับตัวดีขึ้นของภาวะทางการเงินดังกล่าว น่าจะสนับสนุนให้เกิดการลงทุน การผลิต ตลอดจนการจ้างงานที่เพิ่มขึ้นในระยะถัดไป ซึ่งคงจะนำมาสู่อัตราการขยายตัวทางเศรษฐกิจในระดับประเทศที่แข็งแกร่งขึ้นได้ในที่สุด ทั้งนี้ จากผลการทดสอบความสัมพันธ์ทางเศรษฐมิติชี้ว่า ภาวะทางการเงินที่วัดจากดัชนี FCI มีความสามารถในการเป็นดัชนีชี้นำ (Leading Indicators) สำหรับจีดีพีได้ประมาณ 1-2 ไตรมาสล่วงหน้า นั่นหมายความว่า การปรับตัวดีขึ้นของดัชนี FCI ตั้งแต่เดือนมีนาคมจนถึงมิถุนายน 2552 น่าจะตามมาด้วยโอกาสการฟื้นตัวของจีดีพีที่ชัดเจนขึ้นในไตรมาส 3-4 ของปีนี้ ซึ่งสอดคล้องกับการคาดการณ์ของศูนย์วิจัยกสิกรไทยที่มองว่าเศรษฐกิจไทยได้ผ่านพ้นจุดต่ำสุดมาแล้วในไตรมาสที่ 1/2552 (หดตัวร้อยละ 7.1 จากปีก่อน) และคงจะค่อยๆ ฟื้นตัวขึ้นจากการคาดการณ์ว่าจะหดตัวร้อยละ 5.6 ในไตรมาส 2/2552 มามีอัตราการหดตัวที่แคบลงในไตรมาส 3/2552 ก่อนที่อาจจะพลิกกลับมาอยู่ในแดนบวกได้ในไตรมาสสุดท้ายของปีนี้

โดยสรุป ศูนย์วิจัยกสิกรไทยได้จัดทำ “ดัชนีภาวะทางการเงินภาคธุรกิจ” (Financial Condition Index: FCI) เพื่อใช้เป็นเครื่องมือในการวัดภาวะทางการเงินของภาคธุรกิจ โดยข้อมูลล่าสุดคือในเดือนมิถุนายน 2552 ซึ่งพบว่าดัชนี FCI ปรับตัวดีขึ้นติดต่อกันเป็นเดือนที่สี่ ด้วยอัตราการเติบโตจากปีก่อนที่ร้อยละ 10 ซึ่งเร่งตัวขึ้นค่อนข้างมากจากร้อยละ 3.6 ในเดือนพฤษภาคม 2552 ทั้งนี้ การฟื้นตัวอย่างต่อเนื่องของภาวะทางการเงินของภาคธุรกิจดังกล่าว ได้รับแรงหนุนจากอัตราดอกเบี้ยเงินให้กู้ยืมที่ปรับตัวลดลง ซึ่งช่วยบรรเทาภาระดอกเบี้ยของลูกหนี้เงินให้สินเชื่อ ถึงแม้ว่าในช่วง 6 เดือนแรกของปี 2552 ที่ผ่านมา การปล่อยสินเชื่อใหม่ของระบบธนาคารพาณิชย์ไทยจะหดตัวลงจากช่วงสิ้นปี 2551 ก็ตาม นอกจากนี้ ภาวะทางการเงินของภาคธุรกิจ ยังได้รับปัจจัยบวกจากดัชนีตลาดหุ้นที่ปรับตัวดีขึ้น โดยเฉพาะตั้งแต่กลางเดือนมีนาคม 2552 ที่ผ่านมา ซึ่งช่วยให้บรรยากาศการระดมทุนในตลาดหุ้นไทยปรับตัวไปในทิศทางที่สดใสขึ้นตามไปด้วย เช่นเดียวกับการระดมทุนผ่านตลาดตราสารหนี้ ดังจะเห็นได้จากการออกตราสารหนี้ใหม่ของบริษัทเอกชนในไตรมาส 2/2552 ที่เพิ่มขึ้นจากไตรมาสแรก

ท่ามกลางภาวะทางการเงินที่ดีขึ้นดังกล่าวและความสามารถของดัชนี FCI ในการเป็นดัชนีชี้นำสำหรับจีดีพีได้ประมาณ 1-2 ไตรมาสล่วงหน้า จึงทำให้มีความเชื่อมั่นมากขึ้นว่าเศรษฐกิจไทยในไตรมาส 3-4 ของปีนี้ น่าจะแสดงสัญญาณการฟื้นตัวที่ชัดเจนขึ้น ซึ่งสอดคล้องกับมุมมองของศูนย์วิจัยกสิกรไทยที่คาดว่าเศรษฐกิจไทยได้ผ่านพ้นจุดต่ำสุดมาแล้วในไตรมาส 1/2552 และคงจะค่อยๆ ฟื้นตัวขึ้นจากการคาดการณ์ว่าจะหดตัวร้อยละ 5.6 ในไตรมาส 2/2552 มามีอัตราการหดตัวที่แคบลงในไตรมาส 3/2552 ก่อนที่อาจจะพลิกกลับมาอยู่ในแดนบวกได้ในไตรมาสสุดท้ายของปีนี้