วันนี้ บมจ.เซ็นทรัล รีเทล คอร์ปอเรชั่น (CRC) เคาะราคาเปิดขายหุ้น IPO ออกมาแล้วที่ 40-43 บาทต่อหุ้น โดยจะเสนอขายจำนวนไม่เกิน 1,860.1 ล้านหุ้น คิดเป็นมูลค่าเสนอขายรวมประมาณ 7.4-8.0 หมื่นล้านบาทซึ่งเป็นหุ้น IPO ที่ใหญ่ที่สุดในประวัติศาสตร์ตลาดหุ้นไทย

ชื่อ “เซ็นทรัล” นั้นไม่มีใครไม่รู้จักเนื่องจากเป็นผู้เล่นใหญ่ของตลาดค้าปลีกบ้านเรา และสำหรับกลุ่มธุรกิจของ “เซ็นทรัล รีเทล” ยังสยายปีกการลงทุนไปในต่างประเทศ เช่น เวียดนาม อิตาลี ด้วย แต่การเสนอขายครั้งนี้เกิดขึ้นท่ามกลางกระแสดิสรัปชันในตลาดรีเทล ทำให้ผู้ลงทุนควรชั่งน้ำหนักความน่าลงทุน

Positioning ขอสรุปพื้นฐานธุรกิจ แผนการเติบโต และหุ้น IPO จากการแถลงของ “ญนน์ โภคทรัพย์” ประธานเจ้าหน้าที่บริหาร บมจ.เซ็นทรัล รีเทล คอร์ปอเรชั่น เป็นเบื้องต้นไว้ที่นี่

1.CRC รวมเฉพาะส่วน “รีเทล” แตกต่างจาก CPN

ในเครือเซ็นทรัลนั้นมีธุรกิจหลากหลายมากๆ การนำเซ็นทรัล รีเทลเข้าตลาดในครั้งนี้เป็นการรวมเฉพาะธุรกิจ “ค้าปลีก” ของบริษัท เช่น ห้างที่เป็นดีพาร์ตเมนต์สโตร์อย่างเซ็นทรัลชิดลมและโรบินสัน พื้นที่ดีพาร์ตเมนต์สโตร์ที่อยู่ในเซ็นทรัล พลาซ่า สาขาต่างๆ รวมไปถึงแบรนด์ร้านค้าอย่าง Power Buy, Supersports, ไทวัสดุ, Tops, Family Mart, บิ๊กซี/Go! ในเวียดนาม ฯลฯ

ดังนั้น จะไม่รวมธุรกิจที่รูปแบบเป็นการให้เช่าอสังหาริมทรัพย์ ซึ่งธุรกิจส่วนนี้อยู่ในมือ บมจ.เซ็นทรัลพัฒนา (CPN) ผู้ลงทุนพัฒนาตัวอาคารและปล่อยเช่าให้กับร้านค้าย่อยต่างๆ รวมไปถึงการลงทุนออฟฟิศบิลดิ้งและที่อยู่อาศัย

2.ธุรกิจชูโรง: อาหาร วัสดุก่อสร้าง เครื่องใช้ไฟฟ้า

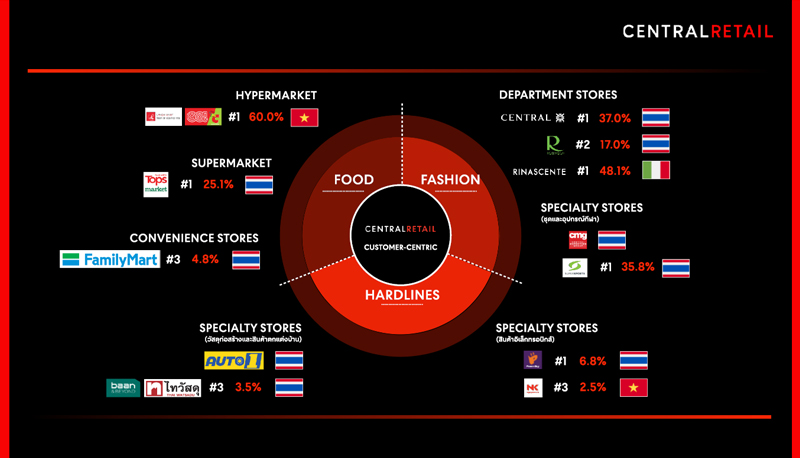

สรุป CRC จะดึงธุรกิจใดมาเสนอขายนักลงทุนบ้าง? ดูได้จากภาพรวมแบรนด์ด้านบนทั้งหมด 18 แบรนด์

แบรนด์เหล่านี้กระจายเปิดธุรกิจอยู่ใน 3 ประเทศ คือ ไทย เวียดนาม และอิตาลี จำนวนรวมกว่า 2 พันสาขา และหากแยกเป็นกลุ่มๆ ตามประเภทธุรกิจจะประกอบด้วย

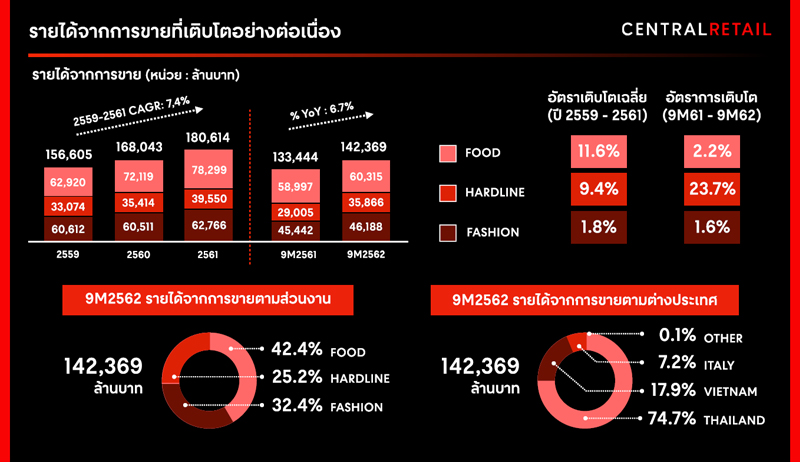

1.กลุ่มอาหาร (Food) เช่น Tops, Family Mart, บิ๊กซี/Go! ในเวียดนาม มีสัดส่วนในรายได้รวม 42%

2.กลุ่มแฟชั่น (Fashion) ได้แก่ ห้างเซ็นทรัล, โรบินสัน, Supersports, CMG (นำเข้าสินค้าแฟชั่น), ห้างลา รีนาเชนเต้ ในอิตาลี มีสัดส่วนในรายได้รวม 32%

3.กลุ่มสินค้าเฉพาะ (Hardline) เช่น ไทวัสดุ, Power Buy, Nguyen Kim (ร้านเครื่องใช้ไฟฟ้าที่เวียดนาม) มีสัดส่วนในรายได้รวม 25%

แต่ถ้าหากดูการเติบโตของแต่ละกลุ่ม ที่เติบโตได้ดีในระยะหลังคือกลุ่มอาหาร และกลุ่มสินค้าเฉพาะที่มาแรงมาก เติบโตแบบดับเบิ้ลดิจิตช่วง 9 เดือนแรกปี 2562 ส่วนกลุ่มแฟชั่นนั้นโตต่ำเพียง 1-2%

3.แบรนด์ห้าง/ร้านค้าใน CRC โดยมากเป็นผู้นำตลาดขณะนี้

แต่ละแบรนด์ของเซ็นทรัล รีเทลมีส่วนแบ่งการตลาดแตกต่างกัน (ดูภาพด้านบน) แต่จะมีแบรนด์ที่มีส่วนแบ่งตลาดอันดับ 1 อยู่ เช่น ห้างเซ็นทรัลในหมวดห้างดีพาร์ตเมนต์สโตร์ของประเทศไทย (โดยมีโรบินสันเป็นอันดับ 2) ห้างลา รีนาเชนเต้ ในตลาดห้างระดับลักชัวรีของอิตาลี Supersports ในหมวดร้านขายเครื่องกีฬาไทย Power Buy ในหมวดร้านขายเครื่องใช้ไฟฟ้าไทย Tops ในหมวดซูเปอร์มาร์เก็ตไทย บิ๊กซี/Go! ในหมวดไฮเปอร์มาร์เก็ตประเทศเวียดนาม

4.ปี’62 รายได้โต 4.1% กำไรโต 3.8% แปรผันตามเศรษฐกิจ

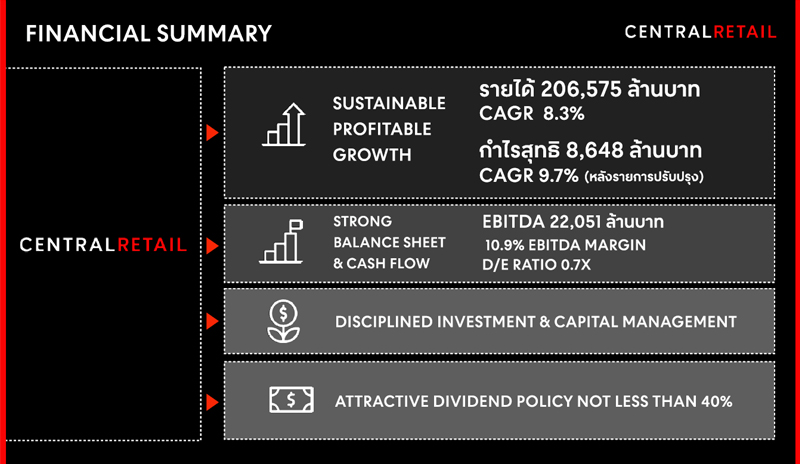

สรุปรวมรายได้เซ็นทรัล รีเทล ปี 2561 อยู่ที่ 2.07 แสนล้านบาท มีการเติบโตช่วงปี 2559-61 เฉลี่ย 8.3% ต่อปี กำไรสุทธิ ปี 2561 อยู่ที่ 8.6 พันล้านบาท เติบโตช่วงปี 2559-61 เฉลี่ย 9.7% ต่อปี

อย่างไรก็ตาม ช่วง 9 เดือนแรกของปี 2562 CRC มีรายได้รวม 1.6 แสนล้านบาท เติบโต 4.1% เทียบช่วงเดียวกันปีก่อน และกำไรสุทธิอยู่ที่ 6.07 พันล้านบาท เติบโต 3.8% เทียบช่วงเดียวกันปีก่อน จะเห็นได้ว่าอัตราการเติบโตลดลงไป

ปัจจุบันสัดส่วนรายได้หากแบ่งตามประเทศ ส่วนใหญ่ยังมาจากไทยเกือบ 75% รองลงมาเป็นเวียดนามประมาณ 18% ส่วนที่เหลือราว 7% เป็นรายได้จากอิตาลี

ญนน์กล่าวภาพกว้างไว้ว่า ธุรกิจของเซ็นทรัล รีเทลนั้นมักจะเป็นไปตามสภาพเศรษฐกิจ โดยทั่วไปจะเติบโต 1.5-2 เท่าของอัตราการเติบโตจีดีพีประเทศ

5.ระดมทุนเปิดเพิ่มปีละ 180 สาขา ล็อกเป้า “เวียดนาม” โอกาสโตสูง

การระดมทุนครั้งนี้บริษัทระบุว่าจะนำไปใช้เพื่อลงทุนเปิดสาขาใหม่และรีโนเวตสาขาเดิม โดย บล.ภัทร ที่ปรึกษาการเสนอขายหุ้น IPO ของเซ็นทรัล รีเทลให้ข้อมูลเพิ่มเติมว่า จากการระดมทุนจะทำให้มีเงินสดเข้ามาในบริษัท 2.4 หมื่นล้านบาท ซึ่งปกติแล้วเซ็นทรัล รีเทลมีการลงทุนปีละประมาณ 1 หมื่นล้านบาท เท่านั้น และสามารถลงทุนเองได้ โดยมีอัตราหนี้สินต่อทุน (D/E Ratio) เพียง 0.7 แต่การระดมทุนจะทำให้บริษัทมีความพร้อมเมื่อ “โอกาส” ปิดดีลที่น่าสนใจมีเข้ามา

ด้าน ญนน์ บอกว่าปีนี้บริษัทมีแผนขยายสาขาห้างฯ และร้านค้าอีก 180 สาขาในไทย และห้างฯ Go! อีก 7 สาขาที่เวียดนาม

- “BJC” เตรียมดึงแบรนด์ “บิ๊กซี” ในเวียดนามคืน หลังเครือเซ็นทรัลหมดสัญญาใน 3 ปี

- เซ็นทรัล ลุยเวียดนามเปิดตัว GO ศูนย์การค้าใหม่ล่าสุด

บนเวทีแถลงข่าวญนน์ยังให้ความสนใจกับตลาดเวียดนามเป็นพิเศษ โดยปัจจุบันห้างร้านของ CRC ในเวียดนาม ได้แก่ บิ๊กซี/Go!, Nguyen Kim และ Lanchi Mart (มินิสโตร์) มีทั้งหมด 133 สาขา ซึ่งบริษัทตั้งเป้าจะขยายเป็นเท่าตัว และญนน์ยังระบุว่าโอกาสตลาดของเวียดนามมีสูงมาก มีพื้นที่สำหรับทำรีเทลได้ถึง 800-1,000 สาขาทั่วประเทศ

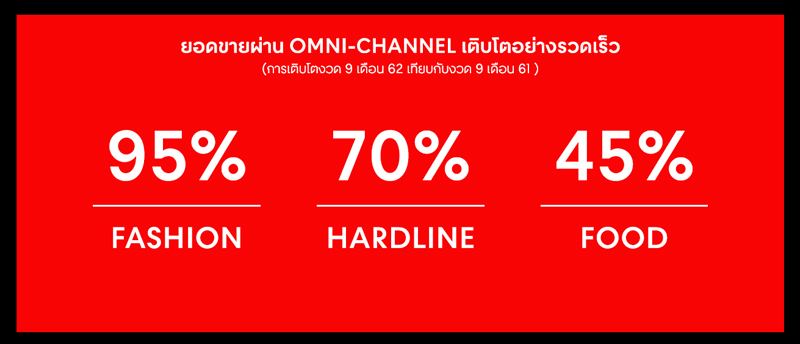

6.ไม่กลัวดิสรัป เตรียม Omnichannel ไว้รองรับแล้ว

กลับมาที่ปัจจัยเสี่ยงสำคัญของธุรกิจค้าปลีกดั้งเดิมนั่นคือ “อี-คอมเมิร์ซ” เซ็นทรัล รีเทลเสนอแผนธุรกิจว่าบริษัทได้เตรียมทางหนีทีไล่ไว้แล้ว โดยมีทั้งแพลตฟอร์ม Central.co.th ขายสินค้าจากห้างเซ็นทรัล มีแพลตฟอร์มร่วมทุน JDCentral และ Tops ก็มีระบบสั่งซื้อออนไลน์แล้ว

ญนน์ยังไฮไลต์จุดเด่นของการที่ “ห้าง” มาทำ “อี-คอมเมิร์ซ” คือสามารถสร้างระบบการขายแบบ Omnichannel ได้ง่ายเพราะมีตัวห้างเป็นจุดมาเลือกชมและรับสินค้าอยู่แล้ว ยกตัวอย่าง Tops นั้นมีลูกค้าเลือกวิธีรับสินค้าเองที่ซูเปอร์มาร์เก็ตเป็นจำนวนมาก รวมถึงอ้างอิงเทรนด์ในต่างประเทศ เช่น ห้างดั้งเดิมอย่าง Walmart สามารถปรับตัวจากการใช้ Omnichannel เอาชนะ Amazon ได้ ทำให้ CRC มีความมั่นใจว่าจะไม่ถูกดิสรัปในตลาด

7.เคาะราคาหุ้น IPO ที่ 40-43 บาท เตรียมขึ้นเป็น SET50

มาว่ากันที่การเปิดราคาซื้อขายหุ้น IPO ของ CRC เคาะราคามาที่ 40-43 บาทต่อหุ้น และจะเปิดขาย 1,860.1 ล้านหุ้น คิดเป็นมูลค่าเสนอขายรวมประมาณ 7.4-8.0 หมื่นล้านบาท ซึ่งเซ็นทรัล รีเทลระบุว่า เป็นหุ้น IPO ที่ใหญ่ที่สุดในประวัติศาสตร์ตลาดหลักทรัพย์แห่งประเทศไทย และมาร์เก็ตแคปจะใหญ่เป็นอันดับ 15 ของตลาด ทำให้จะถูกจัดเข้าไปอยู่ในกลุ่ม SET50 อัตโนมัติ

สำหรับการซื้อขายหุ้น IPO ของ CRC มีขั้นตอนพิเศษตรงที่จะนำ บมจ.โรบินสัน (ROBINS) เข้ามารวมใน CRC ด้วย ทำให้มีการทำ Tender Offer แลกหุ้น ให้ผู้ถือหุ้น ROBINS เข้ามาถือหุ้นใน CRC ได้ ปัจจุบันเมื่อเคาะราคาหุ้น CRC แล้ว จึงจะมีการเสนอแลกหุ้นของสองบริษัทในอัตราส่วนหุ้นสามัญเพิ่มทุน CRC 1.55-1.66 หุ้น ต่อ 1 หุ้นสามัญเดิมของ ROBINS

ผู้ที่สนใจจองซื้อสามารถจองได้ 4 วัน ระหว่างวันที่ 29-31 ม.ค. 63 และ 3 ก.พ. 63 ส่วนผู้ที่ต้องการแลกหุ้น ROBINS สิ้นสุดการยื่นตอบรับคำเสนอซื้อภายใน 3 ก.พ. 63 แต่หุ้น ROBINS จะเทรดได้ต่อเนื่องจนถึง 1 วันก่อนที่หุ้น CRC จะเข้าสู่ตลาด

หลังจากนั้นวันที่ 5 ก.พ. 63 จะระบุราคา IPO ที่ชัดเจน และคาดว่าภายในสองสัปดาห์ หรือประมาณวันที่ 20 ก.พ. 63 หุ้น CRC จะเข้าเทรดในตลาดวันแรก

8. P/E 30-32 เท่า “เอเซีย พลัส” ประเมินราคาเหมาะสม

สรุปว่าควรซื้อหรือไม่ควรซื้อหุ้น CRC เราสอบถามไปที่ “สุวัฒน์ วัฒนพรพรหม” ผู้ช่วยผู้อำนวยการสายงานวิจัย บริษัทหลักทรัพย์ เอเซีย พลัส ประมาณการณ์กำไรสุทธิ 8 พันล้านบาทของเซ็นทรัล รีเทล เมื่อคำนวณออกมาจากราคา 40-43 บาท จะได้ค่า P/E 30-32 เท่า ซึ่งอยู่ในช่วงบนของกลุ่มหุ้นค้าปลีก ถือเป็นราคาที่ “สมเหตุสมผล” ไม่ตั้งราคาสูงเกินไป และมองว่าหากนักลงทุนสนใจซื้อเชื่อว่าราคาเทรดวันแรกไม่น่าจะต่ำกว่าราคาจองซื้อ

ส่วนการประเมินพื้นฐานบริษัทเซ็นทรัล รีเทล สุวัฒน์มองว่ามีพื้นฐานที่ดี โดยเฉพาะธุรกิจประเภทไฮเปอร์มาร์เก็ตในเวียดนาม และกลุ่มร้านค้าสินค้าเฉพาะอย่าง ไทวัสดุ, Power Buy, Supersports รวมถึงโดยรวมของธุรกิจมีความครบรอบด้าน

อย่างไรก็ตาม สุวัฒน์มองปัจจัยลบระยะสั้นว่า ดัชนีความเชื่อมั่นผู้บริโภคช่วงนี้ไม่ดีนัก (อ้างอิงข้อมูลจากมหาวิทยาลัยหอการค้าไทยประชาชนส่วนใหญ่ 50.3% มองว่าเศรษฐกิจไทยอยู่ในระดับแย่) ทำให้ในรอบ 6 เดือนข้างหน้า รายได้และกำไรของค้าปลีกอาจจะมีความเสี่ยง

หรือถ้ามองระยะยาว มีปัจจัยลบเช่นกัน เพราะสัดส่วนรายได้ 32% ของ CRC อิงอยู่กับสินค้าแฟชั่นซึ่งถูกดิสรัปโดยการค้าออนไลน์ แม้ว่า CRC จะปรับตัวไปสู่ Omnichannel แล้ว แต่ประเมินว่าการแก้เกมครั้งนี้จะช่วยพยุงตัวไว้มากกว่าที่จะทำให้เติบโตได้