ผลกระทบจากภาวะเศรษฐกิจขาลงในปีที่ผ่านมาทำให้ “โปรโมชั่น” กลายเป็นปัจจัยสำคัญที่ดึงดูดนักช้อปทั่วภูมิภาคเอเชียแปซิฟิก โดยนีลเส็นชอปเปอร์เทรนด์ได้สำรวจยอดขายสินค้าอุปโภคบริโภคในไตรมาสที่ 2 ของปีนี้พบว่า “เกือบ 7 ใน 10 ของผู้บริโภคไทยสนใจเรื่องโปรโมชั่น” เพราะคิดถึงความคุ้มค่ามากขึ้น

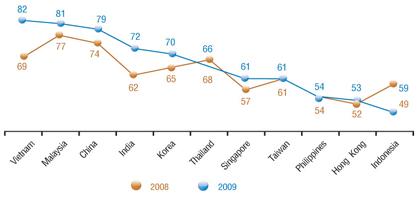

โดยประเทศที่ผู้บริโภคมีการซื้อสินค้าเพราะโปรโมชั่นจำนวนสูงที่สุดคือเวียดนาม มาเลเซีย จีน และอินเดีย ส่วนไทยจัดอยู่ในลำดับที่ 6 ของภูมิภาคนี้ ในปีที่แล้วสัดส่วนของผู้ที่ซื้อเพราะโปรโมชั่นมีสูงขึ้นอย่างเห็นได้ชัด โดยเฉพาะอย่างยิ่งในประเทศที่กำลังพัฒนา เช่น เวียดนามเพิ่มขึ้น 13% และอินเดียเพิ่มขึ้น 10% ส่วนไทยซึ่งเป็นประเทศที่ผู้บริโภคสนใจเรื่องโปรโมชั่นอยู่เป็นประจำอยู่แล้ว มีผู้บริโภคถึง 66% ยอมรับว่าโปรโมชั่นมีอิทธิพลต่อการซื้อพวกเขา

จัดประเภทพฤติกรรมนักช้อป

ทั้งนี้ สง่า บรรจงประเสิฐ ผู้อำนวยการแผนก Consumer Research บริษัท นีลเส็น ประเทศไทย จำกัด ให้ข้อมูลว่าปัจจุบันพฤติกรรมผู้บริโภคแบ่งออกเป็น 6 ประเภทด้วยกันคือ Stable, Variety Seeker, Choosy, Price Concierge, Promotion Seeker และ Convenience Seeker ซึ่งแต่ละกลุ่มจะมีพฤติกรรมดังนี้

1.กลุ่ม Stable จะมีพฤติกรรมที่เมื่อเดินมาถึงหน้าชั้นวางสินค้าแล้วก็หยิบได้ทันทีไม่มีลังเลเนื่องจากมีแบรนด์ในใจอยู่แล้ว

2.กลุ่ม Variety Seeker มักจะยืนดูรายละเอียดของสินค้าเป็นเวลานานๆ ซึ่งราคาไม่ใช่ปัจจัยหลักสำหรับการตัดสินใจซื้อ

3.กลุ่ม Choosey คือคนที่ต้องการรู้ข้อมูลสินค้ามากขึ้นกว่าป้ายบนฉลาก และมักถามข้อมูลเพิ่มเติมจากพนักงาน

4.กลุ่ม Price Concierge กลุ่มนี้มักใช้ราคาเป็นตัวตัดสินและมักมีการเปรียบกันหลายๆ แบรนด์

5.กลุ่ม Promotion Seeker สามารถเปลี่ยนใจได้ทันทีถ้ารู้ว่าห้างไหนให้โปรโมชั่นดีกว่า ซึ่งกลุ่มนี้มักจะดูใบปลิวก่อนว่าแบรนด์ไหนให้โปรโมชั่นดีที่สุด

6.กลุ่ม Convenience Seeker มักจะคำนึงถึงความสะดวกเป็นอันดับแรก ไม่ชอบความยุ่งยากซับซ้อน

จากพฤติกรรมดังกล่าวจะเห็นได้ว่าปัจจัยด้านราคาจะมีผลกับกลุ่ม Price Concierge, Variety Seeker และ Promotion Seeker เพราะมองหาสิ่งที่ดีที่สุดและมีการเปรียบเทียบขนาดกับราคาสินค้าเป็นประจำซึ่งมักพบในกลุ่มผู้บริโภคหญิงที่มองเรื่องความคุ้มค่ามากกว่าผู้ชาย ขณะเดียวกันถ้าแบรนด์ไหนมีสิทธิพิเศษ กลุ่มลูกค้าที่เป็น Stable ก็จะตัดสินใจซื้อได้ง่ายขึ้นเพราะมีความจงรักภักดีต่อแบรนด์อยู่แล้วและมักจะซื้อเก็บไว้ครั้งละเป็นจำนวนมากด้วย

“เมื่อแยกกลุ่มพฤติกรรมแล้วจะสามารถวิเคราะห์ได้ว่าแต่ละกลุ่มมีขนาดเท่าไหร่ ลักษณะทางประชากรศาสตร์เป็นอย่างไร อาชีพอะไร พักอยู่ย่านไหน อายุเท่าไหร่ และความสนใจในการช้อปปิ้งเป็นยังไง การเลือกห้างเพื่อซื้อของเป็นยังไง ซึ่งข้อมูลเหล่านี้นำมาใช้ทำการตลาดได้ ทำให้นักการตลาดรู้ว่าผู้บริโภคในเซกเมนต์ไหนมีพฤติกรรมยังไง” สง่าอธิบาย

โอกาสของสินค้าเฮาส์แบรนด์

เมื่อ Value for money เข้ามามีบทบาทต่อพฤติกรรมผู้บริโภคมากขึ้นจึงช่วยเพิ่มโอกาสให้กับสินค้าเฮาส์แบรนด์ หรือสินค้าตราห้าง (Private Labels) ในปีที่ผ่านมาทำให้สินค้ากลุ่มนี้มีส่วนแบ่งทางการตลาดในฮ่องกงมากกว่า 5% เพราะเป็นช่วงที่ผู้บริโภคคำนึงถึงความคุ้มค่าในการซื้อสินค้ามากยิ่งขึ้น ขณะเดียวกันก็ทำให้ส่วนแบ่งของยอดขายสินค้าเฮาส์แบรนด์ในเกือบทุกประเทศเพิ่มขึ้นด้วย

“เวลานี้ถือเป็นโอกาสดีของกลุ่มผู้ค้าปลีกที่จะนำเสนอสินค้าให้แก่ผู้บริโภคที่สนใจเรื่องความคุ้มค่า และยังเป็นโอกาสที่ดีจะสร้างความแตกต่างให้ตัวเองโดยการลงทุนกับการพัฒนาผลิตภัณฑ์ที่เป็นสินค้าเฮาส์แบรนด์ ซึ่งการรักษาคุณภาพสินค้าให้ดีอย่างต่อเนื่องและโปรโมตสินค้าอย่างกระตือรือร้นเป็นสิ่งที่จำเป็นมาก เนื่องจากผู้บริโภคในเอเชียเป็นกลุ่มที่จงรักภักดีต่อแบรนด์” ปีเตอร์ เกล กรรมการผู้จัดการ ด้านธุรกิจค้าปลีก ในเอเชียแปซิฟิก ตะวันออกกลาง และแอฟริกาสรุป

สำหรับในภาพรวมของยอดขายสินค้าอุปโภคบริโภคในไตรมาสที่ 2 ของปีนี้ ไทยปรับตัวดีขึ้น 8% เมื่อเทียบกับอัตราการเติบโตของปีที่ผ่านมา ซึ่งในภูมิภาคเอเชียแปซิฟิกมีการโตขึ้น 12% โดยถูกขับเคลื่อนจากประเทศที่กำลังพัฒนา 6 ประเทศ จากทั้งหมด 13 แห่ง โดยเวียดนามมีอัตราการเติบโตที่สูงสุดถึง 16% รองลงมาคืออินเดีย 14.4% ฟิลิปปินส์ 14.2% จีน 11.9% อินโดนีเซีย 9.9% และไทย 7.8%

มนต์ของไฮเปอร์มาร์เก็ตในไทยยังไม่เสื่อม

แม้ว่าพิษเศรษฐกิจในปีที่ผ่านมาจะทำให้ไฮเปอร์มาร์เก็ตในเกาหลีและไต้หวันเสียส่วนแบ่งการตลาดถึง 1% เพราะผู้บริโภคลดความถี่ในการจับจ่ายที่ไฮเปอร์มาร์เก็ตลงเพื่อต้องการเก็บเงินโดยพยายามไม่ใช้จ่ายไปกับสิ่งของที่ไม่จำเป็น ขณะที่ระดับการใช้จ่ายในไทยลดลงเล็กน้อยแต่อัตราความนิยมไฮเปอร์มาร์เก็ตในไทยยังถือว่ามีจำนวนมากที่สุดและเป็นช่องทางหลักอยู่ดี

ในรายงานของนีลเส็นยังเผยถึงการเติบโตด้านการใช้บริการที่ซุปเปอร์มาร์เก็ตหรือตลาดขนาดเล็กที่เพิ่มขึ้น เพราะตอบสนองความสะดวกสบายแก่ผู้บริโภคมากขึ้นและยังช่วยลดค่าเดินทางได้อีกด้วย ขณะเดียวกัน จำนวนผู้ซื้อของในซูเปอร์มาร์เก็ตในประเทศไทย ไต้หวัน และอินโดนีเชีย ยังเพิ่มขึ้นเป็นครั้งแรกในรอบหลายปี โดยไทยมีจำนวนผู้บริโภคที่ใช้ซูเปอร์มาร์เก็ตเป็นช่องทางหลักเพิ่มขึ้นจาก 10% ในปี 2551 เป็น 22% ในปี 2552

สิ่งที่น่าสนใจคือ แม้ว่าขนาดร้านจะเล็กกว่าห้างทั่วไป แต่ผู้บริโภคเลือกใช้บริการร้านสะดวกซื้อที่อยู่ในปั๊มน้ำมันถี่มากขึ้น (จาก 3 ครั้งต่อเดือนในปี 2551 เป็น 4 ครั้งต่อเดือนในปี 2552) ส่วนร้านโชห่วย ตลาดสด และร้านสะดวกซื้อนอกปั๊มน้ำมัน ก็ยังมีการเข้าใช้บริการประมาณ 18, 14 และ 13 ครั้งต่อเดือน ซึ่งนับว่ายังคงเป็นช่องทาง 3 อันดับแรกที่ผู้บริโภคชาวไทยใช้บริการบ่อยที่สุด

โดยปีเตอร์วิเคราะห์ว่า ร้านสะดวกซื้ออย่าง 7 – Eleven จะยังคงมีการเติบโตอย่างต่อเนื่องในทุกประเทศ รวมถึงการขยายตัวของธุรกิจอาหารและบริการอื่นๆ เพื่อสร้างความสะดวกสบายในชีวิตประจำวันให้แก่ผู้บริโภคมากยิ่งขึ้น และด้วยเหตุนี้จึงทำให้ไฮเปอร์มาร์เก็ตชั้นนำต่างๆ พากันขยายสาขาไปยังพื้นที่ชุมชนเล็กๆ และจับกลุ่มที่มีลักษณะการจับจ่ายที่แตกต่างกัน

ผู้ชายช้อปปิ้งมากขึ้น

จากเดิมที่บรรดาแม่บ้านที่ต้องทำหน้าที่จับจ่ายสินค้าอุปโภคบริโภคต่างๆ ภายในบ้าน สิ่งที่นีลเส็นพบจากการสำรวจครั้งนี้แสดงให้เห็นถึงกลุ่มผู้ซื้อที่เป็นผู้ชายในภูมิภาคเอเชียแปซิฟิกกำลังกลายเป็นกลุ่มผู้ซื้อหลักของสินค้าอุปโภคบริโภคให้ครอบครัวอย่างช้าๆ เมื่อเทียบจาก 10 ปีที่ผ่านมา สัดส่วนของผู้ซื้อสินค้าเหล่านี้ที่เป็นชายเพิ่มสูงขึ้นจาก 14% เป็น 22% โดยเฉลี่ย ส่วนในประเทศไทยผู้ชาย 26% ยอมรับว่าพวกเขาเป็นผู้ซื้อหลักของครอบครัว โดยเพิ่มขึ้นจาก 15% ในปี 2545 ซึ่งสูงกว่าค่าเฉลี่ยในภูมิภาคเดียวกัน