“เซ็นทรัล รีเทล” เข้าตลาด “เวียดนาม” ครบ 10 ปี จนปัจจุบันเป็น “ไฮเปอร์มาร์เก็ต” รายใหญ่ที่สุดของประเทศ ตั้งเป้าขยายจำนวนสาขาอีกเท่าตัวภายในปี 2570 ปักหมุดเป็นผู้นำในตลาดหัวเมืองเทียร์ 3-4 เติบโตไปพร้อมกับความเจริญของเวียดนามที่คาดว่าประชากร ‘ครึ่งหนึ่ง’ จะเข้ามาอาศัยในเขตเมืองภายในอีก 6 ปีข้างหน้า

หนึ่งในพอร์ตสำคัญที่กำลังโตวันโตคืนของ บริษัท เซ็นทรัล รีเทล คอร์ปอเรชั่น จำกัด (มหาชน) หรือ CRC คือตลาด “เวียดนาม” หลังเข้าตลาดครบ 10 ปี ปัจจุบันเซ็นทรัล รีเทลกลายเป็นผู้นำตลาดในหลายแง่มุม โดยเป็นอันดับ 1 “ไฮเปอร์มาร์เก็ต” รายใหญ่ที่สุด มีส่วนแบ่งตลาดถึง 62% พ่วงตำแหน่งบริษัทรีเทลต่างประเทศที่ใหญ่ที่สุดในเวียดนาม

“ญนน์ โภคทรัพย์” ประธานเจ้าหน้าที่บริหาร CRC เล่าย้อนถึงก้าวแรกของเซ็นทรัล รีเทลเมื่อปี 2555 เริ่มทดลองตลาดนี้ด้วยการดันสินค้าแฟชันเข้าไปจำหน่ายก่อน ซึ่งยังไม่ประสบความสำเร็จมากนักด้วยกำลังซื้อของคนเวียดนามสมัยนั้น แต่ก็ทำให้เซ็นทรัล รีเทลได้เรียนรู้ตลาดและเห็นช่องทาง

กระทั่งปี 2558 เซ็นทรัล รีเทลใช้วิธีเข้าซื้อหุ้นส่วนกิจการท้องถิ่น คือ “เหงียนคิม” (NK: Nguyen Kim) ซึ่งเป็นเชนร้านเครื่องใช้ไฟฟ้า (ต่อมาจะเทกโอเวอร์ทั้งหมดในปี 2562) กับ “ลานชี มาร์ท” (Lanchi Mart) เป็นซูเปอร์มาร์เก็ตที่ขยายตัวในเขตเวียดนามเหนือ

จุดเปลี่ยนสำคัญต่อเนื่องคือปี 2559 บริษัทเข้าเทกโอเวอร์ “บิ๊กซี เวียดนาม” (Big C) ซึ่งเป็นไฮเปอร์มาร์เก็ต อย่างไรก็ตาม ชื่อห้างฯ “บิ๊กซี” นั้นลิขสิทธิ์ยังอยู่กับกลุ่มบีเจซี เซ็นทรัล รีเทลจึงต้อง ‘รีแบรนด์’ ใหม่ทั้งหมดโดยใช้ชื่อ “GO!” (โก!) ซึ่งปีนี้คาดว่าจะรีแบรนด์บิ๊กซีเปลี่ยนเป็น GO! ได้ครบทุกสาขา

แตกกิ่งก้านสู่โมเดลค้าปลีกหลายรูปแบบ

หลังเซ็นทรัล รีเทลลงรากฐานในเวียดนามได้แล้ว สิ่งที่บริษัทพัฒนาต่อคือการสร้างโมเดลธุรกิจใหม่ๆ ให้เหมาะกับตลาด

ในปี 2561 บริษัทเริ่มเปิดโมเดลค้าปลีก “GO! Mall” ลักษณะเป็นศูนย์การค้า 2 ชั้น พื้นที่ประมาณ 4,500 ตร.ม. แบ่งพื้นที่ชั้นล่างเป็นพื้นที่เช่าร้านค้า-ร้านอาหาร ตอบสนองด้านไลฟ์สไตล์ ช้อปปิ้ง ทานข้าวนอกบ้าน ส่วนชั้นบนเป็นไฮเปอร์มาร์เก็ต GO! โมเดลนี้จะมาตอบโจทย์พื้นที่ชุมชนเมืองที่มีกำลังซื้อสูง

ตามด้วยปี 2563-64 นำโมเดลประเภทซูเปอร์มาร์เก็ต เข้ามาเสริมทัพ โดยแบ่งเป็น “Mini go!” ที่ใช้บุกตลาดหัวเมืองเทียร์ 3-4 วางตนเองเป็นผู้นำโมเดิร์นเทรดของเมืองนั้นๆ และนำแบรนด์ “Tops Market” จากไทยเข้ามาลงทำเลหัวเมืองเทียร์ 1-2 ในจุดที่ลูกค้ามีกำลังซื้อสูง

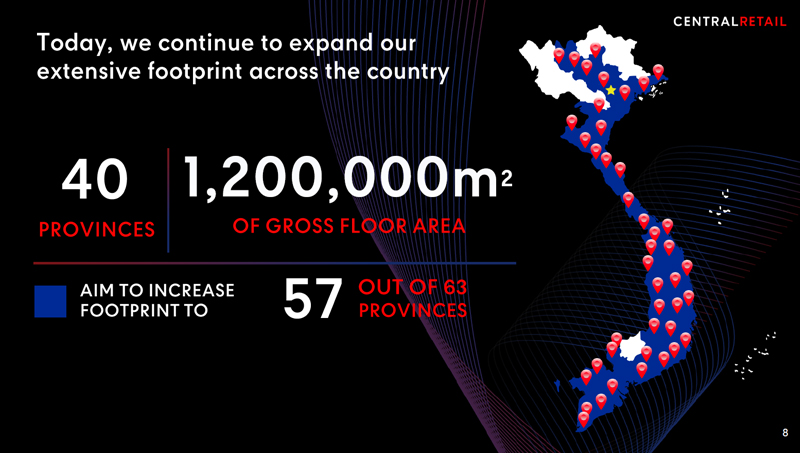

ณ สิ้นปี 2564 เซ็นทรัล รีเทลมีค้าปลีกสะสมกว่า 300 ร้านค้า คิดเป็นพื้นที่ขายรวม 1.2 ล้านตร.ม. ครอบคลุม 40 จังหวัด ทำยอดขายไปมากกว่า 38,000 ล้านบาท ขณะที่ปี 2565 มีตัวเลขฐานลูกค้าสะสม 66 ล้านคน

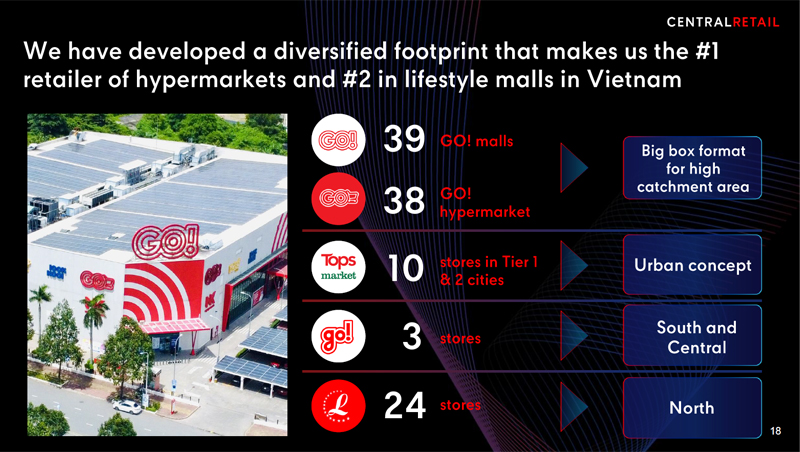

สรุปแบรนด์ค้าปลีกหลักๆ ของเซ็นทรัล รีเทลที่เปิดตัวแล้วในเวียดนาม

- GO! Mall จำนวน 39 สาขา

- GO! ไฮเปอร์มาร์เก็ต จำนวน 38 สาขา

- Tops Market ซูเปอร์มาร์เก็ต จำนวน 10 สาขา

- Mini go! ซูเปอร์มาร์เก็ต จำนวน 3 สาขา

- Lanchi Mart ซูเปอร์มาร์เก็ต จำนวน 24 สาขา

- Nguyen Kim ร้านเครื่องใช้ไฟฟ้า จำนวน 59 สาขา

(*สำหรับ Mini go! จะเน้นตลาดเวียดนามกลางและเวียดนามใต้ ส่วน Lanchi Mart จะเน้นตลาดเวียดนามเหนือที่แบรนด์มีชื่อเสียงอยู่แล้ว)

ทำไม “เวียดนาม” จึงเนื้อหอมมากสำหรับค้าปลีก

นั่นเป็นเพียงจุดเริ่มต้น หลังจากนี้เซ็นทรัล รีเทลจะทุ่มเม็ดเงินการลงทุนอีกเพราะตลาดนี้มีแนวโน้มเป็น ‘ดาวรุ่ง’ ในการสร้างรายได้ “โอลิวิเยร์ แลงเล็ต” ประธานเจ้าหน้าที่บริหาร เซ็นทรัล รีเทล เวียดนาม ชี้ให้เห็นปัจจัยหลัก 4 ข้อที่ทำให้เวียดนามน่าสนใจ ดังนี้

- การเติบโตทางเศรษฐกิจของเวียดนามจะขยายตัวมากกว่าประเทศไทย โดยการคาดการณ์ปี 2568 จีดีพีเวียดนามจะโต 2% ขณะที่ไทยจะโตเพียง 3.5%

- ประชากรเวียดนามขนาด 100 ล้านคนครึ่งหนึ่งจะกลายมาเป็น “คนเมือง” โดยคาดการณ์ปี 2572 ประชาชนเวียดนาม 50% จะมาอาศัยในเขตเมือง ส่งให้มีความต้องการจับจ่ายในโมเดิร์นเทรด

- มีพื้นที่ให้โมเดิร์นเทรดเติบโตได้อีกมาก โดยปัจจุบันค้าปลีกประเภทโมเดิร์นเทรดมีสัดส่วนเพียง 11% ของค้าปลีกทั้งหมด คาดว่าจะเพิ่มสัดส่วนเป็น 13% ภายในปี 2570 ซึ่งก็ยังถือเป็นสัดส่วนที่ต่ำมาก

- ประเทศท่องเที่ยวแห่งใหม่ จะทำให้มีกำลังซื้อจากนักท่องเที่ยวเข้ามาเสริมด้วย

ไปต่อ! ปี 2570 หมุดหมายจำนวนสาขาโตเป็นเท่าตัว

ด้วยความเป็นดาวรุ่งของเวียดนาม ทำให้เซ็นทรัล รีเทลจะโหมตลาดมากยิ่งขึ้น โดยญนน์ประกาศงบการลงทุนในเวียดนามจากนี้จนถึงปี 2570 จะลงทุนเพิ่มอีก 50,000 ล้านบาท และวางเป้าหมายการขยายตัว ดังนี้

- มีศูนย์การค้าและร้านค้ามากกว่า 600 สาขา

- ครอบคลุมพื้นที่เพิ่มขึ้นเป็น 57 จังหวัด (จากทั้งหมด 63 จังหวัด)

- มีพื้นที่ขายมากกว่า 2 ล้านตร.ม.

- สร้างยอดขายขึ้นไปแตะ 150,000 ล้านบาท

- ขึ้นเป็นอันดับ 1 ด้าน Omnichannel ในกลุ่มธุรกิจฟู้ด

- ขึ้นเป็นอันดับ 2 ในกลุ่มพร็อพเพอร์ตี้ (เช่น ศูนย์การค้า)

เห็นได้ว่าอีกเพียง 4 ปีจากนี้ เซ็นทรัล รีเทล เวียดนามจะขยายสาขาเป็นเท่าตัว และต้องการทำยอดขายมากขึ้นเกือบ 4 เท่า!

เริ่มปี 2566 ลุยก่อสร้าง-ซื้อที่ดินพรึบ

จากวิสัยทัศน์ภาพใหญ่ดังกล่าว ปี 2566 นี้จะได้เห็น CRC เวียดนามใช้งบลงทุน 6,000 ล้านบาท เร่งการก่อสร้าง รีโนเวตสาขาเดิม และซื้อที่ดินเตรียมพร้อมสู่อนาคต โดยมีแผนงานหลักด้านการขยายสาขา ดังนี้

- GO! Mall

– ก่อสร้าง 5-7 สาขา

– จัดซื้อที่ดินเพิ่ม 5-8 แปลง - GO! Hypermarket

– รีแบรนด์จากบิ๊กซีและรีโนเวตเสร็จสิ้น 10 สาขา - Tops Market และ Mini go!

– ก่อสร้าง 8-10 สาขา

– จัดซื้อที่ดินเพิ่ม 15-20 แปลง - Nguyen Kim (NK)

– ก่อสร้าง 3-5 สาขา

– รีโนเวต 10-12 สาขา

นอกจากนี้ จะมี “ธุรกิจใหม่” ที่เปิดตัวทั้งในไทยและเวียดนาม ตามที่เซ็นทรัล รีเทลมีการให้ข่าวไปเมื่อต้นเดือนกุมภาพันธ์ที่ผ่านมา

โอลิวิแยร์ยังกล่าวถึงแผนการสร้าง ‘synergy’ ภายในเวียดนามเอง และระหว่าง CRC ไทย-เวียดนาม ที่จะได้เห็นมากขึ้นในปีนี้ เช่น โมเดลใหม่ของการผนวก Tops กับ NK, การสร้าง Omnichannel ผ่านช่องทางเดียวกันในกลุ่มธุรกิจฟู้ด, การส่งสินค้า private label จาก Tops ประเทศไทยไปมากกว่า 300 SKUs, สั่งซื้อนำเข้าสินค้าจากต่างประเทศเพื่อมาจำหน่ายทั้งไทยและเวียดนามเพื่อให้ได้ Economy of scale, ส่งออกของสดจากเวียดนามไปประเทศไทย

ที่สำคัญคือ CRC เวียดนามจะเรียนรู้ระบบ ‘The 1’ จากประเทศไทย นำมาวางระบบ CRM รวมทั้งเครือในเวียดนามด้วย โดยที่ผ่านมาระบบ CRM ของฝั่งเวียดนามจะแยกกันตามแบรนด์ เช่น Big Xu ของลูกค้าบิ๊กซี, GO! App, Tops Online App ต่อไปจะได้เห็นการปรับเพื่อรวมเป็นหนึ่งในแบบเดียวกับ The 1

- ‘SNNP’ เปิดโรงงานใหม่ใน ‘เวียดนาม’ เร่งเครื่องสู่การเป็น ‘ผู้เล่นระดับโลก’

- KBank ลุย “เวียดนาม” ตั้งเป้าปี’66 ดึงลูกค้า 1.2 ล้านราย ส่งบริการ “ดิจิทัล” เป็นหัวหอกบุกตลาด

การแข่งขันด้านค้าปลีกในเวียดนามนั้นมีผู้เล่นหลายรายทั้งในประเทศและต่างประเทศ ข้อมูลจากสำนักข่าวท้องถิ่น Vietnam Report JSC กล่าวถึงชื่อผู้เล่นรายใหญ่ของเวียดนามเอง เช่น Wincommerce ในเครือ Masan Group บริษัทเอกชนยักษ์ใหญ่ และผู้เล่นจากต่างประเทศ นอกจาก CRC ที่ใหญ่ที่สุดในกลุ่มนี้ ยังมีแบรนด์ MM Mega Market จากประเทศไทย, Aeon จากญี่ปุ่น และ Lotte จากเกาหลีใต้ เป็นต้น

อย่างไรก็ตาม เมื่อถามถึงความท้าทายในตลาดเวียดนาม กลับไม่ใช่เรื่องของคู่แข่ง แต่ญนน์มองว่าเป็นเรื่องของ “การหาที่ดินและขออนุญาตก่อสร้าง” มากกว่า กลายเป็นว่าอุปสรรคหลักที่เวียดนามคือความซับซ้อนในการขออนุญาตก่อสร้างที่ทำให้สปีดมากกว่านี้ได้ยาก โดยที่ไทยการสร้างแต่ละสาขาใช้เวลาเพียง 1 ปีสร้างเสร็จ แต่ในเวียดนามอาจต้องใช้เวลาถึง 2-3 ปีเลยทีเดียว