ย้อนไป 10 ปีก่อน มีคำว่า The Great Wealth Transfer หรือ การส่งต่อความมั่งคั่งระหว่างรุ่นครั้งใหญ่ โดย KBank Private Banking คาดว่าการส่งต่อความมั่งคั่งครั้งใหญ่ทั่วโลกกำลังจะเกิดขึ้นอีกครั้งในอีก 6 ปีข้างหน้า หรือภายในปี 2573 แต่แน่นอนว่าการส่งต่อธุรกิจไปอีกรุ่นนั้น อาจไม่ได้ราบรื่นขนาดนั้น และหลายธุรกิจก็ล่มสลายในเจนถัดมา

ทรัพย์สิน 600 ล้านล้าน จะถูกส่งต่อในอีก 6 ปี

พีระพัฒน์ เหรียญประยูร Managing Director – Wealth Planning and Non-Capital Market Head, Private Banking Group ธนาคารกสิกรไทย เปิดเผยว่า ภายในปี 2573 ผู้มีสินทรัพย์สูงทั่วโลกจะส่งต่อความมั่งคั่งมูลค่าสูงถึง 18.3 ล้านล้านดอลลาร์สหรัฐ หรือราว 662 ล้านล้านบาท

โดยเมื่อเทียบเป็นรายภูมิภาคพบว่า อเมริกาเหนือ เป็นภูมิภาคที่มีการ ส่งต่อความมั่งคั่งมากสุดในโลก ตามมาด้วยยุโรป เอเชีย ตะวันออกกลาง และละตินอเมริกา หากเจาะเฉพาะในภูมิภาค เอเชีย พบว่า ผู้มีสินทรัพย์สูงอยู่ที่ 70,000 ราย คาดว่าจะมีการส่งต่อทรัพย์สินรวม 2.5 ล้านล้านดอลลาร์สหรัฐ หรือประมาณ 90 ล้านล้านบาท

ธุรกิจกงสีที่อยู่รอดถึงรุ่น 4 มีไม่ถึง 3%

อย่างไรก็ตาม การส่งต่อธุรกิจครอบครัวเหมือนจะง่าย แต่ก็ไม่ได้ง่ายอย่างที่คิด เพราะทั่วโลกมีธุรกิจครอบครัวเพียง 30% ที่อยู่รอดในรุ่น 2 และมีเพียง 12% ที่ส่งต่อไปรุ่น 3 ส่วนที่ รอดไปถึงรุ่น 4 มีเพียง 3% และจากการสำรวจยังพบอีกว่า 50% ของคนที่มีธุรกิจส่วนตัว ไม่มีการสื่อสารเรื่องการส่งต่อธุรกิจครอบครัว

“การระบาดของโควิด ทำให้ครอบครัวในเอเชียเริ่มตระหนักรู้ถึงความสำคัญในการส่งต่อทรัพย์สิน เนื่องจากความไม่แน่นอนที่เกิดขึ้น แต่แม้จะตระหนักมากขึ้น กลับมีเพียงแค่ 50% ของเจ้าของธุรกิจที่วางแผนคุยกับเจนถัดไป”

5 ปัจจัยอ่อนไหวที่อาจทำธุรกิจล่ม

สำหรับ ความอ่อนไหวของโครงสร้างธุรกิจครอบครัว ที่อาจทำให้ธุรกิจล่มสลายมีอยู่ 5 ปัจจัยหลัก ได้แก่

- ขาดมุมมองจากผู้เชี่ยวชาญ: หลายบ้านจะกำหนดทิศทางธุรกิจมาจากครอบครัว ซึ่งทำธุรกิจด้วยความเคยชิน ไม่มีมุมมองของผู้เชี่ยวชาญหรือตลาด ทำให้ธุรกิจกงสีบางบ้านไม่ได้ปรับตัว และตายในที่สุด

- พึ่งพาผู้บริหารมากกว่าระบบองค์กร: เจ้าของธุรกิจมักจะแทรกแซง แทนที่จะปล่อยให้องค์กรทำงานตามระบบที่ควรเป็น เช่น เจ้าของลงไปดูฝั่งการขายเอง และไม่ได้ทำตามนโยบายบริษัท ทำให้ตัวธุรกิจอ่อนไหว และเมื่อวันที่ลูกหลานมาสานต่อจะถูกคาดหวังว่า เจ้าของบริษัทจะทำได้เหมือนรุ่นก่อนที่มาช่วยไกด์แนวทางทั้งหมด แทนที่จะปล่อยให้ธุรกิจเดินหน้าไปได้เอง

- ปัญหาความโปร่งใส ระบบการตรวจสอบหละหลวม จนเป็นเหตุให้เกิดการฉ้อโกง: หลายบ้านมองว่าธุรกิจก็คือทรัพย์สินส่วนหนึ่ง จึงมีการโยกเงินมาใช้จ่ายส่วนตัว ทำให้ไม่ได้บริหารจัดการอย่างเป็นระบบ

- จะให้โอกาสลูกหลานหรือมืออาชีพ: ถือเป็นประเด็นที่ท้าทายอย่างมาก โดยบางครอบครัวให้มืออาชีพมาดูแล บางบ้านให้โอกาสคนในครอบครัว และบางบ้านทำแบบไฮบริด ซึ่งก็จะยิ่งท้าทาย เพราะมีเรื่องของตัวชี้วัด, การเติบโต, ผลตอบแทน เป็นต้น

- การจัดการบัญชีไม่เป็นระบบ: การจัดการบัญชีรวมถึงแผนธุรกิจอย่างเป็นระบบ จะช่วยให้ลูกหลานอยากกลับมาสานต่อธุรกิจมากขึ้น

“ปัจจัยที่ทำให้รุ่นถัดไปจะมารับช่วงต่อคือ เขาต้องการรู้ว่าจะต้องรับอะไรจากครอบครัว และอยากเข้ามาก็ต่อเมื่อมีการบริหารจัดการอย่างเป็นระบบ นอกจากนี้ เขาอยากมีอำนาจในการตัดสินใจไม่ใช่แค่ให้คนที่อาวุโสกว่าตัดสินใจ เพราะทายาทบางส่วนไม่ได้อยากรับช่วงต่อ เพราะเขาก็มีสิ่งที่อยากทำ”

คนไทยยังอยากให้ลูกหลานเป็น CEO

สำหรับแนวคิดของครอบครัวคนไทยส่วนใหญ่ยัง เชื่อในการส่งต่อธุรกิจให้คนในครอบครัว เมื่อเทียบกับทั่วโลกหรือในเอเชียที่เริ่ม เปลี่ยนความคิดเเล้ว ทำให้ธุรกิจครอบครัวในเอเชียเริ่ม ปล่อยให้มืออาชีพ โดยมองว่า ในเมื่อรวยแล้ว ทำไมไม่ให้โอกาสเขาไปทำอะไรที่อยากทำ

“เขามองแล้วว่าลูกเราเก่งพอจะแข่งกับคนนอกหรือเปล่า ซึ่งในต่างประเทศ เขาอยากให้ลูกหลานเป็น ผู้ที่หุ้นที่ดีพอ และปล่อยให้มืออาชีพทำไป แต่ต้องอ่านงบบัญชีเป็น ดังนั้น ถ้าอยากมานั่งทำธุรกิจก็ได้ หรือไม่ทำก็ได้ แต่ธุรกิจต้องยังเติบโตได้”

อย่างเช่น ซัมซุง ที่เลือก ลูกที่เก่งที่สุด เอามืออาชีพมานั่งทุกตำแหน่งในบ้าน และเปลี่ยนนโยบายจาก Top Down มาเป็น Bottom Up และสุดท้าย แยกธุรกิจกับครอบครัวอย่างชัดเจน โดยมีการจัดระบบบัญชีและภาษีเทียบเท่าบริษัทในตลาดตั้งแต่แรก และวางบัญชีเป็นมาตรฐานโปร่งใส

Gen 2 ไป 3 จะเริ่มเปลี่ยนผ่านยากขึ้น

อย่างไรก็ตาม ในประเทศไทยยังไม่มีการเก็บข้อมูลครอบครัวอย่างจริงจังว่ามีกี่ครอบครัวที่ส่งต่อธุรกิจให้ลูกหลาน และไม่สามารถประเมินมูลค่าการส่งต่อได้ เพราะธุรกิจส่วนใหญ่จะนำสินทรัพย์กระจายในหลาย ๆ ธนาคาร แต่ปัจจุบันเป็นช่วงเปลี่ยนผ่านของ Gen 1 ไป Gen 2

ซึ่งการส่งต่อจาก Gen 1 ไป 2 จะยังทำได้ง่าย เพราะมีความใกล้ชิดกัน เนื่องจากเป็นรุ่นพ่อสู่ลูก หรือพี่น้อง แต่รุ่น 2-3 ที่เป็นรุ่นลูกพี่ลูกน้องจะยากขึ้น เพราะไม่ได้ใกล้ชิดกันเหมือนก่อน และ ธุรกิจค้าปลีกแบบดั้งเดิม เป็นธุรกิจที่ ดูแลยากที่สุด เพราะการบริหารจัดการยังเป็นแบบดั้งเดิม และมีปัญหาด้านการลงบัญชีและภาษี เนื่องจากคู่ค้าไม่ได้อยู่ในระบบ Vat นี่จึงเป็นโจทย์ที่ยากมาก ที่จะช่วยให้เขาก้าวผ่านและเข้ามาอยู่ในระบบ

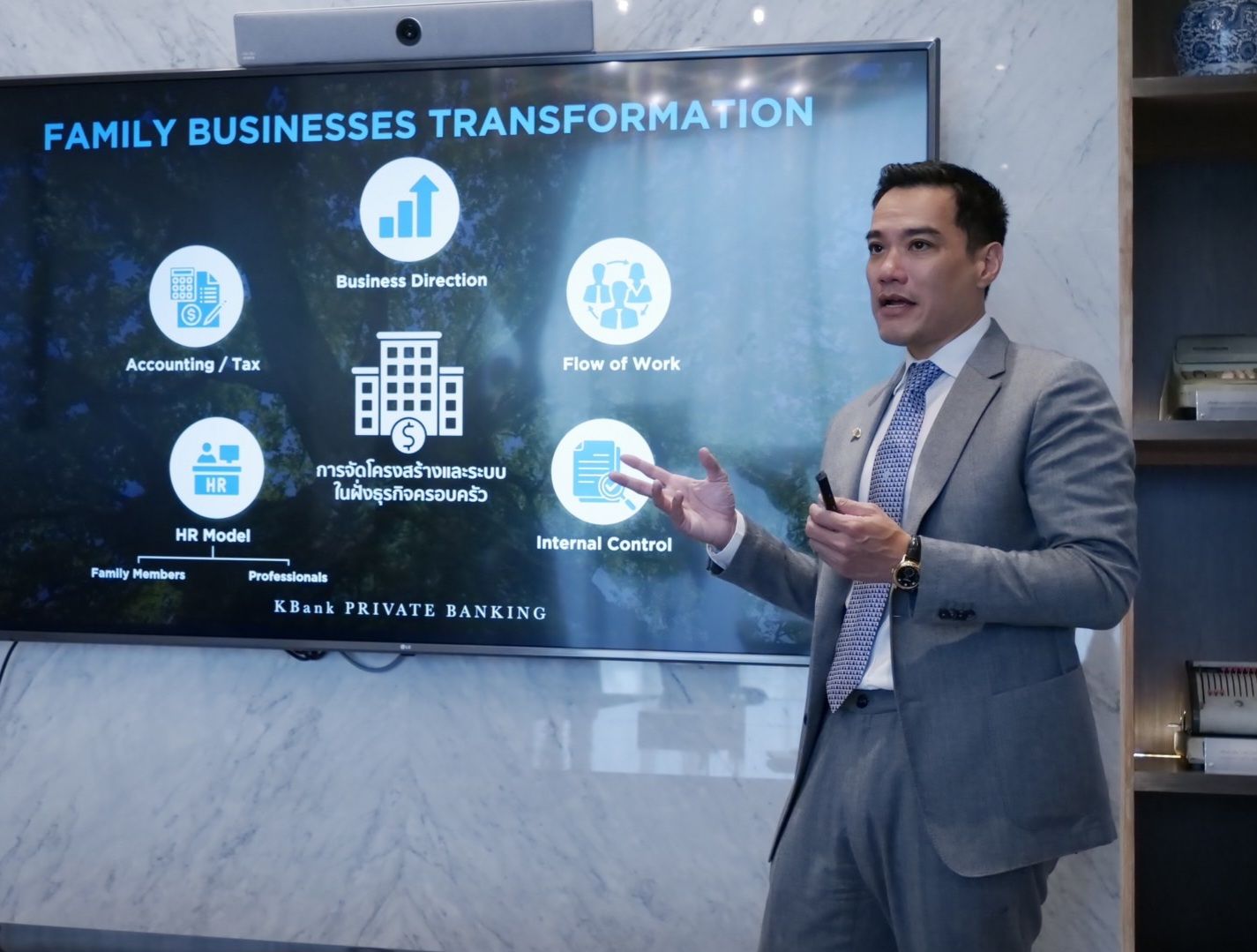

ปัจจุบัน KBank Private Banking มีบริการ Family Business Transformation ที่จะช่วยกำหนดกติกา, เป้าหมาย, ทิศทาง, การจัดการโครงสร้างและระบบฝั่งธุรกิจครอบครัว โดยปัจจุบันมีลูกค้า KBank Private Banking ที่ใช้บริการประมาณ 12-15% จากลูกค้าทั้งหมด 12,000 บัญชี โดยภายในสิ้นปีคาดว่าสัดส่วนจะเพิ่มขึ้นเป็น 17%