สร้างชื่อบริหารจัดการโครงการที่พักอาศัยมา 30 ปีเต็ม ปีนี้ LPP บริษัทบริหารอาคารในเครือ LPN หลังสปินออฟ วางโมเดลขยายธุรกิจเข้าสู่ตลาดบริหารจัดการโครงการเชิงพาณิชย์ เช่น อาคารสำนักงาน หน่วยราชการ โรงพยาบาล ท้าชนกับแบรนด์ต่างชาติ หวังขึ้น Top 5 ภายใน 5 ปี พร้อมแต่งตัวเปิด IPO ราวปี 2567 ขยายมาร์เก็ตแคปให้กับบริษัทแม่

บริษัทบริหารนิติบุคคลของแบรนด์ LPN ถือว่ามีความแข็งแรงในตลาดที่พักอาศัยมานาน เพราะก่อตั้งมาตั้งแต่ปี 2535 ในชื่อ บริษัท ลุมพินี พรอพเพอร์ตี้ มาเนจเมนท์ จำกัด เพื่อเป็นผู้บริหารโครงการของ บริษัท แอล.พี.เอ็น.ดีเวลลอปเมนท์ จำกัด (มหาชน) หรือ LPN ทุกโครงการ สร้างความอุ่นใจให้ผู้ซื้อว่าบริษัทยังคงติดตามดูแลหลังการขายต่อเนื่อง

อย่างไรก็ตาม ในระยะหลังบริษัทนี้ไม่ได้ทำงานเฉพาะการสนับสนุนบริษัทแม่อีกแล้ว และกำลังจะเปลี่ยนตัวเองเป็นกุญแจการสร้างรายได้และกำไรเพิ่มขึ้น

“สมศรี เตชะไกรศรี” กรรมการบริษัทและกรรมการผู้จัดการ บริษัท แอล พี พี พรอพเพอร์ตี้ มาเนจเมนท์ จำกัด หรือ LPP ย้อนประวัติการทำงานของบริษัทตลอด 30 ปี ทำให้ผ่านเหตุการณ์สำคัญๆ มาแล้วหลายครั้ง เช่น แผ่นดินไหวกรุงเทพฯ ปี 2539, น้ำท่วมใหญ่ปี 2554 หรือล่าสุดคือสถานการณ์ COVID-19 ที่ยังดำเนินถึงทุกวันนี้

การดำเนินงานยาวนานทำให้บริษัทมีองค์ความรู้เพียงพอ และเริ่มเข้ารับงานบริหารอาคารของบริษัทอื่นตั้งแต่ปี 2560 จนปัจจุบันในจำนวนโครงการ 200 แห่งที่บริหารอยู่ มีโครงการที่พัฒนาโดย LPN อยู่ 72% และมีโครงการที่ไม่ได้พัฒนาโดย LPN อยู่ 28%

จนล่าสุดเมื่อปี 2564 บริษัท ลุมพินี พรอพเพอร์ตี้ มาเนจเมนท์ จำกัด จึงได้สปินออฟออกจากบริษัทแม่และเปลี่ยนชื่อเป็น บริษัท แอล พี พี พรอพเพอร์ตี้ มาเนจเมนท์ จำกัด หรือ LPP เพื่อจะขยายตัวได้ด้วยตนเอง คล่องตัวในการบริหาร และเข้าสู่การ IPO

เข้าน่านน้ำที่ใหญ่กว่าอย่าง “โครงการเชิงพาณิชย์”

“สุรวุฒิ สุขเจริญสิน” กรรมการบริษัทและประธานเจ้าหน้าที่บริหารของ LPP เปิดเผยโมเดลธุรกิจใหม่ของ LPP สองข้อที่จะทำให้เกิดการขยายตัว คือ

- เข้าสู่ตลาดบริหารจัดการอาคารเชิงพาณิชย์ เช่น อาคารสำนักงาน หน่วยงานราชการ โรงแรม โรงพยาบาล ศูนย์การค้า โรงงาน

- ให้บริการครบวงจรที่เกี่ยวข้อง ได้แก่ บริหารจัดการโครงการ/นิติบุคคล, ฝากขาย-ฝากเช่า, วิศวกรรมซ่อมบำรุง, แม่บ้าน-ทำความสะอาด, รักษาความปลอดภัย, จัดสวน และกำจัดแมลง

ประเด็นแรกคือการเข้าสู่ธุรกิจเชิงพาณิชย์ สุรวุฒิระบุว่า เนื่องจากตลาดรับบริหารจัดการอาคารมูลค่ารวม 40,000 ล้านบาทต่อปี ที่จริงแล้วกลุ่มบริหารโครงการที่พักอาศัยมีมูลค่าเพียง 1 ใน 4 คือ 10,000 ล้านบาทเท่านั้น ตลาดที่ใหญ่กว่ามากคืออาคารเชิงพาณิชย์ซึ่งคิดเป็นมูลค่ารวม 30,000 ล้านบาท โดยตลาดนี้มีผู้เล่นหลักเป็นกลุ่มแบรนด์ต่างชาติ

ประเด็นแรกคือการเข้าสู่ธุรกิจเชิงพาณิชย์ สุรวุฒิระบุว่า เนื่องจากตลาดรับบริหารจัดการอาคารมูลค่ารวม 40,000 ล้านบาทต่อปี ที่จริงแล้วกลุ่มบริหารโครงการที่พักอาศัยมีมูลค่าเพียง 1 ใน 4 คือ 10,000 ล้านบาทเท่านั้น ตลาดที่ใหญ่กว่ามากคืออาคารเชิงพาณิชย์ซึ่งคิดเป็นมูลค่ารวม 30,000 ล้านบาท โดยตลาดนี้มีผู้เล่นหลักเป็นกลุ่มแบรนด์ต่างชาติ

“ในตลาดที่พักอาศัย เราแข่งขันได้ดีมากเพราะตลาดรู้จักเรา และมักจะเรียกเราเข้าไปยื่นใบเสนอราคา แต่ในตลาดเชิงพาณิชย์ เรายังต้องสร้างแบรนด์ให้ตัวเองให้ได้ก่อน ดังนั้นช่วงแรกอาจจะต้องทำราคาแข่งสักหน่อย และจะเริ่มจากโครงการเกรด B ถึง B+ ก่อน แต่เรามีเป้าจะติดตลาดและทำให้เป็นแบรนด์ชั้นนำในกลุ่มพาณิชย์ภายใน 5 ปี” สุรวุฒิกล่าว

ขณะที่บริการบริหารโครงการที่พักอาศัย จะยิ่งเพิ่มความแข็งแกร่งด้วย CRM ผ่านร้านค้าออนไลน์ “Living 24 Store” ร้านค้าเฉพาะให้ลูกบ้าน LPP ซื้อสินค้าได้ในราคาถูกเท่ากับหรือมากกว่าท้องตลาด ช่วงแรกเน้นสินค้าประเภทของกินของใช้ เช่น น้ำดื่ม และกลุ่มเครื่องใช้ไฟฟ้า แต่จะขยายไปสู่สินค้าหลากหลายหมวด

สมศรีกล่าวเสริมว่า ระบบ CRM นี้มีขึ้นเพื่อที่จะสร้างลอยัลตี้ให้ลูกบ้านพึงพอใจ ทำให้ LPP มีอัตราการต่อสัญญาที่สูงขึ้น (ปัจจุบันอัตราการต่อสัญญาในช่วง 5 ปีที่ผ่านมาของโครงการ LPN อยู่ที่ 99% และที่ไม่ใช่โครงการ LPN อยู่ที่ 90%)

ส่วนการแตกบริษัทลูกสามารถบริการได้ครบวงจรก็จะทำให้บริษัทมีรายได้เพิ่มขึ้นเช่นกัน โดยสุรวุฒิอธิบายว่า ค่าใช้จ่ายในการดูแลอาคารหลังหนึ่ง มีไม่ถึง 50% ที่จ่ายเป็นค่าบริหารจัดการ/นิติบุคคล อีกเกินกว่าครึ่งหนึ่งเป็นค่าใช้จ่ายของบริการเหล่านี้ ทั้งแม่บ้านทำความสะอาด รปภ. จัดสวน ฯลฯ ทำให้การทำธุรกิจรอบด้านก็จะทำให้ LPP มีส่วนแบ่งทั้งหมด

ขณะนี้ลูกค้าโครงการเชิงพาณิชย์เริ่มมีเซ็นสัญญาแล้ว เช่น หน่วยงานราชการ, โรงพยาบาลสัตว์ และคาดว่าปีนี้จะมีลูกค้าอาคารสำนักงาน และโรงพยาบาลเข้ามาเพิ่ม

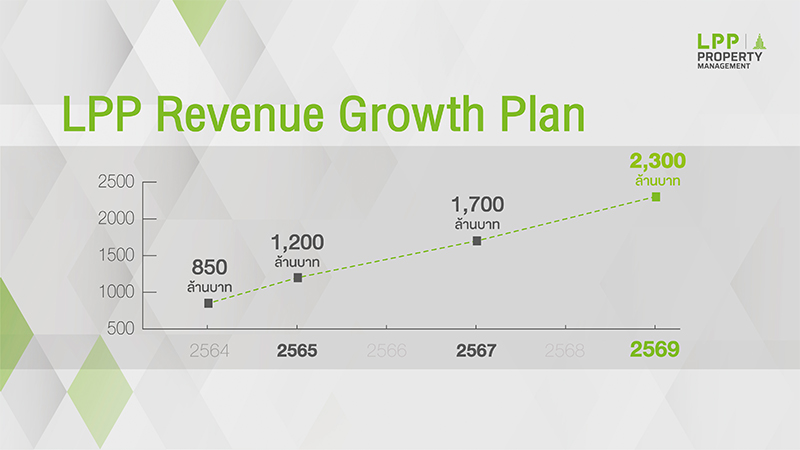

เป้าหมายระยะยาวของ LPP ภายใน 5 ปี ต้องการเป็นหนึ่งในเจ้าตลาดและเติบโตสูง ดังนี้

- รายได้แตะ 2,300 ล้านบาท (จากปี’64 อยู่ที่ 857 ล้านบาท)

- ส่วนแบ่งตลาดรวมแตะ 5% ขึ้นเป็น Top 5 (จากปัจจุบันมีส่วนแบ่งตลาด 2% อยู่ในกลุ่ม Top 10)

- เพิ่มสัดส่วนบริหารโครงการภายนอก LPN เป็น 50% ของพอร์ต (จากปัจจุบันมีอยู่ 28%)

IPO สร้างมาร์เก็ตแคปให้บริษัทแม่

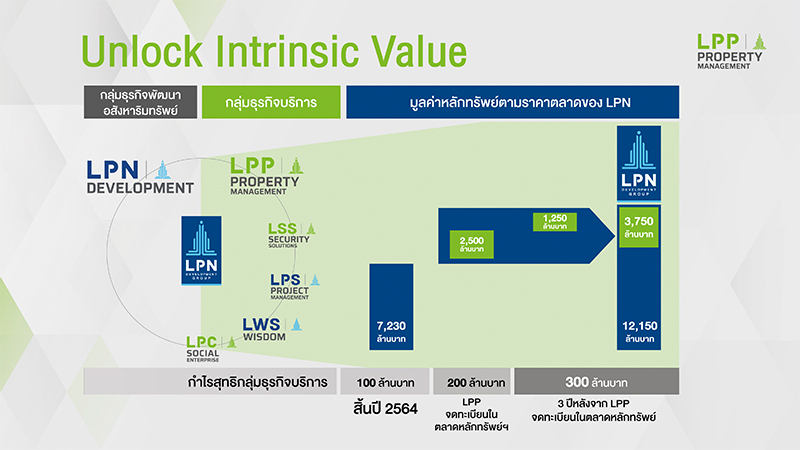

ในด้านการเงิน “อภิชาต เกษมกุลศิริ” หัวหน้าคณะเจ้าหน้าที่บริหารด้านการเงิน LPN และกรรมการบริษัท LPP ระบุว่า บริษัทมีแผนจะเปิด IPO เข้าจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทยภายในปี 2567 ขณะนี้ยังเตรียมความพร้อมในแง่ของการเพิ่มรายได้ และพัฒนาศักยภาพการทำธุรกิจบริการให้เป็นที่ประจักษ์

โดยการเข้าเปิด IPO คาดว่าบริษัท LPP จะมีมูลค่าหลักทรัพย์ตามราคาตลาดที่ 3,000 ล้านบาท และหลังเข้าตลาด 3 ปีน่าจะเพิ่มมูลค่าเป็น 4,000 ล้านบาท

เนื่องจากยังเป็นบริษัทในเครือ LPN การเพิ่มมูลค่านี้จะทำให้ LPN มีมาร์เก็ตแคปที่สูงขึ้นตาม จากเมื่อปี 2564 มีมาร์เก็ตแคปที่ 7,230 ล้านบาท เมื่อ LPP เข้าตลาดครบ 3 ปี น่าจะทำให้ LPN มีมาร์เก็ตแคปเพิ่มเป็น 12,150 ล้านบาท และส่งประโยชน์ให้กับผู้ถือหุ้น

“จุดแข็งของเราคือเป็นบริษัทที่ไม่มีหนี้ เพราะไม่มีสินทรัพย์ขนาดใหญ่ ตัวเราเบามาก การเปิด IPO จะทำให้เราไม่ต้องนำเงินระดมทุนไปชำระหนี้ แต่นำมาใช้พัฒนา ‘คน’ ซึ่งเป็นต้นทุนที่สำคัญที่สุดของบริษัท” อภิชาติกล่าว